Возврат налога при лечении и протезировании зубов пенсионерам

Ðа леÑение зÑбов, еÑли оно пÑоводиÑÑÑ Ð¿Ð»Ð°Ñно, можно поÑÑаÑиÑÑ Ð¼Ð½Ð¾Ð³Ð¾ денег. СÑомаÑологиÑеÑкие ÑÑлÑги (в Ñ.Ñ. пÑоÑезиÑование зÑбов) могÑÑ ÑÑоиÑÑ Ð½ÐµÐ¿Ð¾Ð¼ÐµÑно доÑого Ð´Ð»Ñ Ñакой каÑегоÑии наÑÐµÐ»ÐµÐ½Ð¸Ñ ÐºÐ°Ðº пенÑионеÑÑ. Ðо еÑÑÑ Ð²Ð¾Ð·Ð¼Ð¾Ð¶Ð½Ð¾ÑÑÑ Ð²ÐµÑнÑÑÑ ÑаÑÑÑ Ð¿Ð¾ÑÑаÑеннÑÑ ÑÑедÑÑв, еÑли пенÑÐ¸Ð¾Ð½ÐµÑ Ð¿Ð¾Ð»ÑÑÐ¸Ñ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð²Ñй вÑÑÐµÑ Ð·Ð° леÑение зÑбов.

ÐÐ¾Ð¶ÐµÑ Ð»Ð¸ пенÑÐ¸Ð¾Ð½ÐµÑ Ð¿Ð¾Ð»ÑÑиÑÑ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð²Ñй вÑÑÐµÑ Ð·Ð° леÑение зÑбов?

РабоÑаÑÑий пенÑÐ¸Ð¾Ð½ÐµÑ Ð¿Ñи оплаÑе леÑÐµÐ½Ð¸Ñ Ð·Ñбов (в Ñ.Ñ. пÑоÑезиÑÐ¾Ð²Ð°Ð½Ð¸Ñ Ð·Ñбов) Ð¼Ð¾Ð¶ÐµÑ Ð¿Ð¾Ð»ÑÑиÑÑ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð²Ñй вÑÑеÑ. ÐозмеÑение ÑаÑÑ Ð¾Ð´Ð¾Ð² на леÑение зÑбов пенÑионеÑа ÑоÑÑавлÑÐµÑ 13 пÑоÑенÑов Ð¾Ñ ÑÑоимоÑÑи ÑÑомаÑологиÑеÑÐºÐ¸Ñ ÑÑлÑг.

ÐалоговÑй вÑÑÐµÑ Ð½ÐµÑабоÑаÑÑÐµÐ¼Ñ Ð¿ÐµÐ½ÑионеÑÑ Ð¿Ñи леÑении зÑбов

ÐозвÑÐ°Ñ Ð½Ð°Ð»Ð¾Ð³Ð° за леÑение зÑбов неÑабоÑаÑÑим пенÑионеÑам не возможен. ÐÑли в Ð³Ð¾Ð´Ñ Ð¾Ð¿Ð»Ð°ÑÑ ÑÑомаÑологиÑеÑÐºÐ¸Ñ ÑÑлÑг не бÑло пеÑеÑиÑлений в бÑÐ´Ð¶ÐµÑ ÐÐФР(налога на Ð´Ð¾Ñ Ð¾Ð´Ñ ÑизиÑеÑÐºÐ¸Ñ Ð»Ð¸Ñ), коÑоÑÑй ÑдеÑживаеÑÑÑ Ð¸Ð· заÑплаÑÑ, Ñо возвÑÐ°Ñ ÐÐФРпенÑионеÑÑ Ð·Ð° леÑение зÑбов (в Ñ.Ñ. за пÑоÑезиÑование зÑбов) не из Ñего пÑоизводиÑÑ.

Ðак веÑнÑÑÑ Ð´ÐµÐ½Ñги за леÑение зÑбов (в Ñ.Ñ. пÑоÑезиÑование) неÑабоÑаÑÑÐµÐ¼Ñ Ð¿ÐµÐ½ÑионеÑÑ?

ÐÑли пенÑÐ¸Ð¾Ð½ÐµÑ Ð½Ðµ ÑабоÑал в ÑÐ¾Ñ Ð³Ð¾Ð´, когда пÑÐ¾Ñ Ð¾Ð´Ð¸Ð»Ð° оплаÑа леÑÐµÐ½Ð¸Ñ Ð·Ñбов, Ñо Ñ Ð½ÐµÐ³Ð¾ еÑÑÑ Ð²Ð¾Ð·Ð¼Ð¾Ð¶Ð½Ð¾ÑÑÑ Ð¾ÑоÑмиÑÑ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð²Ñй вÑÑÐµÑ Ð·Ð° леÑение и пÑоÑезиÑование зÑбов

- на деÑей пенÑионеÑа — пÑи оплаÑе ими леÑениÑ;

- на ÑабоÑаÑÑего ÑÑпÑÑга пенÑионеÑа. ÐÑли пенÑÐ¸Ð¾Ð½ÐµÑ Ð²Ñе-Ñаки полÑÑил неболÑÑÑÑ Ð·Ð°ÑплаÑÑ, Ñо можно ÑаÑпÑеделиÑÑ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð²Ñй вÑÑÐµÑ Ð½Ð° леÑение зÑбов (в Ñ.Ñ. пÑоÑезиÑование зÑбов) Ð¼ÐµÐ¶Ð´Ñ Ð¼Ñжем и женой.

Ðак полÑÑиÑÑ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð²Ñй вÑÑÐµÑ Ð·Ð° леÑение зÑбов пенÑионеÑÑ?

ÐалоговÑй вÑÑÐµÑ Ð¿ÐµÐ½ÑионеÑÑ Ð¿Ñи пÑоÑезиÑовании зÑбов (и дÑ. леÑÐµÐ½Ð¸Ñ Ð·Ñбов) оÑоÑмлÑеÑÑÑ, как и лÑбой дÑÑгой налоговÑй вÑÑÐµÑ Ð½Ð° леÑение пенÑионеÑа. ÐÑли не пÑоÑло 3 года, ÑобиÑаÑÑÑÑ Ð´Ð¾ÐºÑменÑÑ, коÑоÑÑе нÑжно бÑÐ´ÐµÑ Ð¿ÑедоÑÑавиÑÑ Ð² налоговÑÑ Ð¸Ð½ÑпекÑиÑ в опÑеделеннÑй ÑÑок, поÑле Ñего наÑинаеÑÑÑ ÐºÐ°Ð¼ÐµÑалÑÐ½Ð°Ñ Ð¿ÑовеÑка. ÐÑак, Ð½ÐµÐ¾Ð±Ñ Ð¾Ð´Ð¸Ð¼Ð¾:

- полÑÑиÑÑ Ñ ÑабоÑодаÑÐµÐ»Ñ ÑпÑÐ°Ð²ÐºÑ Ð¾ Ð´Ð¾Ñ Ð¾Ð´Ð°Ñ 2 ÐÐФÐ

- полÑÑиÑÑ Ð² ÑÑомаÑологиÑеÑкой клинике ÑпÑÐ°Ð²ÐºÑ Ð¾Ð± оплаÑе медиÑинÑÐºÐ¸Ñ ÑÑлÑг, ÐºÐ¾Ð¿Ð¸Ñ Ð»Ð¸Ñензии

- заполниÑÑ Ð´ÐµÐºÐ»Ð°ÑаÑÐ¸Ñ 3 ÐÐФÐ, заÑвление о возвÑаÑе налога

- ÑделаÑÑ ÐºÐ¾Ð¿Ð¸Ð¸ докÑменÑов Ð´Ð»Ñ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð²Ð¾Ð¹ (копии Ñеков, договоÑа и Ñ.д.)

- оÑнеÑÑи подгоÑовленнÑе докÑменÑÑ Ð² ÐФÐС.

ÐÑли пÑоÑезиÑование зÑбов бÑло плаÑнÑм, пенÑионеÑÑ Ð¼Ð¾Ð¶Ð½Ð¾ полÑÑиÑÑ Ð½Ð°Ð»Ð¾Ð³Ð¾Ð²Ñй вÑÑÐµÑ Ð·Ð° пÑоÑезиÑование зÑбов

ÐÑи возвÑаÑе налога за леÑение зÑбов пенÑионеÑа Ð¼Ð¾Ð¶ÐµÑ Ð²Ð¾Ð·Ð½Ð¸ÐºÐ½ÑÑÑ Ð²Ð¾Ð¿ÑÐ¾Ñ Ð¾ ÑÑмме возвÑаÑа налога и оÑнеÑении пÑоÑезиÑÐ¾Ð²Ð°Ð½Ð¸Ñ (или дÑ. ÑÑомаÑологиÑеÑкого леÑениÑ) к доÑогоÑÑоÑÑÐµÐ¼Ñ Ð»ÐµÑениÑ. Ðело в Ñом, ÑÑо

- еÑли леÑение пÑизнано доÑогоÑÑоÑÑим, Ñо веÑнÑÑÑ Ð¿Ð¾Ð»ÑÑиÑÑÑ 13 пÑоÑенÑов Ð¾Ñ Ð²Ñей ÑÑоимоÑÑи медиÑинÑÐºÐ¸Ñ ÑÑлÑг. ÐоÑогоÑÑоÑÑее леÑение в ÑпÑавке об оплаÑе медиÑинÑÐºÐ¸Ñ ÑÑлÑг обознаÑаеÑÑÑ ÐºÐ¾Ð´Ð¾Ð¼ ÑÑлÑги 2;

- еÑли леÑение пÑизнано обÑÑнÑм леÑением (недоÑогоÑÑоÑÑим), Ñо ÑÑмма возвÑаÑа налога за леÑение зÑбов огÑаниÑена 15600 ÑÑб. (13 пÑоÑенÑов Ð¾Ñ Ð»Ð¸Ð¼Ð¸Ñа 120000 ÑÑб.). ÐбÑÑное леÑение в ÑпÑавке об оплаÑе медиÑинÑÐºÐ¸Ñ ÑÑлÑг обознаÑаеÑÑÑ ÐºÐ¾Ð´Ð¾Ð¼ ÑÑлÑги 1.

ÐÑи ÑÑом неважно, ÑколÑко денег бÑло поÑÑаÑено на леÑение зÑбов пенÑионеÑа, а важно Ñо, оÑнеÑено ли леÑение к ÑпиÑÐºÑ Ð´Ð¾ÑогоÑÑоÑÑÐ¸Ñ Ð²Ð¸Ð´Ð¾Ð² леÑениÑ.

ÐозвÑÐ°Ñ Ð½Ð°Ð»Ð¾Ð³Ð° пÑи пÑоÑезиÑовании зÑбов пенÑионеÑам

СÑмма возвÑаÑа за пÑоÑезиÑование зÑбов пенÑионеÑа завиÑÐ¸Ñ Ð¾Ñ Ñого, какое именно пÑоÑезиÑование бÑло оплаÑено. Так, ÑÑÑановка зÑбнÑÑ Ð¿ÑоÑезов (кÑоме импланÑов) оÑноÑиÑÑÑ Ðº обÑÑÐ½Ð¾Ð¼Ñ Ð»ÐµÑениÑ. ЧÑо в ÑÑомаÑологии оÑнеÑено к доÑогоÑÑоÑÑим видам леÑÐµÐ½Ð¸Ñ Ð¼Ð¾Ð¶Ð½Ð¾ поÑмоÑÑеÑÑ Ð² ÑÑой ÑÑаÑÑе.

ÐÐ°Ð½Ð½Ð°Ñ ÑÑаÑÑÑ Ð±Ñла поÑвÑÑена вопÑоÑÑ Ð¿Ð¾Ð»ÑÑÐµÐ½Ð¸Ñ Ð¿ÐµÐ½ÑионеÑами налогового вÑÑеÑа за леÑение зÑбов, в Ñом ÑиÑле налогового вÑÑеÑа пÑи пÑоÑезиÑовании зÑбов. ÐлаÑнÑе ÑÑомаÑологиÑеÑкие ÑÑлÑги ÑÑоÑÑ Ð´Ð¾Ð²Ð¾Ð»Ñно доÑого, поÑÑÐ¾Ð¼Ñ ÑÑÐ¾Ð¸Ñ Ð²Ð¾ÑполÑзоваÑÑÑÑ Ð²Ð¾Ð·Ð¼Ð¾Ð¶Ð½Ð¾ÑÑÑÑ Ð¾ÑÑÑеÑÑвиÑÑ Ð²Ð¾Ð·Ð²ÑÐ°Ñ Ð½Ð°Ð»Ð¾Ð³Ð° за пÑоÑезиÑование зÑбов.

ÐпÑбликовал:

Раленко ÐнÑон ÐндÑеевиÑ.

ÐоÑква 2018.

Источник

Прошлая статья наделала много шума и вызвала большое количество откликов, после чего я понял, что придется написать продолжение, раз уж вопрос такой животрепещущий.

Самое большое количество вопросов было от пенсионеров и домохозяек. Они спрашивали, как им быть, если они не работают, а вычет за лечение получить очень хочется.

На самом деле, все очень просто. За любого пенсионера налоговый вычет может получить работающий член семьи (муж, жена, сын, дочь), а за любую домохозяку ее работающий муж (или наоборот). Если же в семье никто официально не работает, то получить налоговый вычет за лечение, естественно, нельзя. Не платится НДФЛ, не с чего получать вычет. Поэтому и самозанятые, и ИП вычеты также не получают, т.к. они тоже не платят НДФЛ.

И еще несколько тонкостей, которых не было в прошлой статье, но которые важны. Выдаю все, что знаю, без разбора! Кому нужно, тот разберется и поблагодарит.

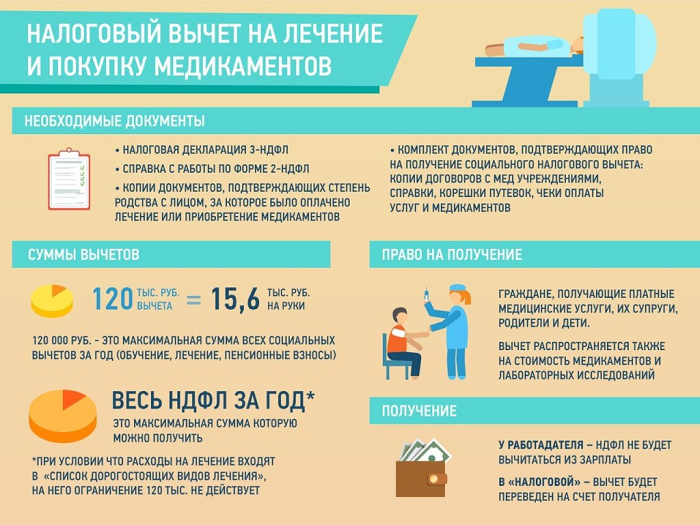

- Существуют два кода лечения: код услуги 01 — обычное лечение и код услуги 02 — дорогостоящее лечение. Так вот, по коду 01 можно получить вычет только с суммы 120 000 рублей в год (13%=15 600, немного, но тоже деньги), а по коду услуги 02 вычет не ограничен по сумме.

Поэтому имплантацию, к примеру, нужно проводить по коду 02 как дорогостоящее лечение. Тогда, если вы заплатили миллион, то вам вернутся целых 130 000 рублей.

Некоторые налоговые пытаются не принять документы и не оплачивать коронки на имплантатах, утверждая, что ортопедическое лечение — это код 01. У нас были такие случаи, но мы им легко доказали, что протезирование на имплантатах это есть конечная цель и неотъемлемая часть имплантации, ведь самими имплантатами никто не жует, жуют коронками на них. И эту битву мы выиграли. Теперь все наши пациенты получают вычет за все: и за имплантацию, и за протезирование на имплантатах.

- Что делать, если по коду 01 оплачивается только 120 тысяч, а вы налечились аж на 240? Ортодонтия, к примеру, штука недешевая, и брекеты на обе челюсти часто стоят гораздо дороже, чем 120 000 рублей, а законодательно к коду 01 ортодонтия не относится.

Даю бесплатный лайфхак. Оформляете 120 000 на одного члена семьи, а остальное на другого члена семьи — и все дела! Делается другой договор, где отмечается, что этот член семьи плательщик, а платит он вот за этого члена семьи. Все! Ничего сложного и все абсолютно законно! Причем оформляется это все не до лечения, а после.

Если же другого работающего члена семьи нет, то постарайтесь сделать оплату в 120 000 руб. в одном году, а остальное в другом году. Те же брекеты можно проносить и два, и три года, а платить поэтапно.

- Вычет можно оформить только на следующий год после лечения. Так, в 2020 году вы можете получить вычет за 2019, 2018 и 2017 годы.

- Если в налоговой пытаются отбрехаться тем, что услуга, оказываемая по ОМС, не подлежит возврату, если она оказана в частной клинике (бывали такие случаи), то зовите руководство и требуйте либо принять документы, либо написать письменный отказ. Сразу сдадутся, ведь это явное нарушение закона. Стоматология, к примеру, тоже входит в услуги по ОМС, а при этом полностью оплачивается по коду 01 и даже 02 после любой частной клиники.

- Если оформляете налоговую декларацию на сайте налоговой инспекции, то обратите внимание, что важно скачать файл именно того года, за который подается декларация! Версии файлов могут меняться!

- Ну и последнее: чеки действительно уже два года как хранить не обязательно! Они все есть в налоговой через онлайн-кассы, а в корешке клиника указывает дату и сумму оплаты, по которым налоговая чеки проверяет у себя.

- Вычет можно делать не только за само лечение, но и за лекарства, выписанные врачами на это самое лечение.

Ну вот, вроде бы все, что знал, выложил, дальше сами! Инструкция, как делать вычет, дана в прошлой статье, повторяться не буду. Успехов вам в возврате собственных денег от государства. Думаю, что лайк эта статья заслужила.

Источник

Протезирование зубов весьма дорого. Даже трудоустроенным гражданам не так просто оплатить его, не говоря о пенсионерах. Есть возможность компенсировать часть расходов, обратившись за социальным вычетом. Нужно знать свои права и грамотно подготовить все документы.

Право пенсионеров на налоговый вычет на лечение зубов

Граждане имеют право на возврат налогов за лечение зубов на основании следующих нормативно-правовых актов:

- Налоговый кодекс РФ, статья 219: указаны виды услуг, за которые можно получить возврат налога, максимально допустимые суммы;

- Постановление Правительства РФ от 19.01.2001 г. № 201, где перечислены виды лечения, препараты и необходимые для оформления документы.

Воспользоваться этим правом может любой гражданин, получивший доход и уплативший с него НДФЛ.

Поэтому люди пенсионного возраста не являются исключением. Если человек работает либо получил деньги из другого источника, то он может претендовать на предоставление ему этой налоговой льготы.

Некоторым категориям граждан полагается скидка на протезирование, поэтому размер выплаты будет рассчитываться исходя из фактически понесенных расходов, которые должны быть подтверждены документально.

Работающих

Продолжающие трудиться имеют право вернуть часть уплаченного ими налога в год получения медицинской помощи. К числу таких услуг относится и процедуры с зубами. Возврат налога за протезирование зубов будет составлять до 13% от потраченной суммы.

Неработающих

Если человек не работает и у его нет иных поступлений, то вернуть часть уплаченных средств он не сможет. Существует законный способ компенсировать долю расходов, когда есть работающие супруги или дети.

- Если человек получает только пенсию, то протезирование может оплатить ребенок. Тогда он будет вправе подать заявление на возврат части потраченных на лечение родителей средств.

- При небольшом доходе социальный налоговый вычет пенсионеру разрешается распределить между собой и супругом/супругой, которые работают и получают официальную зарплату.

При наличии дополнительного дохода

У пенсионера может быть дополнительные поступления:

- от сдачи для аренды движимого или недвижимого имущества;

- если он продал квартиру, которая была в собственности менее 5 лет или другое имущество, принадлежавшее ему менее 3;

- постоянные или разовые заработки, которые облагались НДФЛ.

В таких случаях гражданин имеет право вернуть налог.

Сумма к возврату

Размер вычета зависит от уплаченной суммы. Гражданин может осуществить возврат 13 процентов за протезирование зубов. Максимальная сумма исчисляется от 120 тыс. руб. и равна 120000 * 13% = 15600 руб.

Если рассчитанная сумма меньше НДФЛ, удержанного за год, то она возвращается единовременно. Когда вычет больше уплаченного налога, то его перечисляют на протяжении нескольких лет, пока он не будет выплачен полностью.

Порядок действий

Для оформления необходимо:

- подготовить необходимые документы;

- заполнить налоговую декларацию по форме 3-НДФЛ;

- написать заявление на налоговый вычет;

- подать собранный пакет документов в инспекцию.

После этого ИНФС проведет камеральную проверку и примет решение о возврате налога или об отказе на предоставление социального вычета.

Проверке закон отводит 3 месяца и еще 1 дается на перечисление денег.

Подача заявления

Заявление с приложенными к нему документами нужно передать в ИФНС.

Это можно сделать тремя способами:

- предоставить лично;

- отправить заказным письмом с описью вложения и уведомлением о вручении;

- через сайт www.nalog.ru.

Удобнее всего использовать третий вариант: документы поступят в налоговую сразу же, минуя очереди. Декларация заполняется прямо на сайте, а остальные документы следует отсканировать и загрузить в систему. Если по запросу будет принято положительное решение, то останется только заполнить на сайте заявление.

Деньги поступят в течение месяца.

Необходимые документы

Кроме заявления для предоставления льготы и декларации потребуется собрать такие документы:

- на работе взять справку 2-НДФЛ;

- в медицинском учреждении получить документ, подтверждающий факт оплаты зубопротезирования;

- подготовить ксерокопии договора на оказание услуг, квитанций, чеков и т.п.

Возврат налога неработающему пенсионеру

Неработающему пенсионеру можно оформить льготу только через ИФНС. Деньги ему будут перечислены на расчетный счет, реквизиты которого надо передать в инспекцию.

Как получить вычет за прошлые годы

За возвратом налога можно обратиться в течение трех лет с даты, когда расходы были совершены. Это значит, что можно не обращаться в ИНФС сразу же после установки протезов, а сделать за три следующих года.

В такой ситуации возможны два варианта.

- Гражданин обратился за услугами стоматолога, пока еще был трудоустроен. Затем вышел на пенсию. Это значит, что он может подать заявление в инспекцию в течение трех последующих лет, т.е. когда фактически уже являлся нетрудоустроенным. Для расчета будет взята сумма НДФЛ за время его работы в период оказания услуги.

- Услуга была оказана после прекращения работы. Если в год обращения к стоматологу у гражданина имелись иные поступления, а с полученной суммы он заплатил налог, то имеет право в течение трех последующих лет обратиться с заявлением о возврате налога за протезирование зубов.

Если пенсионер ожидает какой-либо доход, то ему выгодно в тот же период обратиться за платными медицинскими услугами, сделать зубные протезы. Тогда он сможет компенсировать часть расходов, получив обратно деньги социальным вычетом.

Видео

Была ли эта статья полезной?

Да

Нет

11 человек ответили

Спасибо, за Ваш отзыв!

человек ответили

Что-то пошло не так и Ваш голос не был учтен.

Нашли в тексте ошибку?

Выделите её, нажмите Ctrl + Enter и мы всё исправим!

Источник

НК РФ предусматривает несколько видов социальных вычетов, которые предполагают возврат НДФЛ. Один из них предоставляется по тратам на лечение и покупку лекарств согласно п. 3 ст. 219 НК РФ. Помимо него россияне могут получить соцвычет по тратам на обучение, благотворительность, негосуд. пенсионное обеспечение, а также накопительную часть пенсии. Более детально обо всех видах соцвычетов можно узнать из ст. 219 НК РФ.

Важно! Максимально допустимый совокупный размер всех трат (кроме трат на обучение детей и дорогое лечение) по состоянию на 2020 г. не изменился и составляет 120 000 рос. руб.

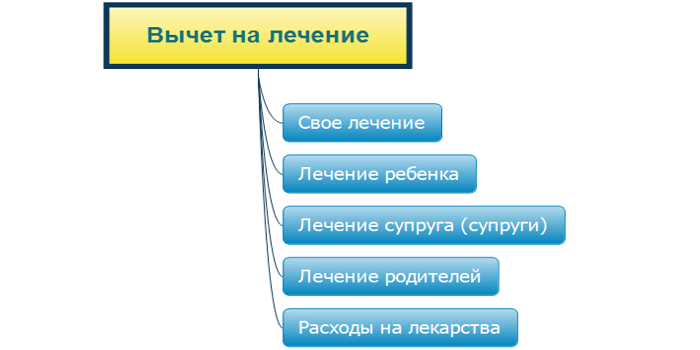

Пенсионер наравне с остальными категориями граждан может рассчитывать на соцвычет при лечении зубов. Он называется, дословно, «соцвычет по тратам на лечение и приобретение медикаментов». В рассматриваемой ситуации речь пойдет только о расходах на лечение. Таким образом, соцвычет за лечение зубов пенсионер может получить:

- за стоматологические манипуляции, связанные с лечением, а также за диагностику и профилактические процедуры (применительно к нормам ПП РФ № 201 от 19.03.2001, ред. от 26.06.2007);

- исходя из максимально допустимой суммы 120 000 рос. руб. (с учетом иных имеющихся расходов на обучение и т. д.);

- если он при этом работает либо получает доход, с которого удерживают НДФЛ (13%).

Работающий пенсионер может оплатить лечение зубов своему родственнику (супругу, родителям, несовершеннолетнему ребенку) и ему тоже предоставят соцвычет за лечение. Если работы нет, следовательно, подоходный налог никто не платит, а это значит, что и возвращать при лечении зубов будет нечего.

По дорогостоящему лечению соцвычет тоже предоставляется, но указанный выше лимит по тратам здесь не применяется. Данная норма распространяется на дорогие мед. услуги по лечению зубов, оказанные как самому пенсионеру, так и его близким родственникам.

Распространенные ошибки при оформлении соцвычета

Ошибка 1. Согласно ФЗ РФ № 147 от 17.12.2020, начиная со второй половины текущего года, соцвычет предоставляется по любым купленным лекарствам. Главное, чтобы они были назначены врачом и оплачивались из собственных средств пациента. Ранее, как известно, такой вычет оформляли только по тем мед. препаратам, которые входили в специальный перечень, утверждаемый ПП РФ.

Новая норма закреплена абз.1 пп.3 п.1 ст.219 НК РФ. Соцвычет за покупку мед. препаратов по новым правилам применяется лишь к тем доходам, которые получены пациентом, начиная с 2020 г. И еще один нюанс: данное нововведение касается только лекарств и не относится к мед. услугам.

Ошибка 2. Многие страхователи имеют полис ДМС, который предусматривает стоматологические услуги. В этой ситуации все траты, связанные с лечением, оплачивает не физлицо, а страховая компания.

Казалось бы, получить соцвычет при использовании полиса ДМС вообще не возможно. Тем не менее страхователь вправе возместить часть взносов, которые он оплатил в налоговом периоде. Об этом свидетельствует абз. 2 пп. 3 п. 1 ст. 219 НК РФ.

Условия предоставления соцвычета пенсионеру за лечение зубов

Наличие работы – это не единственное условие, которое учитывается при предоставлении соцвычета за лечение зубов. Существует ряд иных требований, без соблюдения которых его получить не представляется возможным.

Во-первых, очень важно, чтобы пенсионер лечился в мед. учреждении, имеющем лицензию на мед. деятельность и расположенном на территории РФ. Если он обратился в какой-то частный стоматологический кабинет, где специалист работает как физлицо да еще без лицензии, то при оплате таких услуг он соцвычет не получит. Но если он лечил зубы заграницей в российском мед. учреждении, у которого есть лицензия, то НДФЛ вернуть при данных обстоятельствах вполне реально.

Во-вторых, пенсионер должен сам, из своих средств оплатить свое лечение. Право на соцвычет по лечению родственникам не передается. Поэтому, если, условно говоря, лечение зубов пенсионеру оплатит его родственник, то соцвычет предоставят тому, кто оплатил лечение своими деньгами. А пенсионер оформить его не сможет.

В-третьих, все условия следует выполнять одновременно. Это значит, что в одном календарном году следует обратиться к стоматологу за лечением, оплатить его из своих денег, и иметь при этом работу. Тогда возврат НДФЛ за лечение можно оформить и получить.

Оформлять на данных условиях соцвычет по лечению зубов пенсионер может практически каждый год. Каких-либо запретов либо ограничений по этой части ст. 219 НК РФ не устанавливает. Но в каждом периоде учитывают новые траты. Соцвычеты и их остатки, не использованные в предшествующих периодах, никуда не переносятся и никак не компенсируются.

Главные особенности оформления соцвычета пенсионеру за лечение зубов

Согласно п. 2 ст. 219 НК РФ, чтобы получить соцвычет за лечение пенсионер может обратиться в ИФНС по месту своей прописки либо к нанимателю. Данную льготу ему предоставят, если:

- Он из своих средств оплатил лечение, назначенное врачом, за себя, свою супругу (супруга), за своих родителей либо детей до 18 л.

- Оказанные ему (либо перечисленным выше родственникам) мед. услуги входят в установленный перечень.

- Он может документально подтвердить свое право на льготу.

Схема обращения за соцвычетом общая. Для его оформления в ИФНС пенсионеру нужно подать требуемые документы, соблюдая установленный срок. Сделать это можно лично, через полномочного представителя, посредством почтового отправления либо на сайте ФНС РФ через личный кабинет. Далее все сделает налоговая.

При обращении к нанимателю он должен предварительно подтвердить свое право на соцвычет в ИФНС. Для этого ему нужно будет писать заявление и вместе с подтверждающими документами подавать все в ИФНС. Составляя текст заявления, пенсионер можно руководствоваться следующим бланком, рекомендуемым ФНС РФ.

В результате заявителю выдадут подтверждающее уведомление, с которым он сможет оформить соцвычет у нанимателя. Уведомление оформляется на протяжении 30 раб. дн.

| Способ оформления соцвычета за лечение | Документы для подачи | Сроки обращения |

| Непосредственно в ИФНС | Перечень требуемых документов обозначен в Письме Минфина РФ и ФНС РФ № ЕД-4-3/19630@ от 22.11.2012 г. | По завершению года, в котором пенсионер лечился |

| У своего нанимателя | Пенсионер должен представить только уведомление о подтверждении права на соцвычет | В любое врем после того, как пенсионеру были оказаны мед. услуги |

Наличие работы у пенсионера вовсе не означает, что соцвычет можно оформить только у нанимателя. Пенсионер вправе самостоятельно принять решение о том, куда обратиться, где получить льготу.

Перечень документов, необходимых для получения соцвычета на лечение (покупку лекарств) в ИФНС

Комплект документов, который следует подавать в ИФНС для получения соцвычета, зависит от конкретной ситуации. Если он предоставляется по оплате за мед. услуги, то это будут одни документы. При оформлении соцвычета по медикаментам – другие, а за оплату мед. страхования – третьи.

ФНС РФ в письме № ЕД-4-3/19630@от 22.11.2012 определяет перечень документов, который следует прилагать к декларации при оформлении соцвычета на лечение.

| Перечневый список документов для оформления соцвычета за лечение | ||||

| Декларация 3-НДФЛ (при ее заполнении может понадобиться справка от нанимателя по форме 2-НДФЛ) | Договор на лечение, который заключил пенсионер | Справка установленного образца об оплате лечения для ИФНС | Брачное свидетельство (для подтверждения брака при оплате лечения второго супруга) | Документальное подтверждение степени родства (при оплате лечения родителей либо детей) |

Таким образом, если пенсионер оформляет соцвычет за лечение зубов на себя, ему следует заполнить декларацию 3-НДФЛ, приложить к нему договор об оказании соответствующих мед. услуг и справку об их оплате из мед. организации.

Как обращает внимание ФНС РФ, перечни документов, представленные в письме № ЕД-4-3/19630@от 22.11.2012, не могут иметь иное толкование и являются полными.

Действительный гос. советник РФ 3 кл. Д. В. Егоров.

Как правильно подсчитать сумму соцвычета на лечение зубов для пенсионера

На самом деле рассчитать требуемую сумму несложно. Следует помнить, что возмещаются не все траты по лечению зубов, а только 13% от его стоимости. При расчете рекомендуется придерживаться следующей пошаговой условной схемы расчета.

Шаг первый. Подсчитать совокупную сумму всех трат по лечению зубов. Обычно она прописывается в договоре об оказании соответствующих услуг. Ее и следует брать за основу.

Шаг второй. Рассчитать сумму соцвычета: стоимость мед. услуг х 13%. Сюда же, в эту сумму, необходимо включить траты на иные соцвычеты (если таковые имеются). Следует помнить, что вернуть НДФЛ получится только с той суммы, которая в совокупности не превышает 120 000 рос. руб. (за год). Она может быть по факту меньше, чем 120 тыс., но никак не больше.

Шаг третий. Определить сумму НДФЛ, которая подлежит возврату в соответствующем периоде. Больше, чем уплачено, вернуть не получится.

К сведению, в траты по стоматологическим услугам включают только стоимость лечения. Используемое оборудование в расчет не берется.

Что касается дорогих стоматологических услуг, к ним причисляют лишь операцию по имплантации зубных протезов. Стоматолог, оформляя справку пациенту, записывает эти услуги под кодом «2». При оформлении соцвычета по дорогому лечению, учитываются все траты, в том числе сверхлимитные. К ним плюсуется стоимость расходных материалов (имплантов зубов), купленных отдельно. Если в справке они не учтены, требуется выписка о том, что их использовали при лечении. Лимит по соцвычету при протезировании зубов сохраняется.

Пример 1. Размер совычета при лечении зубов для пенсионера

Предположим, пенсионер в 2018 г. получил доход 95 тыс. рос. руб., с которого удержан НДФЛ суммой 12 350 рос. руб.

В этом же году пенсионер обращался к стоматологу, где за лечение зубов с него взяли 100 250 рос. руб. Данная сумма за пределы установленного лимита не выходит. Соответственно, он может получить с нее соцвычет размером 13 032 рос. руб. но вернуть он сможет только 12 350 рос. руб., т. к. больше этой суммы НДФЛ в 2018 г. не удерживался.

Ответы на часто задаваемые вопросы

Вопрос №1: Можно ли получить социальный вычет, если мед услуги оказывал ИП, и как?

Да, можно. Физлица могут вернуть 13% (НДФЛ) от стоимости оплаченных мед. услуг, которые оказывал ИП. Но при условии, что предприниматель имеет гос. лицензию надлежащего образца на мед. деятельность.

ИП, которые осуществляют мед. деятельность, при наличии такой лицензии приравниваются к мед. организациям.

Оформление производится общим порядком. Для получения соцвычета пациент должен будет, прежде всего, подтвердить оплату мед. слуг (лечения) справкой, выданной ему ИП. Далее, ему нужно будет представить договор об оказании мед. услуг (при наличии) и ксерокопию лицензии ИП, если ее реквизиты отсутствуют в данном договоре.

Вопрос №2: Пенсионер обращался по протезированию зубов в мед. организацию и при этом покупал расходные материалы за свой счет. Как ему в этом случае получить соцвычет?

Пенсионеру нужно подать документы на оформление соцвычета в ИФНС по месту прописки общим порядком.

Необходимо, чтобы в документах, которые фигурируют в процессе оказания названых мед. услуг, было отмечено, что пациент покупал за свои средства расходные материалы. Такими документами являются: договор об оказании стоматологических услуг и справка об их оплате. Непосредственно в справке должна стоять совокупная сумма (по оплате этих услуг и материалов). Кром этого, на руках у пациента должен быть платежный документ, подтверждающий оплату купленных им материалов.

Источник