Перечень документов для возврата 13 процентов лечение зубов

120 000 рублей – максимальная сумма расходов на лечение и (или) приобретение медикаментов, в совокупности с другими расходами налогоплательщика, связанными, например, с обучением, уплатой взносов на накопительную часть трудовой пенсии, добровольное пенсионное страхование и негосударственное пенсионное обеспечение, прохождение независимой оценки своей квалификации.

По дорогостоящим видам лечения сумма налогового вычета принимается в размере фактически произведенных расходов, без учета указанного ограничения.

Социальный налоговый вычет на лечение может получить физлицо, оплатившее:

- медицинские услуги, в том числе дорогостоящие, оказанные ему самому, его супругу (супруге), родителям, а также детям (в том числе усыновленным) и подопечным в возрасте до 18 лет (далее — члены семьи);

- назначенные врачом лекарства, в том числе для членов семьи;

- страховые взносы по договору ДМС, заключенному в целях своего лечения или лечения членов семьи.

Для получения социального вычета необходимо, чтобы медицинская организация (или ИП), оказавшие медицинские услуги, имели российскую лицензию на осуществление медицинской деятельности.

Условием включения в состав вычета сумм страховых взносов по договору ДМС является также наличие у страховой организации, с которой заключен данный договор, лицензии на ведение соответствующего вида деятельности, предусматривающего оплату ею исключительно медицинских услуг.

В целях получения социального вычета медицинские услуги, в том числе по дорогостоящему лечению, должны входить в утвержденные Постановлением Правительства Российской Федерации от 19.03.2001 № 201 перечни.

Вопрос об отнесении оказанных физлицу медицинских услуг к соответствующим перечням решается медицинскими организациями путем указания стоимости медицинской услуги по коду 1 или дорогостоящего лечения по коду 2 в «Справке об оплате медицинских услуг для представления в налоговые органы».

Документы, подтверждающие право налогоплательщика на получение социального вычета по расходам

На оплату лечения:

На оплату дорогостоящих видов лечения:

На приобретение медикаментов:

На страховые взносы по договору ДМС:

При оплате лечения или взносов, приобретение медикаментов за членов своей семьи необходимо также представлять документы, подтверждающие родство, опеку или попечительство, заключение брака (например, свидетельство о рождении, свидетельство о браке).

Способы получения социального вычета на лечение и приобретение медикаментов

^К началу страницы

Получить социальный вычет можно двумя способами – в налоговом органе или у работодателя.

Получение вычета в налоговом органе

По окончании календарного года, в котором были произведены расходы на лечение и (или) приобретение медикаментов, социальный вычет может быть предоставлен налоговой инспекцией по месту вашего жительства.

Для этого налогоплательщику необходимо:

1

Заполнить налоговую декларацию по форме 3-НДФЛ.

Для ее заполнения может понадобиться справка о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ, которую можно получить у работодателя.

2

Подготовить комплект документов, подтверждающих право на получение социального вычета по произведенным расходам.

3

Представить заполненную налоговую декларацию и подтверждающие документы в налоговый орган по месту жительства.

Получение вычета у работодателя

Социальный вычет можно получить и до окончания налогового периода, в котором произведены расходы на лечение и (или) приобретение медикаментов, при обращении к работодателю, предварительно подтвердив это право в налоговом органе.

Для этого налогоплательщику необходимо:

1

Подготовить комплект документов, подтверждающих право на получение социального вычета по произведенным расходам.

2

Представить в налоговый орган по месту жительства заявление на получение уведомления о праве на социальный вычет с приложением подтверждающих документов.

Рекомендуемая форма заявления: письмо ФНС России от 16.01.2017 № БС-4-11/500@ «О направлении рекомендуемых форм»

3

По истечении 30 дней получить в налоговом органе уведомление о праве на социальный вычет.

4

Представить выданное налоговым органом уведомление работодателю, которое будет являться основанием для неудержания НДФЛ из суммы выплачиваемых физическому лицу доходов.

Наиболее удобный способ заполнения налоговой декларации или заявления и представления таких документов в налоговый орган — в режиме онлайн посредством интернет-сервиса «Личный кабинет налогоплательщика для физических лиц».

Новости по теме «Социальный вычет по расходам на лечение и приобретение медикаментов»

Пример заполнения 3-НДФЛ

30.10.2013

Все новости по теме

Оформив подписку, Вы сможете получать новости по теме “Социальный вычет по расходам на лечение и приобретение медикаментов” на следующий адрес электронной почты:

Поле заполнено некорректно

Источник

Сотни тысяч россиян каждый год в той или иной мере занимаются своим здоровьем – сдают анализы, проходят обследования, приобретают фармацевтические препараты, лечатся терапевтическим или хирургическим путём. Особняком стоят стоматологические услуги, которые даже в незапущенных случаях бывают весьма дорогостоящими. Государство позволяет гражданам возможность возвратить часть денег, потраченных на лечение зубов. Плательщики подоходного налога могут получить обратно тринадцать процентов средств, потраченных на поддержание своего здоровья и здоровья своих близких. В данном тексте подробно рассмотрено, как вернуть 13 процентов за лечение зубов, максимальную величину вычета, разберёмся, кто может претендовать на подобный возврат и где его получают.

Как вернуть 13 процентов за лечение зубов

Налоговые льготы на здоровье – что это?

Государство позволяет плательщикам отчасти облегчить налоговое бремя и получить причитающиеся налоговые льготы. Важно понимать, что вычет – это не возврат потраченных средств, а лишь уменьшение уже выплаченных гражданином налогов, в частности, НДФЛ. Процедура возврата денег за лечение зубов относится к социальным вычетам, сейчас мы кратко расскажем, что они из себя представляют.

Социальные льготы позволяют людям вернуть часть денег, потраченных на приобретение препаратов и лечение. В перечень ситуаций, когда государство возвращает 13 процентов от затрат, входят:

- благотворительность;

- забота о будущих пенсионных взносах;

- страхование собственной жизни или жизни близких.

Получить эту льготу, однако, могут не все. Налоговые вычеты предусмотрены исключительно для граждан, которые устроены на работу официально и ежемесячно отчисляют в государственный бюджет 13% от заработанных трудом денег и иных доходов. Проще говоря, на соцвычет могут претендовать только плательщики подоходного налога. Исчисления и выплаты суммы налога, а также подачи декларации работники по найму не касаются – это задача компании-нанимателя, выступающей в роли агента по налогам.

Второе условие – гражданин должен находиться в статусе резидента России. Его получают люди, не менее 183 дней в течение двенадцати месяцев подряд живущие в стране. Исключение составляют лица, отбывающие за границу не более, чем на шесть месяцев, чтобы решить вопросы с образованием или здоровьем, а также для работы в морских месторождениях нефти. На год позволительно отлучатся представителям органов местного самоуправления и власти, а также силовикам. Даже тот факт, что иностранцы обязаны уплачивать НДФЛ с полученных в России доходов, не допускает для них возврат части этих налоговых отчислений.

Лимиты и условия

Получить соцльготу можно двумя способами: вернуть переплату единой суммой или же некоторое время получать заработную плату, не облагаемую подоходным налогом. Государство также устанавливает лимит на деньги, затраченные на обращение к врачам – сто двадцать тысяч рублей (дорогостоящее лечение не имеет ограничений). То есть максимум, который можно получить за медицинскую помощь и приобретение медикаментов в виде соцльготы, равняется 15 600 рублей. Стоит понимать, что не все деньги, затраченные на лечение, вернутся в бюджет плательщика. Государство возвращает максимум тринадцать процентов от всех трат, и то в случае, когда уплаченный НДФЛ равняется возврату или более этой цифры. Средства, которые не могут быть возвращены из-за лимита, «сгорают», но человеку не запрещается подавать декларацию на возврат каждый год, если он проходит лечение ежегодно или регулярно приобретает медицинские препараты.

Получается, что гражданину, желающему вернуть деньги за проведённые врачебные манипуляции или купленные лекарства, нужно подать декларацию в следующем году после совершённых трат

Для примера: гражданин потратил на лечение сто тысяч рублей, 13% от этой цифры составит тринадцать тысяч рублей. За год, в котором было проведено медицинское вмешательство, пациент заработал двести тысяч рублей и отчислил государству 26 000 рублей в виде НДФЛ. Таким образом, соцльгота может вернуться к нему в полной мере.

Получивший платные стоматологические и иные медицинские услуги гражданин России, может вернуть часть расходов на себя или своих ближайших родственников – несовершеннолетних детей, мужа или жены, а также родителей. Не важно, в частной или государственной клинике человек лечился и в какой аптеке приобретал фармацевтические товары. Льгота распространяется на амбулаторные визиты в больницы и стоматологии, вызов «Скорой помощи», хирургические вмешательства, протезирование, профилактика заболеваний и реабилитация, диагностические и лечебные услуги, денежные взносы за ДМС-полисы.

Сто двадцать рублей лимита не распространяются на дорогостоящее лечение. Если говорить о стоматологии, то сюда входит протезирование, имплантация и сложные манипуляции с привлечением узконаправленных специалистов. Принимать решение о том, являлась ли медицинская помощь дорогостоящей, будут в клинике и выдадут пациенту соответствующий документ, маркированный кодом «2». Его нужно передать в налоговую службу для подтверждения серьёзных затрат на здоровье. Притом, что дорогое лечение ограничений не имеет, возврат за него всё равно составит лишь 13% от потраченной суммы. Пациент, перенёсший дорогостоящее лечение, сможет возвратить за него не большую сумму, чем самостоятельно перечислил за год в виде подоходного налога.

Лечение в любой больнице можно удешевить соцвычетом

Клиники: платная и бесплатная

В государственных стоматологиях существует перечень платных услуг, про частные и говорить не приходится – даже приём и простой осмотр будут стоить денег. Из какой клиники счета являются подходящими для получения вычета? Ответ – из любой. Главное для налоговой – лицензия на осуществление медицинских услуг. Если стоматология имеет официальные документы для ведения профессиональной деятельности, то требование вычета за платное лечение и в частной, и в бесплатной больнице сочтётся правомерным.

Соцвычет пенсионеру — реально?

Для людей пенсионного возраста, находящихся на заслуженном отдыхе, вопрос хотя бы частичного возмещения денег, потраченных на лечение более чем актуален. Однако пенсионеры не являются плательщиками НДФЛ, так как пенсионные деньги не облагаются налогом. Что же делать пожилым людям, чтобы вернуть 13% за лечение зубов?

Способ первый – это дополнительный заработок. Подоходный налог выплачивается не только с зарплаты, но и с прочих денежных поступлений, следовательно, пенсионер может:

- сдавать в аренду имущество;

- продавать имущество, в частности жильё;

- выиграть деньги или получить любой другой доход, с которого уплачивается НДФЛ.

Способ второй – сделать возврат за прошлые годы. Законодательство страны позволяет возвращать часть уплаченного налога в течение трёх лет. Таким образом, если работник вышел на пенсию в 2017 году, и в этом же году занимался лечением зубов, он может подать документы на социальный вычет в 2018, 2019 или даже 2020 году. Не важно, что три этих года человек не выплачивал ни копейки налогов, главное – что он являлся плательщиком в 2017 году, когда проходил лечение.

Есть ещё один момент касательно «припозднившегося возврата» за три года. Гражданин может и десять лет находиться на пенсии, и в какой-то момент посетить стоматологию для лечения. Если в том же году человек продал имущество (к примеру, коттедж), и уплатил со сделки 13% налогов, он также может подать документы на возврат. Главное, чтобы и сделка, и оплата лечения уложились в трёхлетний отсроченный период для вычета.

Третий способ – обратиться за помощью к семье. Как мы уже упоминали, рассчитаться за лечение и получить 13% от затраченной суммы могут супруги или дети россиян, вышедших на пенсию. Если у пожилого человека есть работающие муж или жена, вычет могут получить они. В другой ситуации можно оформить вычет на совершеннолетних детей.

Важный момент! Договоры на оплату и платёжные документы должны быть оформлены не на пенсионера-пациента, а на работающего родственника, который и получит льготу.

Официальные бумаги для ФНС

Документ с требованием о возврате денег за лечение граждане могут подавать ежегодно. Вычет можно получить за предшествующие обращению в налоговую службу три года. В случае, когда плательщик возвращает средства за этот срок, он должен приготовить три пакета документов, за каждый год – отдельный. Сотрудники ФНС обязательно заинтересуются документами, подтверждающими необходимость проведённого лечения или приёма лекарств, наличием у больницы соответствующей лицензии, а также платёжными документами. Какой пакет документов потребуется? Рассказываем.

Чтобы претендовать на социальный вычет, гражданин должен явиться в налоговую по месту прописки и взять с собой заранее собранные документы. Пакет бумаг должен содержать:

- Личные документы – паспорт, ИНН, СНИЛС.

- Справку по форме 2-НДФЛ с работы, подтверждающую уплаченные налоги.

- Заполненную декларацию 3-НДФЛ.

- Копию лицензии медицинского учреждения.

- Чеки, платёжки, банковские выписки или иные документы, подтверждающие оплату лечения.

- При возврате денег за лекарства – рецепт от лечащего врача.

- Договор на имя заявителя на оказание платных медицинских услуг клиникой.

Заполнение документов – важный момент. Чтобы получить налоговый вычет, справку 3-НДФЛ нужно оформить безошибочно, иначе налоговая откажется возмещать затраченные вами деньги и придётся нести расходы без государственной поддержки.

Если человек оформляет вычет не за себя, важно, чтобы его данные были внесены во все платёжные документы и договоры об оплате медицинской помощи. Иначе налоговая откажется возмещать затраченные деньги как самому пациенту, так и человеку, лечение оплатившему и расходы придётся нести без государственной поддержки.

Корректное заполнение документов – залог успешного получения вычета

Заполняем декларацию правильно

3-НДФЛ – главный документ для претендентов на соцвычет. Если бумага будет заполнена ошибочно или указанные данные будут неверными, инспекция будет в полном праве отказать плательщику в оформлении вычета.

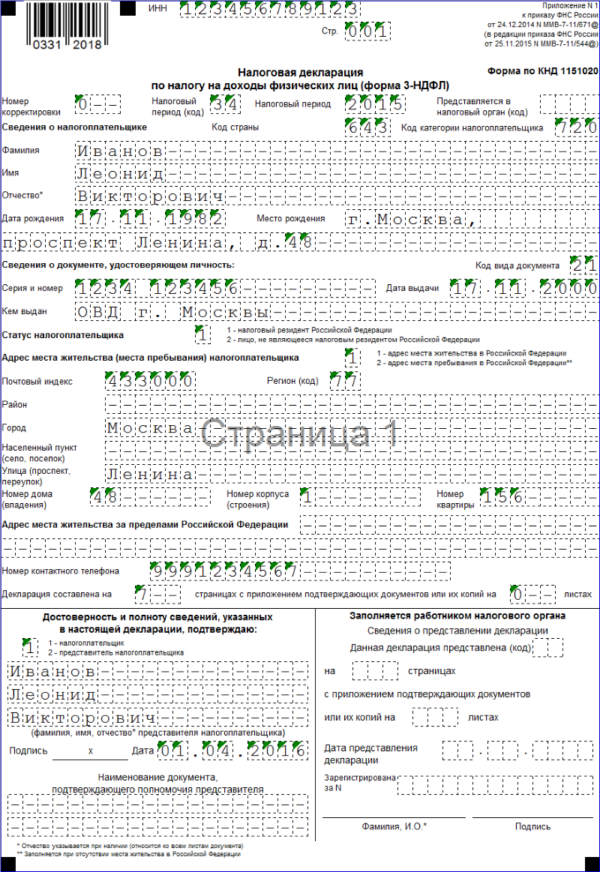

Cправка 3-НДФЛ

Важно помнить, что при заполнении декларации от руки использовать можно только синюю и чёрную пасту, писать стоит заглавными печатными буквами. Любые помарки и исправления в документе запрещены. Граждане должны заполнить следующие части декларации:

- Титульный лист, где указаны личные данные гражданина по паспорту, реквизиты и прочая информация о налогоплательщике.

- Разделы №1 и №2, куда вносят информацию об уплаченных за год налогах и сумме вычета.

- Листы A и E1, где содержится информация о налоговой ставке, коде налога, указана величина заработной платы гражданина, его месте работы и прочее.

Подробно о том, как заполнить декларацию 3-НДФЛ для налогового вычета, читайте в нашей статье. Рассмотрим пример заполнения декларации на бумаге и в электронном виде.

Видео — Пример заполнения декларации по форме 3-НДФЛ на лечение

Как оформить вычет за лечение зубов через gosuslugi.ru

Если личное посещение налоговой службы кажется неудобным или является невозможным, 13% за лечение зубов вполне можно оформить, воспользовавшись сайтом государственных услуг РФ. Если человек не является пользователем портала, то ему необходимо пройти официальную процедуру регистрации (для этого нужны данные паспорта и СНИЛСа) и подтвердить свою личность, явившись в один из указанных на сайте пунктов. Для пользователей, уже имеющих свою учётную запись, предлагаем пошаговую инструкцию.

Шаг первый — создаём новую декларацию

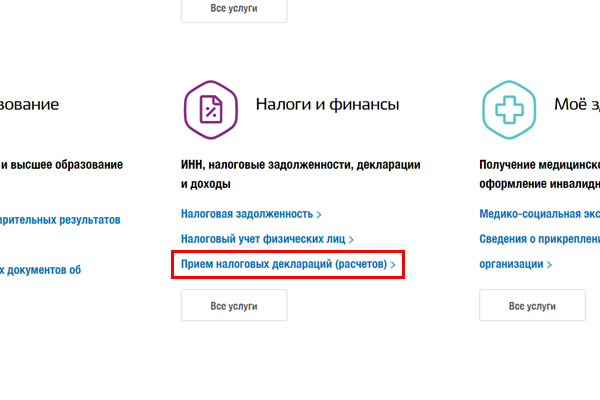

- Необходимо открыть портал «Госуслуги» и открыть располагающуюся на главной странице вкладку «Каталог услуг».

- В открывшемся окне среди всех представленных категорий услуг находим нужную нам: «Налоги и финансы».

- Перейдя в категорию «Налоги и финансы», находим ссылку на «Приём налоговых деклараций (расчётов)» и жмём на неё.

Выберите пункт -Приём налоговых деклараций (расчётов)-

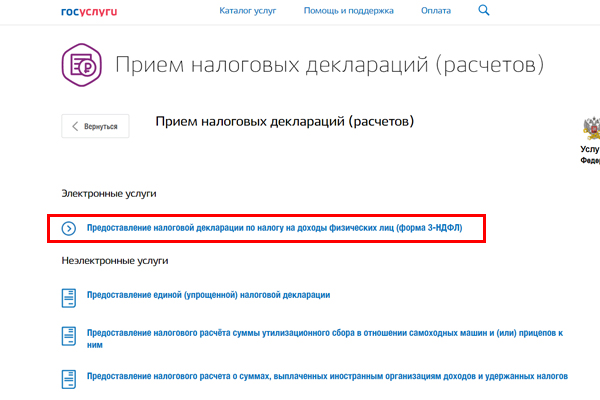

- Далее находим пункт «Предоставление налоговой декларации по налогу на доходы физических лиц (форма 3-НДФЛ)».

Выберите — Предоставление налоговой декларации по налогу на доходы физлиц (форма 3-НДФЛ)-

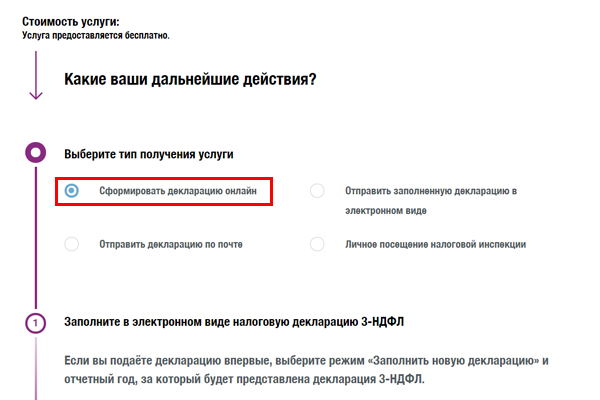

- Из представленных вариантов выбираем интересующий нас тип получения услуги «Сформировать декларацию онлайн» и нажимаем на него.

Выберите -Сформировать декларацию онлайн-, если делаете это впервые

- Далее жмём синюю кнопку «Получить услугу».

- После нажатия на кнопку получения услуги, система автоматически перенаправит вас к анкете, которую нужно заполнить. Предварительно вам будет предложено ознакомиться с информацией общей направленности, что мы вам советуем сделать в обязательном порядке. Далее нажмите на расположенную внизу страницы синюю кнопку «Заполнить декларацию».

Шаг второй — вносим необходимые сведения в форму

1. После перехода к заполнению декларации, перед вами откроется так называемый чекбокс, в котором будут перечислены года. Выберете соответствующий вашей декларации год и осуществите нажатие на кнопку «ОК».

Выберете год, соответствующий вашей декларации (в каком году лечили зубы)

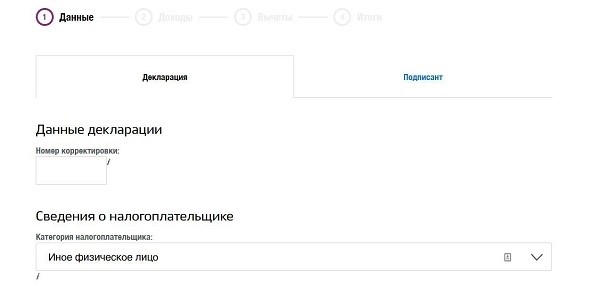

2. После того, как вы выберете конкретную цифру на чекбоксе, портал загрузит для вас страницу с несколькими вкладками. Вам нужно будет выбрать ту, которая озаглавлена как «Декларация». После нажатия на неё, на странице откроются графы, требующие внесения определенной информации:

- номера корректировки (для подающегося в первый раз документа он выглядит следующим образом: «0»);

- категории лица, подающего на рассмотрение декларацию (в нашем случае следует выбрать «Иное физическое лицо»).

Вставьте номер корректировки и сведения о плательщике, подающем декларацию

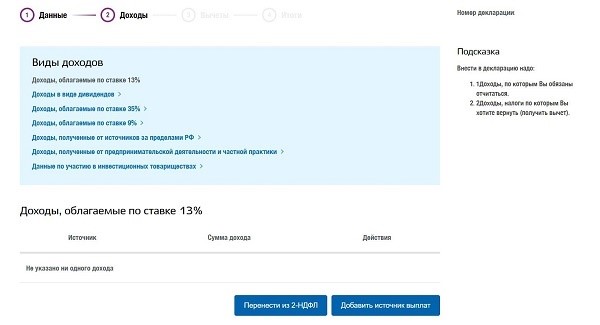

3. Заполнив графы из второго пункта второго шага, переходите к следующему пункту – разделу «доходы». Эта страница предполагает указание сведений о поступивших к вам от работодателей средствах, за которые:

- вы должны отчитываться перед государством;

- вы желаете получить налоговую компенсацию в виде вычета.

Чтобы система приняла в обработку вашу декларацию, вам необходимо будет указать в этом разделе:

- работодателей, от которых вы получали средства;

- иные источники, предоставившие вам подотчётный доход;

- величину поступающих выплат;

- совершаемые действия.

Портал «Госуслуги» по умолчанию устанавливает категорию указываемых денежных поступлений: доходы, облагаемые по ставке в 13%. Если вами были получены какие-либо иные денежные поступления, поменяйте категорию, выбрав нужную вам в списке выше.

Впишите сведения о поступивших к вам доходах, сверяясь со справкой 2-НДФЛ

Обратите внимание: все данные, вписываемые в графы в этом разделе, необходимо заполнять согласно справке 2-НДФЛ, которую вы можно взять в бухгалтерии по месту работы. Если вы уже вносили сведения из нее в систему, их можно автоматически перенести на эту страницу.

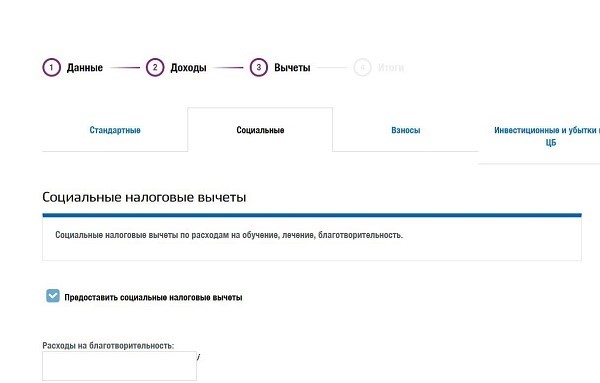

4. Переходим к следующему разделу, требующему заполнения, который именуется «Вычеты». Здесь нужно выбрать из перечня представленных категорий налоговых компенсаций ту, которая подходит к вашей ситуации. Раз в нашей статье мы обсуждаем возврат 13% за лечение зубов, следовательно, подходящей категорией будут вычеты «Социальные».

Лечение зубов входит в категорию социальных вычетов

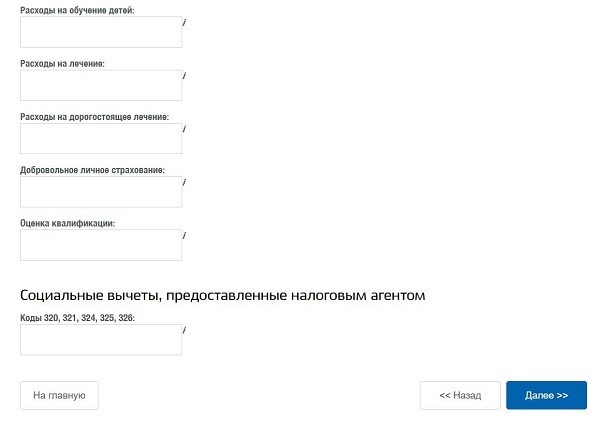

Всего в данном разделе нужно указать два момента:

- под выбранной графой внести сумму затраченных вами на лечение средств;

- в пункте «социальные вычеты, предоставленные налоговым агентом» нужно вписать соответствующий ранее выданной вам налоговой компенсации код (найти сведения можно также в справке 2-НДФЛ).

Не забудьте указать код ранее предоставленного вам вычета

Шаг третий — отправляем документы в налоговую инспекцию

Завершающий заполнение документа в онлайн-режиме шаг подразумевает переход на вкладку итоги. Тут вы сможете ознакомиться со сведениями о:

- поступившем к вам доходе;

- денежной базе, подлежащей налогообложению;

- начисленном налоговом сборе;

- количестве средств, которые необходимо вернуть из государственной казны;

- величина средств, которые вы должны доплатить в казну страны.

Составленный вами документ вы можете скачать к себе на компьютер или ноутбук, отправить в налоговую службу после формирования документа, или же экспортировать. Выбрав подходящий вам вариант, затем кликните мышью на кнопку «Далее».

Завершающая работу с декларацией страница «Итоги»

Чтобы отслеживать «судьбу» документов, можно вернуться к «Декларация по форме 3-НДФЛ» и перейти в пункт «Мои декларации». Когда рядом с уже отправленной появится зелёная галочка и надпись «Квитанция о приёме получена», можно быть уверенным, что письмо попало в налоговую службу. Ход проверки и рассмотрения декларации демонстрируется в том же разделе. При успешном развитии событий статусы будут меняться с «зарегистрирована в налоговом органе» на «проверка завершена». Напомним, что по закону специалисты налоговой имеют девяносто рабочих дней (три месяца), чтобы провести проверку поданных гражданином документов.

Помимо сайта gosuslugi.ru граждане могут воспользоваться иными способами, чтобы лично не наносить визит в налоговую:

- Отправить пакет документов по почте, прикрепив к письму опись всех бумаг.

- Передать декларацию и остальные документы с доверенным лицом.

Как получить причитающиеся деньги?

После того, как стандартный пакет документов передан в налоговую службу, специалисты проведут проверку и уведомят плательщика о её окончании. После этого гражданин должен снова прийти в ФНС, чтобы получить документ, гласящий, что переплата по налогам подтверждена. В это же время стоит написать заявление с просьбой возвратить вам сумму социального вычета и выбрать, каким способом деньги будут возвращены.

Существует два способа.

Таблица 1. Способы получения денег по социальному вычету

| Способ | Схема действий |

|---|---|

Способ №1. В налоговой инспекции | Если вы выбираете данный вариант, то действовать нужно по схеме, описанной выше: предоставить все перечисленные документы и заявление о желании получить соцвычет. Налоговому инспектору вы сообщаете, что хотите получить вычет сразу всей суммой – для этого вам потребуется банковский счёт, карта или сберегательная книжка, куда и вернутся средства. Наличными получить социальную льготу получить нельзя. После всех совершённых действий у налоговой службы есть один месяц, чтобы перечислить средства. |

Способ №2. В бухгалтерии своего предприятия | Граждане, выбравшие этот способ получения вычета, начинают получать зарплату, не облагаемую НДФЛ до момента, пока сумма льготы не исчерпается в полной мере. Этот вариант удобен тем, что справку 3-НДФЛ изначально предоставлять в налоговую не нужно. Сразу всю сумму вы не получите, зато сможете наслаждаться тринадцати процентной прибавкой к заработной плате, хоть и временной. |

Подводим итоги

Лечение зубов само по себе мероприятие малоприятное, а вкупе с расходами и вовсе расстраивает даже взрослых и состоявшихся людей. Но есть и плюсы данной процедуры – вы не только решите мучающие вас проблемы, но и сможете компенсировать часть затрат. Главное – аккуратно собрать все документы и в срок обратиться в налоговую службу. Желаем удачи!

Источник