Ортопедическое лечение зубов документы в налоговую

При официальном трудоустройстве и своевременной оплате налоговых платежей в казну в размере 13%, гражданин вправе рассчитывать на возврат подоходного налога, в том числе за лечение зубов. Данная процедура в нашей стране обеспечивается поддержкой государства. При этом законом установлено множество нюансов, которые должны соблюдаться. Поэтому чтобы понимать, будет ли налогоплательщику выплачена компенсация, следует изучить эти особенности.

Что такое социальный налоговый вычет на лечение зубов

Специальный вычет в целом предполагает возмещение части потраченных средств, выплачиваемое государством за определенное лечение. К таковому относятся и услуги, предоставляемые в стоматологической клинике. Многие считают, что данные денежные средства выплачиваются государством. Однако, это не совсем так.

Под налоговыми вычетами, используемыми при лечении и протезировании зубов, подразумевается возвращение НДФЛ, размер которого составляет 13%. Более того, человек не вправе претендовать на сумму компенсации выше, чем ту, которую он сам выплатил со своего заработка в казну. Вычет на стоматологические услуги позволяет снизить расходы пациента, которые ему рассчитали в клинике.

Однако в этом вопросе не все так просто, как может показаться на первый взгляд. Например, выплата осуществляется не сразу, а лишь в следующем налоговом периоде. Так, если пациент лечился в 2018 году, то на компенсацию он может рассчитывать только в 2019 году. Причем принимается в расчет сумма вычета за налог, выплачиваемый в последние три года. Кроме того, на данную социальную выплату можно претендовать один-единственный раз в году, даже несмотря на то, что услугу гражданин получал несколько раз.

На какие услуги распространяется

Вычет за лечение зубов распространяется не только на оказание стоматологических услуг, но и на покупку лекарственных препаратов, а также на отдельные виды лечения. В результате потраченные средства суммируются, и из них высчитывается 13%. Эту сумму разрешается вернуть из бюджета.

О том, какой перечень медикаментов и процедур подпадает под налоговую выплату, можно поинтересоваться в налоговой. Непосредственно к услугам относятся следующие:

- диагностика и лечебные процедуры;

- лечение в условиях стационара;

- обращение в клинику;

- расходы на приобретение полиса ДМС;

- оздоровление в санаторно-курортном режиме.

ВНИМАНИЕ! Безусловным условием получения вычета является нахождение клиники и страховой компании в случае с ДМС на территории России, а также наличие у нее необходимых лицензий.

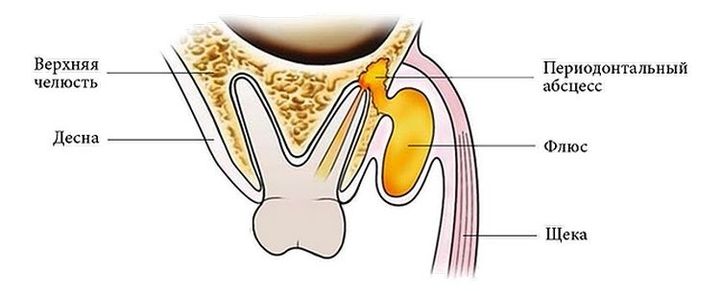

Важно понимать, что такое дорогостоящие процедуры. Большинство стоматологических услуг отмечаются специальным кодом «1», который предполагает стандартное лечение. Но отдельные виды, такие как имплантация, считаются дорогостоящими, они отмечаются иным кодом: «2». Данные операции не ограничиваются суммой возвращения налога.

Стоматологическая клиника, проводящая лечение, указывает соответствующий код. Если имеется отметка «1», например, при пломбировании зубов, то можно претендовать на получение вычета от суммы, не превышающей 120 тыс. руб. А в случаях кода «2» можно получить возмещение, рассчитанное от полной суммы, то есть на налоговый вычет, используемый на имплантацию. Протезирование зубов несмотря на то, что также стоит дорого, отмечается кодом «1».

Кому положен возврат налога, а кому нет

Компенсация полагается только тем людям, которые соответствуют определенным условиям. К таковым относятся следующие.

- Наличие российского гражданства.

- Наличие дохода, с которого считается налог 13% в том же налоговом периоде, когда были расходы.

Возврат подоходного налога, осуществляемый на лечение зубов, не реализуется в большем размере, чем выплаты налогоплательщика в государственный бюджет. Остаток денег переводится на последующий год. Получить вычет не смогут такие лица, как:

- пенсионеры, имеющие только пенсию;

- неработающие граждане, даже те, кто получает соответствующее пособие;

- ИП, которые выплачивают налог, отличный от 13%.

Имеются ограничения и по выплачиваемой сумме. Например, максимальная ставка, распространяемая на стандартные процедуры за протезирование зубов, не может превышать 120 тыс. руб. даже тогда, когда на лечение и оплату медицинских препаратов ушло гораздо больше. Исключение составляют такие дорогостоящие услуги, как имплантация.

Если же деньги выплачены, но в меньшем размере, чем вычет, то возвращается лишь сумма налогового платежа, уплаченного гражданином в установленный временной промежуток.

Налоговый вычет за родственников

В соответствии с законодательством, денежные средства можно получить как за себя, так и за некоторых родственников. К таковым относятся самые близкие: муж или жена, дети до достижения ими совершеннолетия, родители. При этом именно налогоплательщик должен оплачивать соответствующее лечение или покупку лекарств, что подтверждается документально, так же как и заключать договор на оказание услуг на свое имя.

Может ли пенсионер рассчитывать на вычет

Возможность получения компенсации пенсионером зависит от того, трудится ли он или нет, а также облагаются ли его доходы налогом 13% или нет. При официальном трудоустройстве он вправе рассчитывать на вычет в порядке, предоставляемом остальным налогоплательщикам.

Но если его единственным доходом является пенсия, права на социальный налоговый вычет у него нет. Дело в том, что НДФЛ с государственной пенсии не высчитывается, а потому и соответствующее право у неработающего пенсионера не возникает.

Однако это еще не означает, что, к примеру, услуга протезирования пенсионеру не может предоставляться со скидкой. Если у него есть дети, которые трудоустроены официально, то они могут оформить соответствующий вычет. Понять процедуру лучше можно на следующем примере:

Неработающему пенсионеру Иванову Глебу Егоровичу установили импланты на сумму 500 тыс. руб. в 2017 году. Услуги оплачивала дочь Иванова Г. Е., Анастасия Глебовна. Это подтверждается договором на оказание мед. услуг, а также платежными квитанциями. Анастасии Глебовне следует собрать необходимые бумаги, в том числе и справку-согласование о том, что имплантация является дорогостоящей операцией. С ними следует обратиться в налоговую службу или к своему работодателю в следующем году. Тогда Анастасия Глебовна может получить компенсацию в сумме, соответствующей расходам на лечение полностью. Обратиться за вычетом можно только в ФНС.

Как получить налоговый вычет за лечение зубов

Для возвращения денег за лечение и протезирование зубов необходимо придерживаться определенного порядка действий. Все необходимые документы нужно собирать и подавать в следующем году после того, когда проводилось лечение, причем до 30 апреля.

На рассмотрение бумаг налоговикам отводится три месяца. После этого принимается решение о возмещении денег или об отказе в этом. В последнем случае заявитель обязательно уведомляется о причине отрицательного ответа.

Возврат средств осуществляется в течение месяца после принятия соответствующего решения путем перевода денег на счет налогоплательщика, указанного в заявлении. Наличные деньги в инспекции получить невозможно.

Куда обратиться

Существуют две инстанции, где можно получить вычет. Это:

- налоговая инспекция по окончании года;

- работодатель (путем предоставления справки из ФНС об освобождении от уплаты НДФЛ).

Оформить данный налоговый вычет, помимо ИФНС, можно еще через сайт Госуслуги или МФЦ. Возможность получить вычет на месте своей работы в России появилась в 2016 году. Но избежать обращения в ИФНС все равно не удастся. Для этого нужно собрать бумаги для вычета и направить их на рассмотрение в инспекцию. Если будет принято положительное решение, выдается соответствующее уведомление, которое предоставляют в бухгалтерию организации, где налогоплательщик трудится. Также пишут заявление на возврат налогового вычета. С этого момента НДФЛ с зарплаты не будет удерживаться.

Если в конце периода останутся деньги для вычета, в бухгалтерии не смогут их перенести на следующий год. Остаток выплачивается налоговой путем перечисления на счет. Таким образом, возможность получения вычета на работе не упростила процесс, а, наоборот, даже усложнила его, так как в инспекцию придется обращаться снова.

Понять процесс более детально поможет следующий пример:

Светлова Ирина Сергеевна заплатила за лечение зубов 100 тыс. руб. в декабре 2017 года. Она собрала все нужные бумаги, подала их в ФНС и получила уведомление о возможности применения вычета. С этим документом Светлова И. С. отправилась к работодателю и написала заявление уже в мае. Зарплата сотрудницы составляет 40 тыс. руб. Других вычетов у нее нет. Тогда с этого же месяца работодатель не удерживает у Ирины Сергеевны НДФЛ. Налогоплательщик вправе получить вычет 100 тыс. руб. * 13% = 13 тыс. руб. Таким образом, в июле сумма вычета будет выплачена, так как с 40 тыс. руб. сумма отчислений составляет 5200 руб. Поэтому с августа НДФЛ начнет удерживаться в стандартном режиме.

Необходимые документы для вычета и особенности их заполнения

В инспекцию обращаются лишь тогда, когда лечение осуществляется в соответствии со всеми требованиями, предусмотренными законом. Для этого следует собрать необходимый пакет бумаг. Отсутствие даже одной из них из них может привести к тому, что заявление не станут рассматривать.

К числу документов, подаваемых в ФНС для получения налогового вычета за лечение зубов, причисляют следующие:

- декларацию 3-НДФЛ, где фиксируется размер сумм, процентов и других показателей;

- форма 2-НДФЛ, оформленная работодателем на временной промежуток, за который исчисляется возврат;

- ксерокопии удостоверения личности, включая страницу с указанием места регистрации;

- заявление с фиксацией сумм, времени, видов предоставленного лечения, реквизитов для оплаты;

- заверенная ксерокопия договора с медучреждением, где осуществлялась процедура (причем удостоверяться должны все страницы);

- документ, подтверждающий лицензию на медицинскую деятельность медучреждения;

- ксерокопия страховки с выплатами, если они были связаны с предоставлением медицинских услуг;

- ксерокопии справок, чеков, квитанций и других платежек.

Если компенсация выплачивается за иных лиц, то среди прочих документов на налоговый вычет за протезирование или лечение зубов должны присутствовать и бумаги, подтверждающие родство. Возможно, в отдельных ситуациях налоговики потребуют какие-то дополнительные документы. Но предоставленный список является достаточным в большинстве случаев.

Особенности заполнения декларации

Документ может заполняться вручную или с использованием компьютерных программ. При ручном составлении используют чернила черного или синего цвета. Не допускаются ошибки, помарки и любые повреждения бланков, вследствие чего утрачиваются определенные сведения на бумаге, например, не считывается штрихкод.

В декларации 3-НДФЛ нужно заполнить следующее:

- Титул;

- Раздел 1;

- Раздел 2;

- Лист А;

- Лист Е.

В случае если документ заполняется самостоятельно дома, на официальном сайте налоговой инспекции следует скачать специальную программу. При этом нужно учитывать год, за который заполняется декларация, так как в разные налоговые периоды бланк имеет немного отличный вид. Скачав нужную программу, остается заполнить запрашиваемые поля.

Сколько раз можно получить налоговый вычет

В течение жизни человеку не раз приходится обращаться к стоматологу. Поэтому возникает вопрос о том, сколько раз разрешается получать данный вид вычета. На эту компенсацию можно рассчитывать не раз в жизни, а ежегодно (единственный раз за налоговый период). Таким образом, уже спустя несколько месяцев с момента получения предыдущей компенсации, можно претендовать на новую. Но для этого потребуется подготавливать и подавать все документы заново.

Размер вычета и его перенос на последующие периоды

Самым важным моментом в процедуре является вопрос о том, сколько денег в рамках компенсации можно получить при лечении зубов. Лимит, предусмотренный по закону, составляет 15 600 руб. Сумма рассчитана из 13% от 120 тыс. руб., то есть максимальной суммы, от которой производится вычет.

Если услуги стоматолога обойдутся выше указанной, то гражданину придется самостоятельно оплачивать остаток. Бывают ситуации, когда лечение требуется как самому налогоплательщику, так и его родственнику. Тогда деньги, потраченные на лечение и себя, и родственника, суммируются, а вычет осуществляется из общего показателя. Кроме того, в этом случае максимальная сумма расходов остается прежней и составляет 120 тыс. руб.

Пример: Овечкина Лариса Семеновна потратила на лечение своих зубов 70 тыс. руб., а для дочери – 80 тыс. руб. В результате ее траты составили 150 тыс. руб. Но ввиду того, что общая сумма для возвращения не должна рассчитываться в размере более 120 тыс. руб., то Лариса Семеновна вправе получить лишь 15600 руб. А оставшиеся 30 тыс. руб. ей придется погасить полностью.

Нужно учитывать и размер налога. Больше тех денег, которые она сама же и заплатила, возместить не получится.

Пример: Овечкина Лариса Семеновна ежемесячно платит налог в размере 800 руб. За 12 месяцев с нее удерживается сумма в размере 9600 руб. (800*12 = 9600). Если бы она платила НДФЛ большего размера, то могла бы получить сумму вычета 15 600 руб. Однако, ее зарплата позволяет погасить лишь 9600 руб.

В то же время приведенные нормы и примеры актуальны лишь при обычном лечении. Но если оно является дорогостоящим, то 13% налога может высчитываться не с ограниченной суммы, предусмотренной по закону для стандартных случаев, а с полной, какого бы размера она ни была.

В отношении процедуры, относящейся к дорогостоящему лечению, расчет осуществляется следующим образом:

Овечкина Л. С. поставила имплант, сумма которого составила 140 тыс. руб. После умножения на 13%, получится 18200. Поэтому Лариса Семеновна вправе подавать документы на вычет в размере 18200 руб., если она выплачивает в казну НДФЛ, достаточный для погашения данных средств за год.

В каких случаях в возврате откажут

Если пенсионеры и безработные не трудились в течение предыдущих трех лет, то они не смогут рассчитывать на возврат денег, так как сами не делали никаких отчислений в казну в виде НДФЛ. То же самое касается и ИП, функционирующих по УСН и ЕНВД. В то же время работающие в официальном порядке члены семьи имеют право оформлять данный вид вычета на свое имя. Тогда договор оформляется на них в подтверждение того, что именно трудоустроенными членами семьи оплачивалось соответствующее лечение. В аналогичном порядке осуществляется процедура, если в лечении нуждаются дети до 18 лет.

Чтобы не возникло трудностей, перед тем как обращаться за вычетом, следует внимательно ознакомиться со всеми условиями его предоставления. Тогда, подав документы, налогоплательщик получит положительное решение в налоговом органе и сможет лечить зубы с выгодой для себя.

Если вы собираетесь обратиться к стоматологу в надежде вернуть налоговый вычет или же знакомы с этой темой не понаслышке, а имеете собственный опыт, приглашаем обсудить конкретные детали в комментариях.

Источник — https://govcare.ru/kompensatsii/nalogovyj-vychet-za-lechenie-zubov

Источник

Как получить налоговый вычет за лечение и протезирование зубов, должен знать каждый гражданин, так как эта льгота предоставляется налогоплательщикам НДФЛ. Стоматологические процедуры — это дополнительные расходы, часто немалые, но компенсировать их можно благодаря системе социальных налоговых вычетов.

В каких случаях можно получить стоматологический вычет

Согласно ст. 219 Налогового кодекса, у гражданина, регулярно выплачивающего налоги, есть возможность вернуть часть средств, потраченных на медицинские услуги. Вернуть деньги можно и за лечение некоторых членов семьи. Эта возможность есть у людей, прибегающих к:

- терапевтической стоматологии;

- пародонтологии;

- хирургической стоматологии;

- эстетической стоматологии;

- ортодонтии;

- протезированию зубов.

Также есть возможность возврата средств за рентген, анестезию и другие манипуляции, проводимые стоматологом.

Определяем сумму вычета

Чтобы понять, сколько денег будет выплачиваться, следует учитывать ряд нюансов. Например, если на протезирование потрачено 500 тыс. руб., а так как эта процедура относится к дорогостоящим, то считать налоговый вычет следует без ограничения в 120 тыс. руб., как для стандартных услуг. Необходимо посчитать, сколько будет 13% от 500 тыс. получается 65 тыс. руб. Эта сумма и будет налоговым вычетом.

От чего зависит величина вычета

Сумма вычета зависит и от размера дохода гражданина. Все медицинские услуги разделены на дорогостоящие и обычные. Если гражданин получает первый вид лечения, то ему дадут справку после оплаты, в которой написан код 2, втором виду присваивается код 1.

В статье 219 НК РФ указано, что:

- за дорогие стоматологические процедуры возвращают столько денег, сколько на них было потрачено;

- за обычное лечение положен вычет не больше 120 000 руб. за налоговый период.

Права на частичное возмещение средств гражданин может использовать ежегодно, даже если оплачивает не собственное лечение, а близких родственников.

На каких условиях предоставляется вычет

Гражданин может получить часть денег, потраченных на лечение за себя или близких родственников при соблюдении таких условий:

- Обращаться за медицинской помощью следует в российские учреждения, имеющие лицензию.

- Вычет распространяется на услуги и лекарства общей суммой не больше 120000 руб., а также на те, на которые распространяется вычет без ограничений.

Получение средств доступно после предоставления в налоговую инспекцию декларации 3-НДФЛ и документов, подтверждающих права на возврат средств. Все бумаги будут тщательно изучены, после этого принимают решение.

Протезирование и имплантация зубов, как считается вычет?

Чтобы посчитать вычет, необходимо затраты на лечение умножить на 13%. Важно учитывать ограничения в зависимости от категории:

- Для категории обычно лечение доступно возвращение 13% от максимальной суммы в 120000 руб. К этой группе относят протезирование и большинство стоматологических процедур по лечению заболеваний ротовой полости.

- Если гражданин прошел дорогостоящее лечение, то государство возвращает деньги, потраченные на установку имплантатов.

Налоговый вычет не может быть больше, чем сумма налогов, выплаченных в бюджет в течение года.

Два вида вычета

Существует два вида налогового вычета: имущественный и социальный. Первый оформляют при покупке жилья, если оно приобретено на собственные средства. Вернуть можно не больше 13% от 2 млн. руб. Если жилье куплено в ипотеку, то лимит 3 млн. Недополученную сумму можно получить в следующем году.

Для социального вычета максимальный размер 120 тыс. руб., а если гражданин не полностью получает деньги, то они сгорают, а не переносятся на следующий налоговый период.

Сколько раз можно получить налоговый вычет за лечение зубов

Возврат подоходного налога за лечение зубов можно оформлять неограниченное количество раз. Важно, чтобы соблюдались условия для возмещения средств за стоматологические услуги. То есть, если гражданин работает и платит налоги, то он может оформлять вычет ежегодно.

Основные этапы оформления вычета на лечение зубов

Возврат налога при лечении и протезировании зубов посредством налоговой инспекции происходит в несколько этапов:

- В клинике нужно запросить справку об оплате лечения. Чтобы ее получить, необходимо предоставить чеки, копию ИНН и договора. Если выполнено оформление на родственника, то понадобится документ для подтверждения родства. Процесс ее оформления может занять несколько дней или недель. Клиника предоставляет копию лицензии к справке.

- У работодателя нужно взять справку о доходах 2НДФЛ за год, когда проводилось лечение.

- Заполнить декларацию 3НДФЛ по форме, считающейся действительной в год проведения стоматологических процедур.

- Сделать копии чеков, чтобы предоставить их в ИФНС.

- Осуществить заполнение заявления о возврате суммы налога. Если документы вместе с заявлением принимают не сразу, то сначала нужно подождать пока бумаги будут проверять, а после этого прийти с заявлением.

- Подать декларацию 3НДФЛ и другие документы. Для подтверждения факта их сдачи должны выдать копию первого листа декларации с подписью инспектора и печатью.

После получения письма из ИНФС о подтверждении льготы, следует подождать, пока деньги перейдут на расчетный счет.

Какими документами оформляется вычет

В список документов входит декларация 3НДФЛ. Бланк для заполнения получают в налоговом управлении. Также можно посетить сервис «Госуслуги» и заполнить электронную форму декларации. Проще зайти на официальный сайт налоговой и составить декларацию там по специальной программе.

Оформление возврата части средств требует документов в виде:

- Копии лицензии клиники.

- Договора с клиникой на оказание услуг. Если его не выдают сразу или отказываются по требованию, то возможно, у медицинского учреждения нет лицензии.

- Справки или чеке, которые бы подтвердили факт оплаты лечения.

- Справки о доходах.

- Паспорта и копии.

- Заявления на вычет.

Предоставление правильно заполненного заявления является важной частью оформления. Необходимо соблюдать все требования налоговой инспекции своего региона. Заявление в свободной форме принимают не всегда, поэтому лучше заполнять его по образцу.

В нем должна присутствовать информация о сумме потраченной на лечение, налога за прошедший период, чеки для подтверждения затрат, реквизиты счета, на которые необходимо перечислить деньги.

Документ будут рассматривать в течение трех месяцев.

Сроки сдачи документов на вычет налогоплательщиком

Обычно, процесс сбора документов начинают после окончания года, в котором были оплачены стоматологические услуги. Но подать документы можно и в течение трех лет со дня получения лечения. Налоговая не вправе отказать, даже если медицинская помощь оказана 2-3 года назад.

Как вернуть 13 процентов потраченных на стоматологию денег через Госуслуги или в налоговой

Чтобы оформить возвращение части денежных средств через налоговую службу, то после окончания года оплаты услуг в ИФНС нужно подать налоговую декларацию и другую документацию. Все бумаги проверяют и перечисляют деньги на счет.

Подать документы можно через личное посещение налоговой инспекции, по интернету с помощью личного кабинета налогоплательщика или отправить по почте.

Сроки рассмотрения заявления на вычет

Социальный вычет предоставляют после рассмотрения документов. Камеральную проверку осуществляют в срок до 3 месяцев. Если заявление подавалось вместе с декларацией, то после проверки в течение месяца деньги должны перечислить.

Если после проверки было отправлено заявление, то возвращение средств осуществляется в течение месяца после его подачи. Поэтому срок получения зависит от времени его отправления.

Может ли пенсионер рассчитывать на вычет

Сможет ли получать вычет пенсионер, зависит от того, продолжает он трудовую деятельность или нет. Ведь главное условие — наличие дохода, облагаемого по ставке 13%. Если пенсионер официально работает, то имеет такие же права на социальный вычет, как и остальные граждане.

Если он не работает, то единственным доходом является пенсия, которая не облагается НДФЛ. Поэтому прав на вычет нет.

Налоговый вычет за дорогостоящее лечение зубов

Отдельной статьей расходов считается дорогостоящее лечение. Его отличие в следующем:

- Во время оформления вычета учитываются все расходы, даже превышающие лимит.

- Учитывают и расходные материалы, даже приобретенные отдельно.

Дорогостоящей процедурой считается операция по имплантации зубных протезов. В справке стоматолог поставит маркировку с кодом «2».

Чтобы возврат средств распространялся и на импланты, приобретенные отдельно, необходимо взять выписку, подтверждающую их использование в ходе лечения.

Возврат подоходного налога за лечение зубов родителей

Оформить налоговый вычет могут родители через своего работающего ребенка. Сделать это можно, если оформить плательщиком медицинских услуг работающего ребенка, так как он владеет доходами, которые облагают налогом в 13%. Тогда на законных основаниях часть потраченных средств будет выплачиваться обратно.

Возврат налога за лечение зубов ребенка

В постановлении №890 указано, что можно вернуть деньги, если лечение зубов проходил ребенок, которому не исполнилось 3 года. В документе указан перечень услуг и медикаментов, положенных в этом случае. Расходы на эти лекарства будут компенсированы.

Родителям, перед тем как лечить детям зубы, следует изучить региональное законодательство. Ежегодно в каждом субъекте меняют и дополняют перечень медикаментов, на возмещение расходов на которые выделяются деньги из бюджета. После уточнения информации, необходимо изучить список медикаментов, требуемых для лечения и восстановления ребенка. Покупать их следует по рецепту врача в аптеках, принимающих участие в областной программе. Для уточнения этой информации следует обратиться в министерство здравоохранения или социальной защиты и развития.

После покупок аптека поставит отметку о приобретении лекарств у них или о том, что некоторых медикаментов не было и пришлось обращаться в другую аптеку.

Со всеми чеками и документами нужно пойти в фонд медицинского страхования. Там предоставляется форма для составления заявления и по нему назначается частичный вычет за услуги, которые оказал зубной врач.

Налоговый вычет за ортодонтическое лечение

Предоставляется ли налоговый вычет за ортодонтическое лечение зубов полезно выяснить до процедур, чтобы заняться сбором всех бумаг вовремя. За установку брекетов вычет предоставляется. Родители не должны упускать эту возможность.

Необходимый перечень документов собрать можно быстро и это поможет улучшить финансовое положение семьи. Для получения вычета важны не тонкости процесса установки брекетов, а сам факт проведения лечения.

Возможность на возврат средств есть при соблюдении таких условий:

- Процедура проводилась в стоматологическом отделении или платной клинике, имеющей соответствующую лицензию.

- Родители должны работать официально и регулярно выплачивать налоги.

- Услуги следует оплатить из собственных средств.

Оформить возмещение затрат может только один из родителей, а не сразу оба. Это право описано в ст. 219 НК РФ. Обязательно медицинское учреждение должно владеть лицензией, соответствующей требованиям законодательства.

Когда в вычете будет отказано

Есть законные основания, опираясь на которые, налоговая служба может отказать в предоставлении вычета на стоматологические процедуры. Это касается таких случаев:

- Если гражданин не имеет доходов, которые должны облагаться по ставке в 13%. Здесь нужно уточнить у работодателя, какой налог он выплачивает. Некоторые компании нанимают сотрудников на основании договора подряда. Поэтому ситуацию следует досконально изучить.

- У медицинского учреждения нет лицензии. Этот факт стоит проверять заранее, так как часто люди во время сбора документов выясняют, что вычет получить они не могут, так как в клинике просрочена лицензия.

- Лечебные мероприятия были проведены за счет медицинской страховки. Не стоит пытаться вернуть деньги за лечение, если средства на него потрачены не были. Этот вариант будет рассматриваться, как попытка мошенничества и это может закончиться наказанием.

- Стоматологические услуги были оказаны в другой стране. Если зубы лечились во время отдыха за рубежом, то рассчитывать на возмещение расходов в идее налогового вычета не стоит.

Возврат НДФЛ за оказанные стоматологические услуги в 2019 году осуществляется в соответствии с правилами стандартного лечения. Предельная сумма составляет 15600 руб. или 13% от максимума в 120000 руб. Если гражданин проходил дорогостоящее лечение, то ему вернут 13% от всех затрат на лечение. Это касается только имплантации. Сумму по налоговому вычету рассчитывают с учетом сведений, которые указаны в справке из стоматологической клиники. Но нельзя вернуть налога больше, чем было выплачено в бюджет.

Предыдущая

ПациентамФорма бланка листка нетрудоспособности: где взять образец

Следующая

ПациентамЗаполнение листка нетрудоспособности из МРОТ: образец

Для решения вашей проблемы ПРЯМО СЕЙЧАС

получите БЕСПЛАТНУЮ консультацию:

Источник