Налог за лечение и имплантацию зубов

Дата публикации: 14.03.2013 11:30 (архив)

В целях получения социального налогового вычета по налогу на доходы физических лиц важно знать, что не любое зубопротезирование относится к дорогостоящим видам лечения.

Отвечаем на вопросы, возникающие у граждан и медицинских учреждений: относится ли стоматология ортопедическая (зубопротезирование) и стоматология хирургическая (имплантология) к дорогостоящим видам лечения?

В соответствии с подпунктом 3 пункта 1 статьи 219 Налогового кодекса Российской Федерации (далее – Кодекс) при определении размера налоговой базы в соответствии с пунктом 3 статьи 210 Кодекса налогоплательщик имеет право на получение социального налогового вычета, в частности, в сумме, уплаченной им в налоговом периоде за услуги по лечению, предоставленные ему медицинскими организациями или индивидуальными предпринимателями, осуществляющими медицинскую деятельность (в соответствии с Перечнем медицинских услуг, утверждаемым Правительством Российской Федерации).

При этом в соответствии с абз. 4 подпункта 3 пункта 1 статьи 219 Кодекса по дорогостоящим видам лечения в медицинских организациях или у индивидуальных предпринимателей, осуществляющих медицинскую деятельность, сумма социального налогового вычета принимается в размере фактически произведенных расходов. Перечень дорогостоящих видов лечения утвержден Постановлением Правительства Российской Федерации от 19.03.2001 № 201 «Об утверждении Перечней медицинских услуг и дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, лекарственных средств, суммы оплаты которых за счет собственных средств налогоплательщика учитываются при определении суммы социального налогового вычета» (далее — Перечень).

Минфин России в письме от 27.10.2011 № 03-04-05/7-818 сообщает, что по вопросу отнесения стоматологии ортопедической и стоматологии хирургической к какому-либо дорогостоящему виду лечения, предусмотренному Перечнем, следует обращаться в Минздравсоцразвития России.

Минздравсоцразвития России в письме от 07.11.2006 № 26949/МЗ-14 разъясняет и письмом от 08.11.2011 №26-3/378332-2065 подтверждает, что операция по имплантации зубных протезов входит в Перечень дорогостоящих видов лечения в медицинских учреждениях Российской Федерации, размеры фактически произведенных налогоплательщиком расходов по которым учитываются при определении суммы социального налогового вычета (п. 9), утвержденный Постановлением Правительства Российской Федерации от 19.03.2001 № 201, и медицинское учреждение правомерно выдать справку для представления ее в налоговые органы Российской Федерации с указанием кода услуги 2 при проведении указанной операции. Учитывая, что в указанных письмах Минздравсоцразвития России относит к дорогостоящим видам лечения конкретно только операции по имплантации зубных протезов, иное зубопротезирование (стоматология ортопедическая) следует относить к лечению с кодом услуги 1, по которому максимальный размер социального налогового вычета составляет 120 000 руб. в совокупности с другими социальными вычетами в налоговом периоде.

Источник

Подробный гайд по оформлению налогового вычета

Имплантация зубов недешево обходится пациентам. Особенно когда восстанавливать приходится не один зуб, а несколько. Но часть потраченных денег можно вернуть, если оформить налоговый вычет. Рассказываем, что это такое и как оно все работает.

Что такое налоговый вычет?

Это деньги, которые государство может вернуть на ваш счет из уплаченных вами налогов. Основания для получения налогового вычета перечислены в Налоговом кодексе Российской Федерации. Так, например, право на него имеют те, кто купил жилье, застраховал жизнь, оплатил образование или сделал взнос в благотворительный фонд. А еще в сумму вычета можно вносить расходы на лекарства и медицинские услуги, в том числе дорогостоящие.

Из бюджета возвращается не вся сумма расходов, а только те налоги, которые вы уплатили с нее.

Кому дают налоговый вычет?

Чтобы получить вычет, нужно быть официально трудоустроенным и уплачивать с зарплаты подоходный налог 13% (НДФЛ).

Пенсионеры, индивидуальные предприниматели, самозанятые, безработные и женщины в декретном отпуске претендовать на компенсацию расходов не могут. Но затраты на их лечение могут включить в свой вычет близкие родственники. К таковым относятся родители, супруги и дети. За сестер, братьев, бабушек и дедушек вернуть налог не получится.

Если вы планируете получить вычет за лечение близкого, платежные документы в клинике необходимо оформлять на свое имя. Исключение налоговые органы делают только для супругов, поскольку считается, что все имущество у них общее. Например, если вы муж, вы сможете оформить налоговый вычет за лечение жены, предъявив в налоговую квитанции на ее имя.

В течение какого периода можно вернуть НДФЛ?

Срок давности вычета на медицинские услуги — 3 года. То есть, к примеру, в 2019 году вы можете оформить вычет за лечение, которое проводилось в этом же, 2018, 2017 или 2016 годах. Число и месяц значения не имеют.

Сколько денег можно вернуть за имплантацию зубов?

Имплантация зубов и костная пластика, которая часто предшествует этой процедуре, входят в специальный Перечень дорогостоящих видов лечения. На этот вид медицинских расходов нет лимитов по вычету. Это значит, что вы можете вернуть 13% от всей суммы, потраченной на лечение.

К примеру, если за имплантацию 2 зубов с предварительным наращиванием кости вы заплатили 160 000 рублей, вы получите вычет 160 000 Х 0,13 = 20 800 рублей. А если сделали имплантацию обеих челюстей за 500 000 рублей, то имеете право на вычет 75 000 рублей.

Важный нюанс: установка протезов на имплантаты предъявляется к вычету отдельно, поскольку не относится к дорогостоящим видам лечения. Более того, эта медицинская услуга суммируется с другими социальными налоговыми вычетами. У таких вычетов есть лимит — 120 000 рублей в год. То есть вернуть по ним можно не более 15 600 рублей.

Звучит запутанно, поэтому поясним на примере:

Предположим, в течение года вы сдавали анализы в частной лаборатории и потратили 4 000 рублей. Потом залечили кариес на 2 зубах за 10 000 рублей, установили 2 имплантата с предварительным наращиванием кости за 160 000 рублей и поставили на них 2 металлокерамических коронки за 50 000 рублей. А еще ваш ребенок в этот год посещал курсы испанского языка, которые обошлись вам в 80 000 рублей. За все перечисленные расходы вы хотите получить налоговый вычет.

Траты на образование ребенка, сдачу анализов, лечение кариеса и установку металлокерамических коронок будут суммированы. Общая сумма составит 144 000 рублей. Но вычет вы получите только со 120 000 рублей, потому что на эти расходы действует лимит. А вот за имплантацию и наращивание кости вам дадут вычет в полном объеме, независимо от того, сколько еще денег вы потратили по другим статьям.

Еще одно ограничение, о котором нужно знать:

Налоговый вычет не может превышать сумму налогов, уплаченных вами за год. К примеру, если ваша официальная зарплата 50 000 рублей, значит за год вы отдаете НДФЛ в размере 78 000 рублей. У вас есть право на вычет (или несколько вычетов) только на эту сумму.

Если вдруг получилось так, что вычет превышает уплаченный НДФЛ, вы можете разбить расходы на 2-3 части и за одну часть получить вычет в этом году, а за оставшиеся — в последующие. Каждый год документы на оставшиеся суммы нужно будет подавать заново.

Какие справки нужно собрать и куда обратиться, чтобы получить вычет?

Если вы устанавливали имплантаты в прошлом году, получить вычет можно только через налоговую, заполнив специальную декларацию.

Вот подробная инструкция:

- Сохраните все чеки и договор с клиникой. Затем с этими документами, паспортом и ИНН обратитесь в регистратуру или бухгалтерию клиники и попросите выдать вам справку для налоговой. Если вы оформляете вычет на лечение родственника, возьмите с собой также документы, подтверждающие ваше родство.

В справке об оплате имплантации зубов и костной пластики будет указан специальный код «2», означающий, что к вычету примут всю сумму. А в справке о протезировании имплантатов — код «1» (так обозначают расходы, на которые действует лимит).

- Возьмите на работе справку 2-НДФЛ за тот год, в котором вы оплачивали лечение.

- Дальше вы можете либо заполнить декларацию 3-НДФЛ в электронном виде на сайте nalog.ru, либо на бумаге, лично посетив отделение ФНС по месту жительства. В первом случае к декларации нужно будет приложить сканы документов, во втором — подготовить их бумажные копии (потребуются: 1) справка, которую вы взяли в клинике; 2) договор с клиникой; 3) документы, подтверждающие факт родства, если вы получаете вычет за родственника).

- В течение 3 месяцев налоговый инспектор все проверит и даст ответ.

- Если вашу декларацию одобрят, на том же сайте или в отделении ФНС подайте заявление на возврат денег. В течение месяца они поступят на указанный вами счет.

Вернуть вычет с расходов на лечение в текущем году можно через работодателя:

- Для этого опять же возьмите в клинике справку об оплате медицинских услуг.

- На сайте налоговой или в отделении ФНС заполните заявление о получении права налогоплательщика на получение социального вычета.

- В течение месяца налоговый инспектор рассмотрит заявление и выдаст уведомление о праве на получение вычета, которое вы должны будете передать работодателю.

- Начиная с месяца обращения, работодатель перестанет удерживать с вас НДФЛ, до тех пор пока не вернет весь вычет.

Понравился материал? Ставьте ???? и подписывайтесь. Мы пишем о том, как сохранить здоровье зубов и что делать, если возникли проблемы.

Возможно, вам также будет интересно:

Источник

Автор статьи:

Анастасия Воронцова

Фото: Налоговый вычет на имплантацию

Фото: Налоговый вычет на имплантацию

Один из самых дорогостоящих методов восстановления утраченных зубов — имплантация.

Не каждый человек может себе позволить выложить значительную сумму: порядка одной тысячи долларов за восстановление одного зуба.

Учитывая это, сами клиники стараются сделать максимально доступным процесс лечения, поэтому периодически проводят акции и предлагают скидки на услуги.

Даже таких мер не всегда бывает достаточно.

Поэтому, Правительство нашей страны дает возможность пациентам, получить налоговый вычет за имплантацию зубов и таким образом значительно снизить затраты на имплантацию без потери качества.

Что такое налоговый вычет

Согласно 219 статье НК Российской Федерации, социальный налоговый вычет – это возможность вернуть 13% от суммы оплаты за лечение.

Право и порядок получения налогового вычета регламентируются следующими документами:

- Постановлением Правительства РФ от 19. 03. 2001 г. № 201 регламентирует порядок получения НВ. В данном документе приведен перечень услуг, позволяющих получить вычет. В этот список включена и такая услуга, как имплантация и протезирование зубов.

- Статьей 219, п.1, пп. 3 Налогового Кодекса РФ, в которой говорится о том, что каждый налогоплательщик имеет право на получение ежегодного налогового вычета в размере 13% от суммы, затраченной на лечение в любом мед. учреждении. Социальный НВ может быть предоставлен, как самому налогоплательщику, так и членам его семьи: детям не достигшим 18 летнего возраста, супругу и родителям.

По дорогостоящим видам лечения в мед. клиниках России (в соответствии с перечнем услуг) налоговый вычет осуществляется в размере фактических затрат, имеющих документальное подтверждение.

Когда и сколько можно вернуть

Налоговый вычет производится в сумме денежных средств, которые были уплачены налогоплательщиком:

Фото: Договор на оказание услуг

Фото: Договор на оказание услуг

- За услуги, оказанные медицинским учреждением РФ.

- За лечение членов семьи налогоплательщика: родителей, супруга, детей в возрасте не старше 18 лет.

- За лекарственные препараты, назначенные врачом налогоплательщику или членам его семьи.

- За уплаченные страховые взносы страховой компании по договору личного медицинского страхования членов семьи или самого налогоплательщика.

Социальный вычет предоставляется в размере понесенных расходов на лечение, но не может превышать 120000 рублей в год.

Если налогоплательщик потратил деньги на свое лечение, то он сможет вернуть указанную сумму.

Если же деньги были потрачены на лечение родителей, детей, супруга (и), то налоговый вычет составит максимально 50000 рублей.

Сумма НВ рассчитывается так:

НВ = стоимость лечения х 13%

Пример: Если затраты на лечение составили 10000 рублей, то сумма налогового вычета – 1300 рублей.

Налоговый орган самостоятельно принимает решение: делать или нет возврат средств.

Необходимые документы

Фото: Квитанции об оплате услуг, подтверждающие расходы

Фото: Квитанции об оплате услуг, подтверждающие расходы

Чтобы получить налоговый вычет необходимо собрать необходимые документы:

- В медицинском учреждении, где фактически было проведено лечение, необходимо получить справку установленного образца, где должны быть четко обозначены перечень и стоимость оказанных клиникой услуг.

- Договор с клиникой на оказание услуг с их подробным перечнем.

- Копию лицензии клиники на осуществление подобного рода услуг.

- Документы, подтверждающие расходы на лечение (кассовый чек и т. п.).

- Копия свидетельства о постановке на учет в налоговый орган (ИНН).

- Копия паспорта.

- Справку 2 НДФЛ с места работы (со всех работ) за отчетный год.

- Декларация по форме 3НДФЛ о доходах налогоплательщика.

- Заявление о предоставлении налогового вычета на имя начальника налогового органа.

- Заявление на имя начальника налогового органа на возврат денег из бюджета на личный счет налогоплательщика.

Если услуга была оказана не налогоплательщику, а члену его семьи, необходимо предоставить документ, подтверждающий родственную связь:

- Свидетельство о рождении ребенка.

- Свидетельство о браке.

- И т. д.

Срок подачи декларации 3 НДФЛ не привязан к 30 апреля, т.к. подавать ее разрешается в течение трех лет.

Возврат денег может затянуться на несколько лет, т. к. законодательством предусмотрен возврат средств из бюджета в течение 3 — х лет после окончания года, когда были оказаны медицинские услуги.

Как получить

Фото: Заполнение декларации

Фото: Заполнение декларации

- Определить, попадает ли оказанная медицинским учреждением услуга в список, утвержденный Правительством РФ. Любые стоматологические услуги, в том числе имплантация и протезирование зубов попадают под действие данного постановления.

- После получения услуг получить в клинике справку установленного образца об оказанных услугах и их стоимости. К справке приложить копии документов, подтверждающие оплату услуг (квитанции, банковские выписки, кассовые чеки).

- Заполнить налоговую декларацию 3НДФЛ.

- Собрать пакет документов: по месту работы налогоплательщика получить справку о зарплате формы 2НДФЛ; договор со стоматологической клиникой; заявление в налоговую инспекцию. К документам также приложить копию лицензии медицинской клиники на оказание услуг.

- Могут потребоваться дополнительные документы, которые могут подтвердить родство налогоплательщика с теми лицами, которым были оказаны услуги по имплантации зубов.

- Сдать документы в налоговый орган по месту прописки.

Важно знать

- Сумма вычета зависит от того, относится ли предоставленная услуга к дорогостоящему виду лечения.

- Вид каждой медицинской услуги имеет определенный код.

- Отнесение лечения к дорогостоящему виду фиксируется в справке путем кодирования услуги.

- В справке на основании платежного документа указывается стоимость мед. услуги по коду 1 или дорогостоящего лечения 2 в рублях прописью с большой буквы.

- Медицинские клиники, осуществляющие имплантацию зубов, вправе выдать справку с указанием кода 2.

На основании вышеизложенного можно сделать следующий вывод:

- Налогоплательщик, оплативший оказанные по имплантации услуги, имеет право на получение налогового вычета на сумму, фактически произведенных им расходов.

- Медицинские стоматологические клиники, оказывающие услуги по установке имплантов зубов и протезированию имеют право выдать справку с указанием кода операции 2.

Видео: «Как заполнить 3НДФЛ для налоговой»

Источник

Если Вам пришлось поставить имплант на место отсутствующего зуба, заплатив за это немалые деньги, то Вы можете вернуть часть потраченных средств – получить налоговый вычет за имплантацию зубов.

Можно ли получить налоговый вычет за имплантацию зубов?

Согласно ст. 219 Налогового кодекса РФ налогоплательщик имеет право получить вычет за оплаченные им медицинские услуги, оказанные ему лично, а также его родственникам и членам семьи:

—детям,

—супругу,

—родителям.

Поэтому возможен не только возврат налога за имплантацию зубов, но и возврат НДФЛ за приемы стоматолога, лечение кариеса, установку коронки (протеза) и другое лечение зубов.

Как получить налоговый вычет за имплантацию зубов?

Для того чтобы вернуть налог за имплантацию зубов, необходимо соблюдений следующих условий:

- у стоматологической клиники должна быть лицензия, выданная в соответствии с законодательством РФ (вычет на лечение за границей невозможен);

- не вышел срок давности по налоговому вычету за лечение – 3 года;

- налогоплательщик (тот, кто будет получать вычет) должен быть официально трудоустроен и получать доход, облагаемый по ставке 13 процентов в тот год, когда прошла оплата лечения (безработным, неработающим пенсионерам, женщинам в декрете самим вычет оформить нельзя)

Далее необходимо определиться, каким способом Вы будете получать налоговый вычет при установке имплантов. Существуют два варианта:

- через налоговую инспекцию,

- через работодателя. В налоговую инспекцию обращаться все равно придется, но подавать необходимо меньшее количество документов. Подробнее о возврате налога за медицинские услуги, в том числе за имплантацию зубов, у работодателя рассказано в этой статье.

Если Вы решили получать налоговый вычет при имплантации и протезировании зубов через ИФНС, Вам нужно подготовить пакет документов (см. ниже) и в срок подачи предоставить их в налоговую инспекцию (лично посетив ИФНС, МФЦ отправив по почте или подав документы через личный кабинет налогоплательщика). Далее начинается камеральная проверка, а потом в течение определенного времени деньги перечисляются на расчетный счет.

Налоговый вычет за имплантацию зубов: документы

В ИФНС необходимо предоставить следующие документы по списку:

- налоговая декларация 3 НДФЛ (заполняет сам налогоплательщик после получения справок об оплате мед услуг, справки о доходах);

- справка о доходах 2 НДФЛ (выдает работодатель налогоплательщика);

- справка об оплате медицинских услуг (выдает стоматологическая клиника, образец здесь);

- договор с медицинским учреждением (копия) и/или другие документы, подтверждающие лечение;

- чеки (копия);

- лицензия стоматологической клиники (копия, выдает клиника);

- свидетельство о рождении и/или свидетельство о браке (копия, при получении налогового вычета за установку имплантов зубов родителям, супругу или ребенку);

- заявление о возврате суммы излишне уплаченного налога (с указанием реквизитов счета для перечисления денег);

- может понадобиться копия паспорта, ИНН налогоплательщика.

Инспектор также может запросить оригиналы вышеуказанных документов.

При получении вычета за имплантацию зубов родственникам, необходимо, чтобы правильно была оформлена справка об оплате медицинских услуг. В справке об оплате медицинских услуг в качестве налогоплательщика должен быть указан тот, кто будет получать вычет.

Вычет за зубные импланты: сколько можно вернуть?

При получении налогового вычета за лечение возвращается 13 процентов от стоимости медицинских услуг. Но существуют ограничения:

- нельзя вернуть налога больше, чем было удержано из зарплаты;

- сколько денег удастся получить зависит от того, какое лечение было оплачено: дорогостоящее или нет.

Если лечение признается дорогостоящим (в справке об оплате медицинских услуг указан код услуги 2), то вернуть получиться 13 процентов от расходов на такое лечение (для признания лечения дорогостоящим неважно, сколько денег Вы потратили, а важно, включены ли медицинские услуги в Перечень дорогостоящих видов лечения).

Если лечение не относится к дорогостоящему (в справке об оплате медицинских услуг указан код услуги 1), то возвращается 13 процентов от стоимости медицинских услуг, но расходы на лечение ограничиваются 120000 руб. (вернуть можно максимум 15600 руб. (13% от 120000).

Сколько можно вернуть за имплантацию зубов? Можно вернуть 13 процентов от стоимости лечения, но с некоторыми ограничениями

Стоимость операции имплантации зубов и стоимость импланта относятся к дорогостоящему лечению?

Отметим, что отнесение оказанных медицинских услуг к дорогостоящему лечению входит в компетенцию медицинской организации, оказывающей медицинские услуги.

В письме Минздравсоцразвития России от 07.11.2006 № 26949/МЗ-14 указано, что операция по имплантации зубных протезов относится к дорогостоящему лечению. Следовательно, вернуть удастся 13 процентов от фактической стоимости операции имплантации (о том, что относится к дорогостоящему лечению в стоматологии, см. здесь).

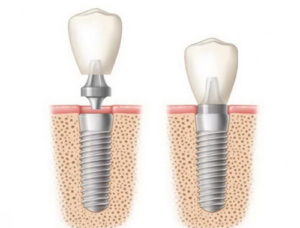

При имплантации зубов проводятся следующие хирургические и ортопедические манипуляции:

- операция – установка импланта (штифта),

- установка абатмента,

- протезирование – установка протеза (коронки).

На основании указанного письма можно сделать вывод, что к дорогостоящему лечению относится только сама операция по имплантации, все остальные медицинские услуги относятся к лечению по коду 1.

Можно ли отнести стоимость самого импланта к дорогостоящему лечению?

Т.к. непосредственно при операции по имплантации используется имплант, то его стоимость учитывается для расчета налогового вычета (т.к. сама операция относится к дорогостоящему лечению, то и стоимость импланта проходит в справке об оплате мед. услуг с кодом услуги 2).

Вычет за имплант можно также получить, если имплант приобретался в другой организации.

Согласно письму ФНС от 31 августа 2006 г. N САЭ-6-04/876@ «при предоставлении социального налогового вычета по дорогостоящим видам лечения в составе расходов по указанным видам лечения учитывается стоимость оплаченных налогоплательщиком необходимых дорогостоящих расходных медицинских материалов (например, эндопротезов, искусственных клапанов, хрусталиков и т.п.), если сама медицинская организация таковыми не располагает, и соответствующим договором с медицинской организацией предусмотрено их приобретение за счет средств пациента».

В письме ФНС России от 18.05.2011 N АС-4-3/7958@ перечисляются документы, необходимые для получения вычета за импланты, приобретенные в сторонней организации. Итак, в ИФНС необходимо предоставить:

- справку об оплате медицинских услуг с указанием кода 2 по операции (в случае бесплатной операции по имплантации в справке об оплате медицинских услуг стоимость оказанных медицинских услуг указывается в размере 0 рублей);

- справку, выданную стоматологической клиникой в произвольной форме, или выписной эпикриз, подтверждающие назначение и использование имплантов в ходе проведения дорогостоящего лечения;

- копии платежных документов на приобретение импланта.

Т.е. возврат подоходного налога можно осуществить не только за саму операцию имплантации зубов — налоговый вычет за зубные импланты также возможен.

Законом предусмотрена возможность получения налогового вычета за имплантацию зубов, которым стоит воспользоваться, т.к. можно вернуть 13 процентов от стоимости операции по установке импланта, а также вернуть налог с другого стоматологического и иного лечения.

Опубликовал:

Раленко Антон Андреевич

Москва 2018

Источник