Можно ли получить налоговый вычет за лечение зубов матери

В настоящее время нам часто приходится обращаться к услугам платной медицины. Расходы на лечение, в том числе родителей, могут оказаться значительными. Не всегда они могут сами возместить НДФЛ за медицинские услуги. В связи с этим возникает вопрос о возможности получения вычета на лечение родителей их детьми.

Можно ли возместить НДФЛ за лечение родителей?

Государство дает возможность детям, оплатившим медицинские услуги отцу или матери, вернуть деньги за лечение родителей (ст. 219 Налогового кодекса). При этом неважно работают родители или нет. Если Ваш отец или мать закончили трудовую деятельность, находятся на пенсии, то именно Вам можно получить налоговый вычет на лечение родителей-пенсионеров. Это связано с тем, что работающие родители-пенсионеры могут сами получить вычет, т.к. с их зарплаты удерживается подоходный налог. С пенсии же НДФЛ не перечисляется — вернуть 13 процентов не из чего, поэтому возврат налога при оплате лечения матери или отца может осуществить сын или дочь. Отметим, что ответ на вопрос «Можно ли получить вычет за лечение родителей» также зависит от выполнения следующего условия: сын или дочь должны быть трудоустроены, получать официальную заработную плату, с которой удерживается НДФЛ, или иметь иной доход, облагаемый по ставке 13 % (в том же году, когда проходила оплата лечения). Если, предположим, дочь находится в декретном отпуске, то возместить НДФЛ за лечение родителей-пенсионеров не получится. В соответствии со статьей 219 Вы имеете право также на возврат налога за добровольное медицинское страхование родителей, страхование их жизни (вычет на обучение родителей законом не предусмотрен).

За какие медицинские услуги положен вычет на лечение родителей?

Одним из условий возмещения НДФЛ за лечение родителей является наличие у медицинской организации лицензии, выданной в соответствии с законодательством РФ (вычет на лечение за границей невозможен). Можно вернуть 13% от стоимости лечения зубов, операций, диагностики, анализов, различных медицинских манипуляций, лекарств, санаторно-курортного лечения и т.д.

Как получить налоговый вычет за лечение родителей-пенсионеров?

Если с года, в котором Вы оплатили лечение родителей (пенсионеров и не только), не прошло более 3 лет, Вы можете собрать необходимые документы и предоставить их в ИФНС по месту Вашей регистрации. Обычно готовить документы для возврата налога начинают после окончания года, в котором прошла оплата медицинских услуг. Далее несколько месяцев будет проходить камеральная проверка и в случае подтверждения Вашего права на вычет на Ваш счет должны поступить возвращенные денежные средства.

Вычет можно также получить через работодателя (этот способ возврата денег за лечение имеет свои особенности, подробнее — в этой статье).

Документы для налогового вычета за лечение родителей

Для того чтобы налоговая инспекция вернула налог, необходимо документально подтвердить право на социальный вычет на лечение родителей. Список документов таков:

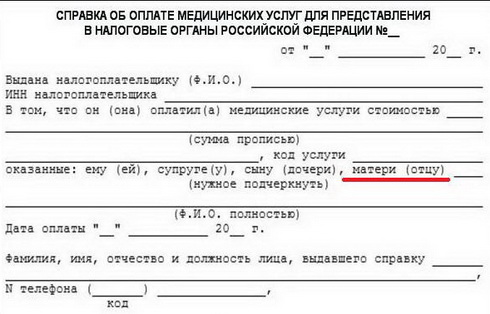

- справка об оплате медицинских услуг;

- справка о доходах 2 НДФЛ;

- налоговая декларация 3 НДФЛ;

- договор с медицинской организацией (копия);

- чеки (копия) для подтверждения расходов на лечение родителей;

- лицензия медицинской организации (копия);

- рецепты на лекарства (если планируете получить налоговый вычет за лекарства родителям);

- свидетельство о рождении сына или дочери пациента (копия);

- заявление о возврате суммы излишне уплаченного налога (с указанием реквизитов счета для перечисления денег). Согласно п.7 ст. 78 НК РФ заявление о зачете или о возврате суммы излишне уплаченного налога может быть подано в течение трех лет со дня уплаты указанной суммы. В случае оформления вычета на грани пропуска срока давности, заявление о возврате суммы излишне уплаченного налога необходимо подавать одновременно с декларацией и другими документами, не дожидаясь окончания камеральной проверки;

- может понадобиться копия паспорта налогоплательщика и пациента.

Отметим, что налоговый инспектор может запросить оригиналы документов для проверки — нужно быть готовым предоставить их вместе с копиями.

Вычет на лечение родителей – на кого оформить договор?

Во избежание проблем с получением налогового вычета на лечение родителей договор лучше оформлять на налогоплательщика (сына или дочь пациента). Или в договоре можно указать, что лечение пациента-родителя будут оплачивать дети. Но не все медицинские организации на это соглашаются, так как договор на медицинские услуги, как правило, типовой – и заключается именно с тем, кто получает лечение. В этом случае, необходимо правильно оформить справку об оплате медицинских услуг – правильно указать налогоплательщика.

Оплата за лечение родителей. Кто и как оплачивает лечение родителей?

Сын или дочь для получения налогового вычета за лечение родителей должны оплатить медицинские услуги, оказанные матери или отцу. То есть указанные расходы должны быть понесены самим налогоплательщиком (сыном или дочерью) (Письмо Минфина РФ от 23.07.2019 N 03-04-05/54772).

Если лечение оплачивается карточкой, нужно, чтобы оплата за лечение родителей проходила не с карточки матери или отца, а с карточки или счета дочери или сына. В случае, если оплату за лечение произвело третье лицо, то выйти из положения можно попытаться путем предоставления в медицинское учреждение и/или в налоговую инспекцию доверенность, на основании которой были оплачены расходы на лечение родителей (письмо УФНС по г. Москве от 10 марта 2010 г № 20-14/4/024732 @, письмо ФНС РФ от 17.05.2012 № ЕД-4-3/8135).

На кого оформить справку об оплате медицинских услуг при налоговом вычете на лечение родителей

Одним из документов, подтверждающих фактические расходы налогоплательщика за медицинские услуги, является справка об оплате медицинских услуг. При возмещении НДФЛ за лечение родителей необходимо, чтобы справка об оплате медицинских услуг была верно заполнена. В справке есть поля «налогоплательщик» и «ИНН налогоплательщика» (см. образец справки об оплате медицинских услуг). В качестве налогоплательщика в случае возврата налога за лечение родителей должен быть обязательно указан сын или дочь пациента, а также указан ИНН сына/дочери. Далее прописывается, кому налогоплательщик оплатил лечение – матери или отцу и указывается ФИО пациента (родителя). Для оформления справки медицинской организации может понадобиться свидетельство о рождении.

При получении вычета на лечение родителей медицинская организация должна правильно заполнить справку об оплате медицинских услуг – верно указать налогоплательщика и пациента

Вычет на лечение родителей – сколько можно получить?

Согласно статье 219 Налогового кодекса возврат налога за лечение родителей составляет 13 процентов от стоимости лечения и/или лекарств. Следует знать, что,

- если лечение признано недорогостоящим (код услуги 1 в справке об оплате медицинских услуг), то сумма налогового вычета ограничивается 120000 руб. Если на медицинские услуги родителям потратили больше, то вернуть можно будет только 15600 руб. (это 13 процентов от 120000 руб.).

- Если же лечение родителей было дорогостоящим (код услуги 2 в справке), то ограничений нет – возврат налога за лечение родителей составит 13 процентов от расходов (но не больше удержанного за год НДФЛ).

Для получения максимальной суммы вычета на лечение родителей (например, при превышении стоимости лечения 120000 руб. по коду 1 — обычное лечение), лечение могут оплатить и, соответственно, оформить возмещение налога:

- дети пациента;

- дети пациента и пациент (если пациент-родитель официально трудоустроен);

- пациент и его жена/муж (см. статью как разделить налоговый вычет на лечение между супругами);

- муж/жена пациента и его дети;

Пример. Неработающая пенсионерка проходит лечение, расходы на медицинские услуги, медикаменты уже превышают 120000 руб. Чтобы вернуть больше денег за лечение, решили оформить налоговый вычет и на мужа и на детей пенсионерки — далее лечение оплачивают сын и дочь.

- пациент (если пациент-родитель официально работает), супруг пациента и его дети.

Налоговый вычет на лечение зубов родителей

Часто пожилым людям приходится оплачивать стоматологические услуги. Если отец-пенсионер или мать-пенсионер сами не могут получить налоговый вычет за стоматологию, то это могут сделать дети, оплатив лечение. В этом случае собираются необходимые документы, как указано выше. Договор на лечение зубов родителей лучше оформить на сына или дочь. В справке об оплате медицинских услуг в качестве налогоплательщика обязательно должен быть указан кто-то из детей родителя-пенсионера. Также в справке об оплате медицинское учреждение указывает код услуги, обозначающий какое лечение зубов было оплачено – дорогостоящее или нет. От этого может зависеть сумма возврата налога за лечение родителей-пенсионеров (см. статью про дорогостоящие виды лечения в стоматологии).

Налоговый вычет на лекарства родителям

Медикаменты для лечения стоят недешево, а при регулярном их применении выходит довольно крупная сумма. Для получения вычета на лекарства родителям в налоговую инспекцию кроме прочих документов необходимо предоставить рецепт по форме N107-1/у, а также копию свидетельства о рождении.

В данной статье мы рассказали об особенностях вычета на лечение родителей: условиях его получения, специфики оформления договора на медицинские услуги и справки об оплате медицинских услуг. Если у Вас возникнут проблемы с медицинской организацией по поводу оформления документов для возмещения НДФЛ за лечение родителей или если налоговая инспекция будет отказывать в возврате налога, Вы можете обратиться к специалистам настоящего проекта за помощью.

Опубликовал:

Раленко Антон Андреевич.

Москва 2018.

Источник

Прочитал в вашем журнале статью о вычетах за лекарства. Для себя я их покупаю редко: пока здоров. Но регулярно оплачиваю медицинские услуги и лекарства для родственников: бабушки, родителей, супруги, детей и даже сестры.

В 2018 году в общей сложности только за анализы и платные клиники набежало 140 тысяч рублей:

- за маму — 55 000 Р;

- за супругу — 48 000 Р;

- за детей — 17 000 Р;

- за сестру — 20 000 Р.

Но из этой суммы я ничего не потратил на свое лечение, хотя единственный в семье работаю официально и плачу НДФЛ. Родители у меня пенсионеры, сестра — начинающий ИП на упрощенке, жена в декрете, а дети еще маленькие. Есть ли шанс получить немного денег из бюджета с помощью вычета, или для этого нужно тратить все деньги именно на себя?

Михаил Борисович

Михаил Борисович, вы можете вернуть из бюджета 15 600 рублей. Даже если платили со своей карты и только за родственников, а на свое лечение ничего не тратили. Нельзя вернуть деньги только за лечение сестры, но эта сумма все равно не входит в лимит вычета.

Екатерина Мирошкина

получила вычет

Какие расходы можно включать в вычет на лечение

В сумму вычета можно включить такие расходы:

- Медицинские услуги — анализы, обследования, приемы врачей, процедуры в платных клиниках. При условии, что вы за это платили, то есть услуги не по полису ОМС, а за ваш счет.

- Лекарства по назначению врача. С 2019 года вычет можно получить по расходам на любые препараты, а не только на те, что в перечне правительства.

- Дорогостоящее лечение. Это единственный вид медицинских расходов, для которого нет лимита: к вычету принимаются любые суммы без ограничений. Виды дорогостоящего лечения есть в специальном перечне, за этим следит медицинская организация, когда выдает справку о стоимости услуг.

- Взносы по договору ДМС.

За каких родственников дают вычет на лечение

Вычет на лечение можно получить не только при оплате своих обследований и лекарств. Налог возвращают даже с суммы расходов на лечение близких родственников, но не любых, а только из ограниченного перечня.

Вот полный список родственников, лечение которых можно включить в свой налоговый вычет:

- Родители. Вычет дадут только при оплате лечения своих родителей. Если платить за родителей супруга или приемных, налог вернуть не получится. Никаких требований к статусу родителей нет. Они могут работать по трудовому договору, а могут быть пенсионерами, безработными или самозанятыми ИП.

- Дети или подопечные до 18 лет. Вычет на лечение положен только за своих детей. Если платить за анализы и обследования детей супруга, даже когда они на полном обеспечении, НДФЛ вернуть нельзя. Еще есть важное условие по поводу возраста: ребенку должно быть не больше 18 лет. Причем факт обучения в очном вузе не продлевает этот возраст до 24 лет: так можно с обучением, а с лечением — только до 18 лет.

- Супруги. Если муж платит за жену, он может получить вычет. А жена вернет налог при оплате лечения мужа. Но брак должен быть официально зарегистрирован. Справка об оплате медицинских услуг и чеки на покупку лекарств могут быть оформлены на любого супруга: их расходы все равно считаются общими.

За других родственников вычет получить нельзя. В отличие от обучения, в этом списке нет братьев и сестер. Если оплатить лечение зубов или операцию для родной сестры, получить вычет будет нельзя. За бабушек, дедушек, гражданского супруга, детей жены от первого брака, племянников или тещу налог вернуть невозможно.

Список родственников закрытый, и никаких дополнительных условий быть не может.

Сколько денег можно вернуть при оплате лечения родственников

Лимит расходов. У вычета на лечение есть лимит — 120 000 Р в год. Это общее ограничение для нескольких социальных вычетов, например сюда же входят расходы на обучение. 120 000 Р — это ограничение не для каждого вида расходов, а для всех.

Вот какие расходы будут входить в лимит:

- Обучение.

- Лечение.

- ДМС.

- Добровольные взносы на пенсионное обеспечение.

- Добровольное страхование жизни.

- Дополнительные взносы на накопительную часть пенсии.

- Независимая оценка квалификации.

При оплате лечения родственников дополнительный вычет не дадут: и свои, и их расходы нужно включать в этот лимит.

В 120 000 Р не входят только расходы на обучение детей — там отдельное ограничение в 50 000 Р на каждого ребенка — и дорогостоящие виды лечения, которые принимаются к вычету без учета лимита. Еще есть социальный вычет на благотворительность, но у него отдельные условия и лимит считается в процентах.

Сумма НДФЛ к возврату. С помощью вычета можно вернуть 13% от суммы подтвержденных расходов на лечение. То есть возвращают не всю сумму расходов, а налог, который получится сэкономить благодаря оплате лечения. При условии, что этот НДФЛ был уплачен или его как минимум начисляют. Если нет налогооблагаемого дохода — например во время декрета или на пенсии — то и вычет применить не к чему. С ИП на упрощенке другая ситуация: они платят налог с доходов по другим ставкам, это не НДФЛ. Тот налог с помощью вычетов не возвращают.

Пример расчета. Вы потратили за год 140 000 Р. Из этой суммы нужно исключить те 20 000 Р, что пошли на лечение сестры: она не входит в список родственников, за которых дают вычет. Сумма расходов, которые можно учесть для возврата НДФЛ, составит 120 000 Р.

Теперь ее нужно сравнить с лимитом: она как раз равна максимальной сумме. Значит, можно заявить все расходы на маму, супругу и детей.

Свои доходы за 2018 год вы уменьшите на 120 000 Р. Но так как раньше с вас уже удержали налог с полной суммы зарплаты, он уже в бюджете и его вернут вам на личный счет.

Вы получите:

120 000 Р × 13% = 15 600 Р.

Эти деньги поступят прямо на карту, но придется подождать.

Как оформлять документы, если платите за родственников

За супруга. При оплате лечения мужа или жены документы можно оформлять на кого угодно. Договор и квитанции могут быть на имя мужа или жены, для вычета это не имеет значения. Считается, что у них все общее. Одни и те же расходы может принять к вычету любой супруг, но только кто-то один. Еще их можно поделить между собой, это помогает вернуть больше налога с учетом лимита.

За детей и родителей. Платежные документы должны быть оформлены на того, кто платит и хочет получить вычет. Если квитанции и справка оформлены на маму, сыну не дадут вычет по этим расходам. Хотя можно попробовать решить этот вопрос с помощью обычной письменной доверенности. В договоре на медицинские услуги должна быть формулировка, из которой понятно, что его заключают вот с этим человеком — тем, кто заявит вычет, — на лечение вот этого родственника. Но если так сделать не получилось, обычно возврату налога это не мешает. Налоговая в первую очередь смотрит на платежные документы и справку. Вот это действительно важно.

Как вернуть НДФЛ с расходов на лечение за прошлый год

За прошлый год можно вернуть налог только по декларации. Через работодателя возвращают только в текущем году.

Вот инструкция:

- Возьмите справки об оплате медицинских услуг. Это специальный документ, его должна выдать организация, которой вы платили за лечение. Сейчас все хранится в электронном виде, поэтому обычно даже чеки предъявлять не нужно. В справке будет указан код — «1» или «2». Если стоит «1», то нужно учитывать лимит, если «2» — к вычету примут всю сумму.

- Сделайте копии документов, которые подтверждают ваше родство: свидетельств о рождении и браке.

- Заполните декларацию 3-НДФЛ в личном кабинете на сайте nalog.ru. Ее можно заполнять в специальной программе или сдавать на бумаге, но через сайт — это самый простой, быстрый и удобный способ, который застрахует вас от ошибок и ускорит проверку. К декларации нужно приложить сканы или фотографии документов.

Камеральная проверка займет три месяца. Еще месяц у налоговой есть для возврата налога.

Данные о камеральной проверке появятся в личном кабинете. Там же будет указана сумма подтвержденного вычета и налога к возврату

Чтобы получить деньги, нужно написать заявление со своими реквизитами. Когда в личном кабинете появится подтвержденная сумма к возврату, это можно будет сделать за минуту прямо там: в разделе «Мои налоги» увидите переплату и нажмете кнопку «Распорядиться».

Заявление на возврат налога можно подать через личный кабинет. Но срок для возврата начнет отсчитываться с того дня, когда закончится камеральная проверка

В следующем году у вас снова будет 120 000 Р вычета на лечение. Если будут расходы в пределах этой суммы, возвращайте налог, даже когда платите за родственников.

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

Источник

Платные медицинские услуги в России обходятся дорого. К сожалению, никто не застрахован от необходимости лечения. Особенно пожилые люди. Если ребенок оплатил лечение мамы или папы, он имеет право запросить налоговый вычет за лечение родителей и получить часть израсходованных денег назад.

Предоставят ли вычет, если медицинскими услугами воспользовался кто-то из родителей

Медицинские услуги на территории России оказываются в рамках ОМС или на платной основе, когда получатель расплачивается за них из собственных сбережений. Налоговое законодательство РФ предоставляет возможность вернуть часть денежных средств, израсходованных на лечение путем оформления налогового вычета. Процедура предусматривает, что гражданину возвращают часть внесенного ранее подоходного налога.

Друзья! Наши статьи несут ознакомительный характер с целью помочь вам решить проблему.

Если решение вы так и не нашли, обратитесь к налоговому консультанту через чат, форму в конце статьи, либо по телефону, указанному ниже!

+7 (499) 703-34-51 — Москва и МО

+7 (812) 627-17-51 — СПБ и ЛО

+7 (800) 555-67-55, доб. 706 — другие города

Звонки и заявки принимаются ежедневно и круглосуточно!

Это быстро и бесплатно.

Получить налоговый вычет можно не только, если гражданин сам пользуется медицинскими услугами, но и при условии, что лечение оказывается его родителям. Данная норма закреплена в ст. 219 НК РФ.

Виды лечения

Получить налоговый вычет можно за большую часть медицинских услуг при условии, что они оплачиваются непосредственно претендентом, а не предоставляются в рамках ОМС. Если лечение оплачивают сторонние структуры, средства тоже не вернут. Возврат налога за лечение возможен в следующих случаях:

- Претендент заплатил за оформление полиса ДМС.

- Гражданин оплачивал любой вид лечения, в том числе и дорогостоящего.

- Приобретение расходных медицинских материалов, необходимых для лечения по указанию лечащего врача.

- Приобретение лекарственных препаратов по рецепту врача.

Чтобы вычет на лечение был предоставлен, необходимо, чтобы медицинское учреждение имело лицензию РФ на оказание медицинских услуг. Для возврата средств необходимо, чтобы:

- Налогоплательщик заключил с данной структурой письменный договор.

- Полученные медицинские услуги были включены в один из перечней в ПП РФ № 201 (от 19.03.2003).

Правила предоставления налогового вычета несколько отличаются в зависимости от стоимости потребленной медицинской услуги. На дорогостоящее лечение никаких ограничений не налагают. Налогоплательщику просто вернут 13% от всей стоимости.

Кто имеет право оформить выплату

Чтобы получить вычет, гражданин должен быть налогоплательщиком. Сам социальный налоговый вычет представляет собой процедуру возврата части подоходного налога. Значит, чтобы его могли вернуть, нужно его сперва заплатить.

Потому сложилась естественная практика, когда за получением налогового вычета за лечение обращаются наемные работники. Именно они со своих заработков отчисляют НДФЛ. Но если налог платится с любых иных доходов кроме заработной платы, гражданин тоже имеет право на возврат его части.

Когда медицинскими услугами пользуется не сам налогоплательщик, а кто-то из близких родственников, он тоже может получить налоговый вычет за лечение, но только с соблюдением двух обязательных условий:

- Медицинскими услугами действительно пользовались близкие родственники. Это могут быть дети, родители и родные братья с сестрами.

- Лечение оплачивает сам налогоплательщик. Вычет за лечение родителей поделить между супругами не получится.

Лечение родителей, которые находятся на пенсии

Если родители налогоплательщика находятся на заслуженном отдыхе и пользуются медицинскими процедурами, которые оплачивает их ребенок, последний наделен правом на оформление вычета на лечение родителей. Важно только, чтобы претендент периодически отчислял в государственную казну НДФЛ.

Вычет за лечение матери

Когда медицинскими услугами пользуется мать налогоплательщика, который в дальнейшем планирует оформить вычет за лечение родителей, желательно в договоре с медицинским учреждением обозначить, что получателем лечения будет налогоплательщик. Если это невозможно, следует, чтобы в выписке из медучреждения ребенок матери пенсионерки был обозначен в качестве получателя налогового вычета.

Плюс все платежные документы должны составляться так, чтобы в качестве плательщика тоже указывался претендент, а не его мать.

Вычет за лечение отца

Если медицинскими услугами пользуется отец налогоплательщика, схема оформления вычета на лечение родителей пенсионеров будет идентичной.

Расчет суммы

Максимальная сумма, которую получится вернуть за оплату медицинских услуг, обозначена в ст. 219 НК РФ. Составляет она 13% от израсходованных средств. Но на нее установлено ограничение. Деньги вернут только с суммы 120 тыс. руб. максимум.

Если стоимость лечения была выше, то возврат все равно будет осуществляться с суммы в 120 тыс. руб. Если стоимость была ниже, деньги вернут с реальной стоимости услуги. Т.е. кода за лечение платят 90 тыс. руб., то 13% вычитают именно с этой величины.

Исключение – это дорогостоящее лечение. За его оплату возвращают 13% со всей израсходованной суммы. Вид лечения отмечается в выписке из медучреждения. Простое идет под кодом – 1, а дорогостоящее под кодом – 2.

Порядок оформления

Если гражданин желает вернуть часть НДФЛ за лечение родителей пенсионеров, он может на выбор действовать двумя способами:

- Обратиться в бухгалтерию по месту работы.

- Подать заявку в отделение ФНС по месту жительства.

Кода претендент решает действовать через работодателя, ему необходимо предварительно оформить в ФНС справку о праве на вычет. В бухгалтерии заявление рассматривают максимум месяц. Если принимается положительное решение, с него просто далее в течение некоторого времени не будут удерживать НДФЛ с заработка, пока нужная сумма не наберется.

Обратиться в ФНС можно:

- При личном визите к инспектору.

- Направить заказную корреспонденцию на адрес отделения.

- Подать заявку онлайн через сайт ФНС или на Госуслугах.

Заявку рассмотрят за три месяца максимум. Если решение будет положительным, необходимую сумму переведут единым платежом на личный счет заявителя.

Необходимые документы

Чтобы Налоговая инспекция без проволочек вернула в качестве вычета часть средств, нужно подготовить и представить инспектору некоторый пакет документов:

- Удостоверение личности претендента.

- Заявление установленного образца. Бланк его на выбор можно просто попросить в отделении или скачать через официальный сайт Налоговой.

- Договор с медицинским учреждением на предоставление медицинских услуг.

- Налоговая декларация за тот период, на который оформляется возврат налога.

- Лицензия медицинского учреждения. Иногда все ее реквизиты сразу обозначаются в типовом договоре, в таком случае отдельный документ не требуется.

- Справка о доходах. Заказывают ее в бухгалтерии по месту работы.

- Удостоверения личности родителей.

- Собственное свидетельство о рождении. В нем претендент должен быть указан в качестве ребенка тех лиц, которые воспользовались медицинскими услугами.

- Выписка из медучреждения о полученных медицинских услугах.

- Платежные квитанции, которыми заявитель может подтвердить факт оплаты медицинских услуг.

Все документы кроме справок подаются в виде простых ксерокопий. Подлинники предоставляются по требованию.

Сроки подачи документов

Для социальных вычетов в отличии от имущественных предусмотрен срок действия. Обратиться за возвратом налога можно лишь в течение трех лет с момента оплаты. Т.е., если гражданин заплатит за медицинские услуги в 2020 году, 2023 год будет последним, когда заявление на вычет примут.

Чтобы обратиться в ФНС, претенденту потребуется дожидаться окончания того налогового периода, в течение которого производилась оплата. Далее – в течение трех лет.

Если заявитель обращается по месту работы, то сделать это можно в год оплаты или на следующий. В последующие два года заявление примут только в ФНС.

Оплата лечения родителей является основанием для возврата части подоходного налога. Сделать это можно, только если медицинские услуги включены в единый перечень, принимаемый Правительством. Сумма вычета ограничивается, кроме случаев получения дорогостоящего лечения.

Источник