Лечение зубов за счет фсс

Лечение зубов сегодня стало довольно затратной процедурой, некоторым категориям граждан это совсем не по карману. Но не каждый знает, то нашим законодательством дана возможность компенсировать затраты на услуги стоматолога, а именно воспользоваться налоговым вычетом. В статье расскажем, как выплачивается компенсация за лечение и протезирование зубов в 2020 году, приведем пример расчета.

Налоговый вычет представляет собой не полную компенсацию расходов на лечение, а уменьшение налоговой выплаты, которая была оплачена с дохода. Предположен работающий гражданин, который ежемесячно оплачивает налог со своего дохода в бюджет прошел лечение в стоматологической клинике. Так вот, воспользовавшись правом на компенсацию, налог он сможет вернуть. При этом обычное лечение позволяет вернуть 13% со 120 тыс.руб., а если проводилось дорогостоящее лечение, то ограничения по сумме нет, вернуть можно 13%, но уже с полной стоимости лечения.

Кто может получить компенсацию за лечение зубов

Поясним еще раз, что налоговый вычет представляет собой возврат уплаченного НДФЛ, соответственно получить вычет могут только лица, кто НДФЛ платит. Таким образом, таким вычетом не могут воспользоваться неработающие пенсионеры или предпринимателя, которые платят единый налог.

Таким образом, для получения компенсации за стоматологические услуги должны соблюдаться следующие условия:

- гражданин должен иметь доход, с которого он уплачивает НДФЛ. Исключение составляют доходы в виде дивиденды, даже учитывая то, что дивиденды облагаются подоходным налогом, вычет по ним получить нельзя;

- та стоматологическая клиника, в которой проходило лечение, должна иметь российские лицензии. Исключение составляют стоматологические клиники в Крыму, некоторые из них продолжают работать по лицензиям Украины, но также позволяют получить компенсацию;

- расходы за лечение и протезирование, а также на покупку лекарств должны быть произведены лично, либо за супругу(супруга), за родителей и детей в возрасте до 18 лет;

- услуга стоматологической клиники, либо лекарственный препарат за который планируется получение вычета должны присутствовать в Перечне (Постановление Правительства №201 от 2001г). Читайте также статью: → «Какие лекарства полагаются беременным бесплатно».

Кто не может рассчитывать на компенсацию за лечение

- граждане официально неработающие;

- неработающие пенсионеры (либо те пенсионеры, у которых нет налогооблагаемого дохода или не было такового в течение последних трех лет);

- предприниматели на УСН и ЕНВД.

Для того, чтобы пенсионер мог получить налоговый вычет, надо чтобы он был плательщиком НДФЛ. Так как государственная пенсия не подлежит налогообложению, то и возвращать не с чего.

Но есть некоторые исключения, когда пенсионер все же может получить компенсацию за лечение зубов:

- пенсионер работает и получает доход, облагаемый НДФЛ;

- имеет доход от сдачи в аренду имущества (машины, квартиры) и оплачивает с этого дохода налог;

- имеет другой налогооблагаемый доход (разовый заработок и т.д.);

- продал имущество;

- работал и оплачивал налог не более трех лет назад.

Другими словами, если пенсионер имеет налогооблагаемый доход в настоящее время, либо имел такой не более трех лет назад, то он на общих основаниях претендует на налоговые льготы.

Кто может получить льготы по протезированию зубов

В некоторых регионах РФ льготы на протезирование зубов предоставляется следующим категориям граждан:

- Инвалидам и ветеранам ВОВ;

- Инвалидам по здоровью, с подтверждающим документом;

- Труженикам тыла;

- Пенсионерам по возрасту;

- Жертвам репрессий и реабилитированным.

Для того, чтобы получить льготу на протезирование и лечение, нужно обратиться в органы соцзащиты по месту регистрации. В каком учреждении данные льготы предоставляются, нужно узнавать непосредственно в самих коммерческих стоматологических клиниках. Государственные клиники обязаны проводить лечение и протезирование перечисленным категориям граждан на льготных условиях.

Порядок расчета компенсации за лечение зубов

При расчете суммы компенсации за лечение и протезирование зубов нужно учитывать три критерия. Во-первых, сумма компенсации составляет только 13% от произведенных затрат на лечение. Во-вторых, сумма налогового вычета за недорогостоящий вид лечения предоставляется в размере не более 13% от порога 120 тыс.руб., то есть 15,6 тыс.руб. Если же гражданин получил дорогостоящее лечение, которое входит в перечень дорогостоящих услуг, то к компенсации подлежит вся сумма.

| Обычный вид услуги при пороге 120 тыс.руб. | Дорогостоящий вид лечения |

| Лечение кариеса, пульпита и т.д. | Имплантация зубных протезов |

| Пломбирование | |

| Протезирование (кроме имплантологии) | |

| Чистка, гигиена, отбеливание | |

| Установка брекетов |

Кстати, при выдаче справки для налоговой, стоматология укажет к какому виду услуги относится лечение – к дорогостоящему или нет. И в-третьих, вернуть можно только сумму уплаченного НДФЛ за тот год, в котором проводилось лечение.

Пример расчета компенсации

Петрова О.П. в 2016 году работала и получала зарплату 32 000руб., за 2016 год она заплатила НДФЛ в сумме (32000х12)х13%=49 920руб. В этом же 2016 году она оплатила лечение зубов на сумму 50000руб. и провела операцию по имплантации зубов на сумму 350000руб.

Лечение зубов относится к обычным видам и вычет по нему не должен превышать 13% от 120000руб., то есть не более 15 600руб. а операция по имплантации относится уже к дорогостоящему виду лечения и вычет составит 13% от полной стоимости лечения.

Расчет: 50000х13%=6500руб. Это меньше 15600руб., поэтому Петрова может получить компенсацию в полном объеме. Вычет по дорогостоящему лечению составляет 350000руб.х13%=45500руб. Общая сумма компенсации составляет 6500+45500=52000руб., но так как уплаченный подоходный налог составляет только 49920руб, то и компенсация составит такую же сумму и оставшаяся часть на следующий год не переносится.

Но, существует другой вариант, когда за Петрову оплачивает ее муж, зарплата которого составляет 80 000руб., а НДФЛ за 2016г составляет 124800руб. Тогда компенсацию можно получить в полном объеме. Но есть одно условие: в справке об оплате лечения должно быть указано, что оплату произвел ее муж.

Документы, необходимые для получения налогового вычета

Сроки получения а также инструкции к получению компенсации зависят от способа ее получения.

1-й Способ: налогоплательщик обращается в ИФНС по окончании налогового периода. Список документов на 2017г, необходимых для этого способа определен в Письме Минфина и ФНС от 22.11.2012г №ЕД-4-3/19630@, представлен в таблице:

| Перечень документов | Пояснения |

| Декларация 3-НДФЛ | Заполняется налогоплательщиком |

| Заявление на возврат НДФЛ | Заполняется налогоплательщиком |

| Справка 2-НДФЛ | Выдается по месту работы |

| Договор с клиникой | Копия и оригинал |

| Справка об оплате услуг | Выдается клиникой |

| Рецептурный бланк (если оплачивались лекарства) и чек об оплате | Выдает врач |

| Свидетельство о браке, о рождении (если оплачивалось лечение родственников) | Копия, оригинал |

Если клиника выдает справку об оплате услуг, то чек об оплате в налоговую предоставлять уже не требуется. В основном перечне документов справка 2НДФЛ отсутствует, но она нужна для заполнения декларации 3НДФЛ, поэтому взять ее у работодателя все же придется.

Скачать: Заявление на вычет

2-й Способ: в тот год, когда проведено лечение вычет можно оформить у работодателя. Документы будут нужны те же самые, исключение составляют справка 2НДФЛ, декларация 3НДФЛ и заявление на вычет. Потребуется другое заявление – о подтверждении права на вычет. Какой из способов выгоднее выбрать, зависит в первую очередь от того, когда лечение было окончено. Если она проводилось в начале года, то смыла ждать когда закончится налоговый период конечно нет и лучше обратиться к работодателю.

Скачать: Заявление о подтверждении права на вычет

Как способ получение компенсации, можно также рассматривать возможность получения вычета за близких родственников.

Например, за супругу, которая не работает, а значит и не платит НДФЛ, или же за своего ребенка, но только до достижения им возраста 18 лет. Не будет иметь значение и тот факт, что ваш ребенок еще учится в университете, на дневной форме обучения. Данное ограничение действует строго по возрасту. Зато, можно получить компенсацию, оплатив лечение своих родителей, которые являются, например, пенсионерами. Кстати, за родителей мужа (или жены) компенсацию получить нельзя.

Подытожив, можно сказать, что прежде чем оплачивать лечение себе или своим близким, нужно хорошо подумать и подсчитать кому выгоднее это лечение оплатить.

Когда в выплате компенсации за лечение могут отказать

Разберем ситуации, когда в выплате компенсации за лечение зубов могут отказать:

- Неверно заполнена декларация 3НДФЛ. Часто человеку, не имеющему прямого отношения к бухгалтерии, трудно разобраться в заполнении таких документов. В этом случае лучше воспользоваться услугами специалистов.

- Неверно заполнена справка об оплате. Не смотря на то, что этот документ заполняет стоматологическая клиника самостоятельно, они часто допускают ошибки или неточности. В частности, вместо отметки код 2 (дорогостоящее лечение) стоит код 1(лечение является не дорогостоящим). Соответственно, оплатив огромную сумму, вы можете лишиться полной компенсации своего лечения.

- Лечение оплачено супругом, а в справке об оплате это не указано. Если вы решите, что воспользоваться правом налогового вычета должен ваш супруг, то и оплатить его должен непосредственно он, чтобы предоставить соответствующее доказательство в налоговый орган. Клинике по большому счету все равно, кто оплачивает лечение, поэтому нужно проследить, чтобы правильно указали фамилию плательщика.

Пошаговая инструкция для получения налогового вычета

Рассмотрим пошагово какие действия нужно совершить, для самостоятельного получения компенсации в налоговом органе:

- Получить справку 2НДФЛ по месту своей работы за тот год, в котором было лечение;

- На основании справки 2НДФЛ и затрат на лечение, заполнить декларацию 3НДФЛ по окончании того года, в котором было произведено лечение;

- Подготовить копии необходимых документов, перечисленных в таблице выше;

- Обратиться в ИФНС по месту проживания, предоставив все документы.

- Ожидать 4 месяца с момента подачи перечисления денежных средств (3 месяца налоговая осуществляет проверку документов и в течение месяца происходит зачисление).

Обращать в налоговую можно только по окончании года, в котором проводилось лечение. То есть за 2016 год обратиться можно только в 2017 году. Но есть и плюсы: получить компенсацию можно за три предыдущих года, то есть в 2017 году можно компенсировать расходы на лечение в 2016, 2015 и 2014 годах. В заявлении на возврат также указываются реквизиты для перечисления компенсации. По ним налоговая и перечислит вычет в установленные сроки.

Теперь рассмотрим как получить компенсацию через своего работодателя:

- В налоговый орган по месту жительства написать заявление на получение права на получение социального вычета.

- Подготовить копии указанных в таблице документов, кроме 3НДФЛ и 2НДФЛ.

- Через 30 дней получить уведомление о праве на получение вычета в налоговой.

- Предоставить это уведомление по месту работы

И со следующего месяца, с сотрудника не будет взиматься НДФЛ. Причем, если до окончания года компенсация получена не в полном объеме, остаток можно будет вернуть в следующем году, обратившись уже в налоговую.

Ответы на распространенные вопросы

Вопрос №1. «Мой муж является инвалидом и получает лечение зубов по льготной стоимости. Могу ли я, как супруга, получить компенсацию за его лечение?»

Конечно, главное чтобы в справке об оплате стояла Ваша фамилия.

Вопрос №2. «Я хочу получить компенсацию за прошедшие 2015 и 2014 годы. Сколько деклараций я должен предоставить одну или две?»

За каждый год необходимо заполнить отдельную декларацию, то есть в Вашем случает заполнить придется две декларации 3НДФЛ, за 2014 и 2015 годы.

Оцените качество статьи. Нам важно ваше мнение:

Источник

Прошлая статья наделала много шума и вызвала большое количество откликов, после чего я понял, что придется написать продолжение, раз уж вопрос такой животрепещущий.

Самое большое количество вопросов было от пенсионеров и домохозяек. Они спрашивали, как им быть, если они не работают, а вычет за лечение получить очень хочется.

На самом деле, все очень просто. За любого пенсионера налоговый вычет может получить работающий член семьи (муж, жена, сын, дочь), а за любую домохозяку ее работающий муж (или наоборот). Если же в семье никто официально не работает, то получить налоговый вычет за лечение, естественно, нельзя. Не платится НДФЛ, не с чего получать вычет. Поэтому и самозанятые, и ИП вычеты также не получают, т.к. они тоже не платят НДФЛ.

И еще несколько тонкостей, которых не было в прошлой статье, но которые важны. Выдаю все, что знаю, без разбора! Кому нужно, тот разберется и поблагодарит.

- Существуют два кода лечения: код услуги 01 — обычное лечение и код услуги 02 — дорогостоящее лечение. Так вот, по коду 01 можно получить вычет только с суммы 120 000 рублей в год (13%=15 600, немного, но тоже деньги), а по коду услуги 02 вычет не ограничен по сумме.

Поэтому имплантацию, к примеру, нужно проводить по коду 02 как дорогостоящее лечение. Тогда, если вы заплатили миллион, то вам вернутся целых 130 000 рублей.

Некоторые налоговые пытаются не принять документы и не оплачивать коронки на имплантатах, утверждая, что ортопедическое лечение — это код 01. У нас были такие случаи, но мы им легко доказали, что протезирование на имплантатах это есть конечная цель и неотъемлемая часть имплантации, ведь самими имплантатами никто не жует, жуют коронками на них. И эту битву мы выиграли. Теперь все наши пациенты получают вычет за все: и за имплантацию, и за протезирование на имплантатах.

- Что делать, если по коду 01 оплачивается только 120 тысяч, а вы налечились аж на 240? Ортодонтия, к примеру, штука недешевая, и брекеты на обе челюсти часто стоят гораздо дороже, чем 120 000 рублей, а законодательно к коду 01 ортодонтия не относится.

Даю бесплатный лайфхак. Оформляете 120 000 на одного члена семьи, а остальное на другого члена семьи — и все дела! Делается другой договор, где отмечается, что этот член семьи плательщик, а платит он вот за этого члена семьи. Все! Ничего сложного и все абсолютно законно! Причем оформляется это все не до лечения, а после.

Если же другого работающего члена семьи нет, то постарайтесь сделать оплату в 120 000 руб. в одном году, а остальное в другом году. Те же брекеты можно проносить и два, и три года, а платить поэтапно.

- Вычет можно оформить только на следующий год после лечения. Так, в 2020 году вы можете получить вычет за 2019, 2018 и 2017 годы.

- Если в налоговой пытаются отбрехаться тем, что услуга, оказываемая по ОМС, не подлежит возврату, если она оказана в частной клинике (бывали такие случаи), то зовите руководство и требуйте либо принять документы, либо написать письменный отказ. Сразу сдадутся, ведь это явное нарушение закона. Стоматология, к примеру, тоже входит в услуги по ОМС, а при этом полностью оплачивается по коду 01 и даже 02 после любой частной клиники.

- Если оформляете налоговую декларацию на сайте налоговой инспекции, то обратите внимание, что важно скачать файл именно того года, за который подается декларация! Версии файлов могут меняться!

- Ну и последнее: чеки действительно уже два года как хранить не обязательно! Они все есть в налоговой через онлайн-кассы, а в корешке клиника указывает дату и сумму оплаты, по которым налоговая чеки проверяет у себя.

- Вычет можно делать не только за само лечение, но и за лекарства, выписанные врачами на это самое лечение.

Ну вот, вроде бы все, что знал, выложил, дальше сами! Инструкция, как делать вычет, дана в прошлой статье, повторяться не буду. Успехов вам в возврате собственных денег от государства. Думаю, что лайк эта статья заслужила.

А кому интересны ссылки на документы, где все это прописано в законодательстве, то читайте следующую статью.

Источник

Источник: https://gidpostrahovke.ru/zhizn-i-zdorove/oms/protezirovanie-zubov-po-polisu-oms-besplatno.html

Протезирование зубов – это не только сложная, но и дорогостоящая процедура. Необходимость в ней может возникнуть как у пожилого населения, так и у молодежи. Поэтому стоит знать, входит ли протезирование зубов в программу ОМС и как воспользоваться услугой бесплатно.

Входит ли протезирование зубов в бесплатные стоматологические услуги по полису ОМС

ОМС покрывает ряд медицинских услуг, включая и стоматологию. Застрахованный может бесплатно лечиться в государственных клиниках по месту жительства, на частные кабинеты рассчитывать не стоит. Частники хоть и сотрудничают со страховыми компаниями, но услуги по ОМС предоставляют крайне редко.

Можно ли владельцам страхового полиса бесплатно вставить зубы? Протезирование не входит в базовую программу. По ОМС можно бесплатно полечить зубы, удалить их, вылечить заболевания десен или ротовой полости и даже удалить камень. Для всех этих манипуляций используются самые бюджетные расходные материалы и лекарственные средства, и только отечественного производства. Подробнее про стоматологические услуги по полису ОМС можно почитать здесь.

Несмотря на отсутствие протезирования в программе, льготники все же могут бесплатно вставить зубы, если они застрахованы в системе ОМС.

Какие работы включает протезирование зубов

Кроме непосредственной установки протезов, протезирование предполагает подготовку зубов, десен и ротовой полости к непростой манипуляции.

Подготовительный этап включает:

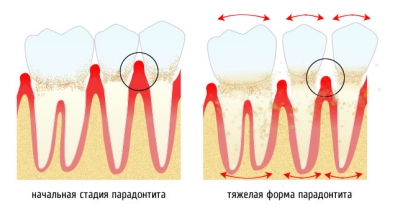

- лечение болезней пародонта, а именно кровоточивости десен, подвижности зубов;

- удаление нерва в том месте, где будет устанавливаться протез;

- очищение от зубного камня и налета;

- обточка зуба (если протезирование будет выполняться под коронку);

- удаление единиц зубного ряда, которые невозможно восстановить.

По необходимости производится оперативное вмешательство на деснах.

После приступают к изготовлению и установке протезов. Протезирование может быть съемным и несъемным. Последний вид подходит в том случае, если отсутствуют отдельные единицы зубного ряда.

Кто может бесплатно установить протезы

Только следующие категории граждан могут поставить зубные протезы по полису ОМС бесплатно:

- ветераны или инвалиды ВОВ;

- дети или взрослые с инвалидностью;

- ветераны труда;

- герои Советского союза или РФ;

- почетные доноры;

- ветераны военной службы;

- участники боевых действий в Афганистане;

- многодетные матери, которые родили более 5 детей.

Ликвидаторам последствий аварии на Чернобыльской АЭС предоставляется 50% скидка.

Протезирование зубов для пенсионеров также может быть бесплатным, однако к ним выдвигается ряд условий. Они должны иметь доход ниже прожиточного минимума, а также нигде не работать, а лишь жить за счет пенсии. Еще важный фактор, что речь идет только о пенсионерах по возрасту, а не по выслуге лет.

Перед тем, как обращаться в поликлинику, необходимо уточнить в органах социальной защиты населения о том, можно ли бесплатно установить протезы. В первую очередь на бесплатную стоматологию могут рассчитывать льготники, а затем уже пенсионеры, поэтому им придется подождать. Иногда очередь так и не доходит.

Примечание! Некоторые частные стоматологические клиники предоставляют скидки пенсионерам на установку протезов. Это прекрасная возможность для тех, кто не может долго ждать.

Вне очереди зубопротезирование предоставляется пенсионерам, которые потеряли зубы из-за травмы, имеют онкологическое заболевание или перенесли операцию на ЖКТ.

Как принять участие в программе по протезированию

Чтобы поставить протезы, необходимо зарегистрироваться в системе обязательного медицинского страхования, а затем обратиться в службу социальной защиты. Специалисты примут решение, может ли обратившийся рассчитывать на бесплатное протезирование зубов.

Условия бесплатной программы

Для бесплатного протезирования зубов по полису ОМС нужно обращаться в государственную клинику, так как деньги выделяются не страховой компанией, а из бюджета.

Пациенту будут предложены только отечественные металлические или пластмассовые протезы, расходники и лекарственные препараты. За импортные материалы придется платить из своего кармана.

Платное протезирование зубов также предусматривает:

- имплантацию зубов;

- использование керамики или металлокерамики;

- протезирование на имплантах;

- установку импортных протезов или их ремонт.

Льготники могут доплатить разницу за импортные импланты из своего кармана. За услуги стоматолога по полису ОМС платить не нужно.

Важно! Пациент должен следить за тем, какие материалы и инструменты используются в ходе протезирования зубов. Если они входят в перечень бесплатных, то платить за них не нужно. Если врач просит внести доплату, то он должен обосновать, за что именно, предоставить документальное подтверждение. Сразу соглашаться вносить деньги в кассу не нужно, так как это может быть обман.

Минусом бесплатного протезирования является не только использование самых дешевых отечественных материалов, но еще и небольшая гарантия на протезы. Она составляет всего 1 год. В случае поломки зуба, его восстановление будет бесплатным лишь в том случае, если это произошло по вине некачественных стоматологических услуг. В противном случае придется платить пациенту.

Еще одним условием бесплатного протезирования является то, что воспользоваться данной услугой можно только 1 раз в 5 лет. Тем, кто имеет серьезные проблемы с зубами, придется отдавать свои личные сбережения.

Куда обращаться

Справку о необходимости протезирования нужно получить в стоматологической клинике по месту жительства. Для ее получения может потребоваться прохождение медицинской комиссии.

Пакет документов нужно подавать в службу социальной защиты. Если человек действительно нуждается в протезировании зубов и принадлежит к категории льготников, то его поставят в очередь.

Примечание! Результат решения можно узнать в социальной службе через несколько дней после подачи документов, иногда сотрудники сами оповещают людей.

Нужно быть готовым к тому, что своей очереди на бесплатное протезирование придется ждать очень долго. Для пенсионеров этот срок составляет 1-2 года. Это связано с тем, что немногие клиники работают по ОМС именно по протезированию. Количество специалистов ограничено, а очередь на протезирование зубов увеличивается с каждым днем.

Пакет необходимых документов

Для протезирования зубов по ОМС необходимо предоставить такие документы:

- паспорт;

- справку о составе семьи и доходах всех членов;

- заключение от стоматолога о необходимости протезирования;

- полис ОМС;

- пенсионное удостоверение или документ, подтверждающий льготы.

Какие поликлиники принимают пациентов по ОМС

Протезирование зубов преимущественно предоставляется государственными поликлиниками. По ОМС работают и некоторые частные стоматологические центры, однако их можно пересчитать на пальцах.

Список всех поликлиник можно получить в службе соцзащиты совместно с талончиком на установку протезов.

При наличии льгот не стоит упускать свой шанс на бесплатное протезирование. Государственные клиники хоть и предоставляют по программе ОМС дешевые отечественные материалы, но это не значит, что они не качественные. Во многом долговечность протеза зависит от профессионализма специалиста, а также самого пациента, насколько он бережно будет обращаться с новыми зубами.

Источник