Как вернуть 13 за лечение зубов в декрете

Молодые мамы, находящиеся в отпуске по уходу за ребенком, интересуются «можно ли получить налоговый вычет за лечение в декрете». Ответ на этот вопрос зависит от нескольких факторов, о которых расскажем далее в статье.

Получение налогового вычета на лечение (медикаменты, ДМС) регламентируется статьей 219 Налогового кодекса РФ. Налогоплательщик при оплате медицинских услуг имеет право получить вычет за свое лечение, а также за медуслуги, оказанные его родственникам и членам семьи:

- родителям,

- детям,

- супругу.

Также законом предусмотрена возможность оформления социального вычета за обучение, страхование жизни.

Социальный налоговый вычет на лечение — это сумма, уменьшающая налоговую базу для расчета НДФЛ. Пособия, получаемые молодой мамой (в том числе пособие по уходу за ребенком, пособие при рождении ребенка, пособие при беременности и родам) не облагаются подоходным налогом. Означает ли это, что женщине, находящейся в декретном отпуске, не удастся вернуть 13 % за лечение?

Можно ли получить налоговый вычет за лечение в декрете?

На возможность оформить возврат налога за лечение в декрете влияет время оплаты медицинских услуг. Так, если лечение было оплачено в тот период (год), когда женщина работала (даже и не весь год), то в пределах срока давности вычета она сможет получить налоговый вычет за лечение, находясь в декретном отпуске. Если женщина не работала весь год и оплатила лечение в этом году, то вернуть 13 процентов не удастся.

Пример.

Женщина работала в 2017 году, отработав часть 2018 года, она ушла в декрет. В 2019 году заработной платы она не получала. Лечение (обычное и дорогостоящее) было оплачено в 2017, 2018, 2019 годах. Женщина имеет возможность оформить возврат подоходного налога за лечение, оплаченного в 2017, 2018 году. Вычет за медицинские услуги, оплаченные в 2019 году, самостоятельно получить она не сможет.

Отметим, что социальный налоговый вычет за лечение предоставляется по доходам того года, в котором было оплачено это лечение, — перенести вычет на другой год (в отличие от некоторых имущественных вычетов) не удастся.

Налоговый вычет на лечение в декретном отпуске, если есть другой доход

Если у молодой мамы в том году, в котором она оплачивала лечение и не получала заработную плату, был другой доход, облагаемый по ставке 13 % (например, от сдачи в аренду квартиры), то она сможет получить вычет за лечение, находясь в отпуске по уходу за ребенком.

Налоговый вычет на лечение в декрете – если работает супруг

Следует знать, что налоговый вычет на лечение (если в декрете находится жена), может оформить работающий муж. Так, супруг может вернуть налог за лечение своей супруги в декретном отпуске, а также за медицинские услуги, оказанные ребенку.

Пример.

Во время декретного отпуска женщина платно лечила зубы, а также оплатила исследования и анализы для ребенка. Договор на лечение был заключен на женщину в декрете, оплата производилась с ее карты. Даже в этом случае вычет на лечение может оформить супруг.

Можно ли получить налоговый вычет за лечение в декрете зависит от того, когда это лечение было оплачено, от наличия доходов, облагаемых по ставке 13 % у молодой мамы или у ее мужа

Как получить вычет на лечение, если в декрете

Итак, в описанных выше случаях женщина в декрете или ее супруг могут оформить вычет за лечение. Для этого в определенный срок необходимо подать документы, необходимые для возврата налога (в том числе справку об оплате медицинских услуг). Далее начнется камеральная проверка, и через некоторое время деньги будут перечислены на расчетный счет.

Получить вычет можно за следующие медуслуги:

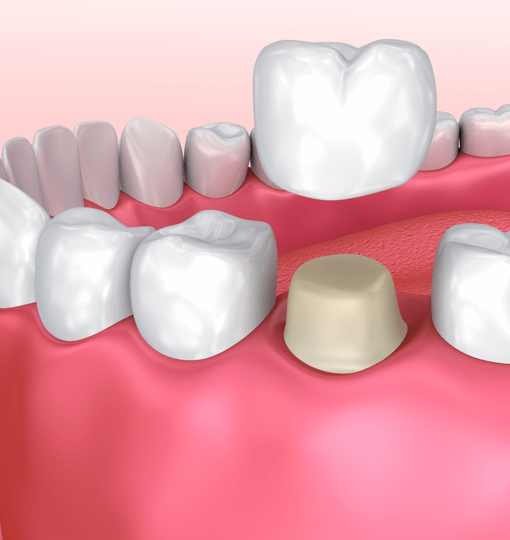

- лечение зубов (в том числе протезирование зубов, установку имплантов, установку брекетов и т.д.),

- исследования, анализы и диагностика (МРТ, рентген, УЗИ, КТ и т.д.),

- приемы, консультирование врачей,

- ведение беременности,

- роды,

- ЭКО,

- лечение в санатории,

- различные операции,

- другие медицинские услуги.

Можно сделать вывод, что налоговый вычет за лечение в декрете возможен, если медицинские услуги оплачивались в тот период, когда женщина работала или имела другой доход, облагаемый по ставке 13 процентов. В противном случае, оформить возврат налога за медуслуги сможет трудоустроенный супруг.

Опубликовал:

Раленко Антон Андреевич

Москва 2019

Источник

Прочитал в вашем журнале статью о вычетах за лекарства. Для себя я их покупаю редко: пока здоров. Но регулярно оплачиваю медицинские услуги и лекарства для родственников: бабушки, родителей, супруги, детей и даже сестры.

В 2018 году в общей сложности только за анализы и платные клиники набежало 140 тысяч рублей:

- за маму — 55 000 Р;

- за супругу — 48 000 Р;

- за детей — 17 000 Р;

- за сестру — 20 000 Р.

Но из этой суммы я ничего не потратил на свое лечение, хотя единственный в семье работаю официально и плачу НДФЛ. Родители у меня пенсионеры, сестра — начинающий ИП на упрощенке, жена в декрете, а дети еще маленькие. Есть ли шанс получить немного денег из бюджета с помощью вычета, или для этого нужно тратить все деньги именно на себя?

Михаил Борисович

Михаил Борисович, вы можете вернуть из бюджета 15 600 рублей. Даже если платили со своей карты и только за родственников, а на свое лечение ничего не тратили. Нельзя вернуть деньги только за лечение сестры, но эта сумма все равно не входит в лимит вычета.

Екатерина Мирошкина

получила вычет

Какие расходы можно включать в вычет на лечение

В сумму вычета можно включить такие расходы:

- Медицинские услуги — анализы, обследования, приемы врачей, процедуры в платных клиниках. При условии, что вы за это платили, то есть услуги не по полису ОМС, а за ваш счет.

- Лекарства по назначению врача. С 2019 года вычет можно получить по расходам на любые препараты, а не только на те, что в перечне правительства.

- Дорогостоящее лечение. Это единственный вид медицинских расходов, для которого нет лимита: к вычету принимаются любые суммы без ограничений. Виды дорогостоящего лечения есть в специальном перечне, за этим следит медицинская организация, когда выдает справку о стоимости услуг.

- Взносы по договору ДМС.

За каких родственников дают вычет на лечение

Вычет на лечение можно получить не только при оплате своих обследований и лекарств. Налог возвращают даже с суммы расходов на лечение близких родственников, но не любых, а только из ограниченного перечня.

Вот полный список родственников, лечение которых можно включить в свой налоговый вычет:

- Родители. Вычет дадут только при оплате лечения своих родителей. Если платить за родителей супруга или приемных, налог вернуть не получится. Никаких требований к статусу родителей нет. Они могут работать по трудовому договору, а могут быть пенсионерами, безработными или самозанятыми ИП.

- Дети или подопечные до 18 лет. Вычет на лечение положен только за своих детей. Если платить за анализы и обследования детей супруга, даже когда они на полном обеспечении, НДФЛ вернуть нельзя. Еще есть важное условие по поводу возраста: ребенку должно быть не больше 18 лет. Причем факт обучения в очном вузе не продлевает этот возраст до 24 лет: так можно с обучением, а с лечением — только до 18 лет.

- Супруги. Если муж платит за жену, он может получить вычет. А жена вернет налог при оплате лечения мужа. Но брак должен быть официально зарегистрирован. Справка об оплате медицинских услуг и чеки на покупку лекарств могут быть оформлены на любого супруга: их расходы все равно считаются общими.

За других родственников вычет получить нельзя. В отличие от обучения, в этом списке нет братьев и сестер. Если оплатить лечение зубов или операцию для родной сестры, получить вычет будет нельзя. За бабушек, дедушек, гражданского супруга, детей жены от первого брака, племянников или тещу налог вернуть невозможно.

Список родственников закрытый, и никаких дополнительных условий быть не может.

Сколько денег можно вернуть при оплате лечения родственников

Лимит расходов. У вычета на лечение есть лимит — 120 000 Р в год. Это общее ограничение для нескольких социальных вычетов, например сюда же входят расходы на обучение. 120 000 Р — это ограничение не для каждого вида расходов, а для всех.

Вот какие расходы будут входить в лимит:

- Обучение.

- Лечение.

- ДМС.

- Добровольные взносы на пенсионное обеспечение.

- Добровольное страхование жизни.

- Дополнительные взносы на накопительную часть пенсии.

- Независимая оценка квалификации.

При оплате лечения родственников дополнительный вычет не дадут: и свои, и их расходы нужно включать в этот лимит.

В 120 000 Р не входят только расходы на обучение детей — там отдельное ограничение в 50 000 Р на каждого ребенка — и дорогостоящие виды лечения, которые принимаются к вычету без учета лимита. Еще есть социальный вычет на благотворительность, но у него отдельные условия и лимит считается в процентах.

Сумма НДФЛ к возврату. С помощью вычета можно вернуть 13% от суммы подтвержденных расходов на лечение. То есть возвращают не всю сумму расходов, а налог, который получится сэкономить благодаря оплате лечения. При условии, что этот НДФЛ был уплачен или его как минимум начисляют. Если нет налогооблагаемого дохода — например во время декрета или на пенсии — то и вычет применить не к чему. С ИП на упрощенке другая ситуация: они платят налог с доходов по другим ставкам, это не НДФЛ. Тот налог с помощью вычетов не возвращают.

Пример расчета. Вы потратили за год 140 000 Р. Из этой суммы нужно исключить те 20 000 Р, что пошли на лечение сестры: она не входит в список родственников, за которых дают вычет. Сумма расходов, которые можно учесть для возврата НДФЛ, составит 120 000 Р.

Теперь ее нужно сравнить с лимитом: она как раз равна максимальной сумме. Значит, можно заявить все расходы на маму, супругу и детей.

Свои доходы за 2018 год вы уменьшите на 120 000 Р. Но так как раньше с вас уже удержали налог с полной суммы зарплаты, он уже в бюджете и его вернут вам на личный счет.

Вы получите:

120 000 Р × 13% = 15 600 Р.

Эти деньги поступят прямо на карту, но придется подождать.

Как оформлять документы, если платите за родственников

За супруга. При оплате лечения мужа или жены документы можно оформлять на кого угодно. Договор и квитанции могут быть на имя мужа или жены, для вычета это не имеет значения. Считается, что у них все общее. Одни и те же расходы может принять к вычету любой супруг, но только кто-то один. Еще их можно поделить между собой, это помогает вернуть больше налога с учетом лимита.

За детей и родителей. Платежные документы должны быть оформлены на того, кто платит и хочет получить вычет. Если квитанции и справка оформлены на маму, сыну не дадут вычет по этим расходам. Хотя можно попробовать решить этот вопрос с помощью обычной письменной доверенности. В договоре на медицинские услуги должна быть формулировка, из которой понятно, что его заключают вот с этим человеком — тем, кто заявит вычет, — на лечение вот этого родственника. Но если так сделать не получилось, обычно возврату налога это не мешает. Налоговая в первую очередь смотрит на платежные документы и справку. Вот это действительно важно.

Как вернуть НДФЛ с расходов на лечение за прошлый год

За прошлый год можно вернуть налог только по декларации. Через работодателя возвращают только в текущем году.

Вот инструкция:

- Возьмите справки об оплате медицинских услуг. Это специальный документ, его должна выдать организация, которой вы платили за лечение. Сейчас все хранится в электронном виде, поэтому обычно даже чеки предъявлять не нужно. В справке будет указан код — «1» или «2». Если стоит «1», то нужно учитывать лимит, если «2» — к вычету примут всю сумму.

- Сделайте копии документов, которые подтверждают ваше родство: свидетельств о рождении и браке.

- Заполните декларацию 3-НДФЛ в личном кабинете на сайте nalog.ru. Ее можно заполнять в специальной программе или сдавать на бумаге, но через сайт — это самый простой, быстрый и удобный способ, который застрахует вас от ошибок и ускорит проверку. К декларации нужно приложить сканы или фотографии документов.

Камеральная проверка займет три месяца. Еще месяц у налоговой есть для возврата налога.

Данные о камеральной проверке появятся в личном кабинете. Там же будет указана сумма подтвержденного вычета и налога к возврату

Чтобы получить деньги, нужно написать заявление со своими реквизитами. Когда в личном кабинете появится подтвержденная сумма к возврату, это можно будет сделать за минуту прямо там: в разделе «Мои налоги» увидите переплату и нажмете кнопку «Распорядиться».

Заявление на возврат налога можно подать через личный кабинет. Но срок для возврата начнет отсчитываться с того дня, когда закончится камеральная проверка

В следующем году у вас снова будет 120 000 Р вычета на лечение. Если будут расходы в пределах этой суммы, возвращайте налог, даже когда платите за родственников.

Если у вас есть вопрос о личных финансах, правах или законах, пишите. На самые интересные вопросы ответим в журнале.

Источник

Налоговые вычеты предоставляются налогоплательщикам в РФ при несении ими расходов, связанных с лечением, покупкой или продажей недвижимого имущества, обучением и другими видами трат.

Обязательным условием для получения вычета является отчисление НДФЛ с дохода в налоговом периоде. Но можно ли получить налоговый вычет в декрете? Данный вопрос актуален для многих женщин, ожидающих пополнения или недавно ставших мамами.

Кто имеет право?

Правом на возвращение части налога наделяются официально трудоустроенные резиденты в РФ, подготовившие необходимые документы для инициирования процедуры.

Находясь в декретном отпуске, женщина не получает заработную плату. Вместо этого ей начисляется пособие по уходу за ребенком, которое не облагается подоходным налогом. Работодатель в этот период также не производит никаких отчислений за таких сотрудниц.

Поэтому женщина в декретном отпуске при получении одного пособия по уходу за ребенком может воспользоваться налоговой льготой лишь после выхода на рабочее место и получения заработка.

Правое регулирование

Вопросы оформления разных видов налоговых вычетов в 2020 году изложены в статьях 218-221 Налогового кодекса РФ.

В этом же нормативном документе содержится порядок, а также сроки проведения процедуры по возвращению подоходного налога.

Налоговый вычет в декретном отпуске

Женщина может претендовать на налоговый вычет в декретном отпуске, если в это время она имеет какие-либо официально зарегистрированные доходы, за исключением пособия по уходу за ребенком.

К ним относятся:

- Заработок, полученный от сдачи недвижимости в аренду.

- Прибыль, полученная от ведения предпринимательской деятельности при условии отчисления НДФЛ.

Если женщина имела облагаемый налогом доход в том же году, в котором она вышла в декрет, она также получает право оформить вычет.

При покупке квартиры

Если квартира была приобретена на момент нахождения женщины в декретном отпуске, то для получения вычета ей придется немного подождать до выхода на работу.

Однако в случае приобретения недвижимости в тот момент, когда будущая мама еще работала, можно получить часть положенных по вычету средств за текущий год.

Пример: Иванова А. А. купила квартиру в марте 2015 года, а в декретный отпуск она вышла в сентябре 2015 года. В данной ситуации имеется возможность вернуть денежные средства за несколько месяцев.

Возврат через супруга

Хотя женщина в течение декретного отпуска без официального дохода и не может реализовать свое право на возврат денег, она может перевести его на своего супруга. При этом паре требуется составить соответствующее заявление. На его основании супруг может получить вычет в полном объеме, пока его жена находится в декретном отпуске. Это наиболее простой вариант получения денег.

Указанное заявление на передачу права может быть составлено только один раз. В этой бумаге должна быть указана доля, в которой распределяется вычет между супругами.

К примеру, при указании соотношения 100% в пользу мужа и 0% в пользу жены, супруг получит полную сумму вычета. При этом в дальнейшем изменить доли уже не получится.

Кто предоставляет льготу?

Вопросами предоставления разных видов вычетов ведает ФНС. При этом подать документацию можно:

- Непосредственно в отделение ФНС по истечении года, в котором были расходы.

- По месту работы при предъявлении уведомления от Налоговой инспекции для получения имущественного или социального вычета.

- По месту работу без уведомления от Налоговой инспекции для получения стандартного вычета.

- Через интернет: на сайте Госуслуги либо на сайте Налоговой инспекции.

Размер

Законодательство в области налогообложения ограничило размер максимальных сумм, с которых можно получить вычет:

- Для имущественного вычета при приобретении недвижимого имущества предельная сумма ограничена 2 млн рублей. Заявить на вычет по ипотечным процентам можно с 3 млн рублей.

- Для имущественного вычета при продаже недвижимости можно заявить на вычет с 1 млн рублей, а при реализации прочего имущества сумма ограничивается 250 тыс. рублей.

- Для социального вычета на лечение суммы ограничены в пределах 120 тыс. рублей, а для обучения детей ‒ 50 тыс. рублей.

Величина к возврату в общем случае исчисляется как 13% от максимальной суммы, которую предусмотрело законодательство.

Однако на размер вычета оказывают непосредственное влияние:

- величина расходов, с которых предполагается получить возврат налога;

- величина уплаченного НДФЛ в налоговом периоде.

Как получить?

Как выглядит процедура по получению вычета:

- Женщина подготавливает необходимый пакет документов в конкретной ситуации.

- Бумаги сдаются в любую из предложенных инстанций лично или через представителя.

- Проводится камеральная проверка документов.

- Если все в порядке, средства перечисляются на указанные реквизиты.

Перечень документов

Для оформления налогового вычета требуется подготовить паспорт, заполненную декларацию 3-НДФЛ и заявление с просьбой о возврате подоходного налога.

Перечень дополнительных документов зависит от того, на какой именно вид вычета претендует заявитель.

Для оформления имущественного вычета требуется:

- договор купли-продажи;

- акт передачи;

- правоустанавливающие документы;

- платежные документы;

- договор ипотеки;

- график внесения платежей по ипотеке.

Образец заявления на налоговый вычет за покупку квартиры здесь.

Для оформления социального вычета на лечение требуется:

- договор с медицинским учреждением;

- копия лицензии заведения;

- рецепты;

- квитанции, чеки и другие бумаги, подтверждающие расходы.

Образец заявления на налоговый вычет за лечение здесь.

Для оформления социального вычета на обучение требуется:

- договор с учебным заведением;

- копия лицензии заведения;

- справка об обучении;

- документы, подтверждающие расходы.

Образец заявления на налоговый вычет за обучение здесь.

Во всех случаях могут потребоваться дополнительные бумаги. О необходимом перечне документов для того или иного случая можно поинтересоваться в отделении ФНС по региону.

Подача декларации

В бланк декларации 3-НДФЛ можно внести данные в электронном варианте на сайтах ФНС и Госуслуги, либо же взять бумагу в отделении Налоговой инспекции и заполнить ее вручную.

В бланк вносится сумма доходов за налоговый период и размер уплаченного НДФЛ. При оформлении процедуры через ФНС налоговый инспектор сможет посодействовать в заполнении этого документа.

При составлении бумаги требуется указывать только достоверную информацию, поскольку обман может с легкостью выявиться в ходе проведения камеральной проверки.

Заявление

Заявление на возврат НДФЛ при проведении процедуры потребуется в любом случае. На официальном сайте Налоговой службы приведен образец и бланк для его заполнения.

В заявлении требуется указать личные и паспортные данные, контактную информацию и реквизиты банковского счета для перевода денег.

Возможные причины отказа

Налоговая инспекция не во всех случаях дает согласие на предоставление вычета. Среди наиболее распространенных причин отказа встречаются:

- Подача женщиной заявления на получение льготы при отсутствии доходов в налоговом периоде.

- Подача неполного пакета документов.

- Отсутствие доказательств понесенных расходов.

- Отсутствие на руках оригиналов документов при требовании ФНС их предъявления.

- Подача заявления на отказ от права получения вычета в пользу мужа при условии наличия документально удостоверенного отсутствия права на возврат.

Если женщина получила от Налоговой инспекции отказ, который она считает неправомерным с точки зрения законодательных норм, имеется возможность оспорить его, обратившись в вышестоящее отделение ФНС, либо в судебную инстанцию.

На видео о возврате налога в декрете

Внимание!

- В связи с частыми изменениями в законодательстве информация порой устаревает быстрее, чем мы успеваем ее обновлять на сайте.

- Все случаи очень индивидуальны и зависят от множества факторов. Базовая информация не гарантирует решение именно Ваших проблем.

Поэтому для вас круглосуточно работают БЕСПЛАТНЫЕ эксперты-консультанты!

- Задайте вопрос через форму (внизу), либо через онлайн-чат

- Позвоните на горячую линию:

- Москва и Область — +7 (499) 110-56-12

- Санкт-Петербург и область — +7 (812) 317-50-97

- Регионы — 8 (800) 222-69-48

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ.

Источник