Как написать заявление на лечение зубов

Стоматология является одним из наиболее востребованным видом медуслуг. Однако, большое количество стоматологических кабинетов заставляет усомниться в качестве медицинских манипуляций. Это подтверждает и возрастающее количество жалоб больных. Сегодня мы расскажем вам как правильно составить жалобу или претензию к стоматологии и куда с ней обращаться.

Что нужно для того чтобы Ваша жалоба была эффективна?

Важно! Следует иметь ввиду, что:

- Каждый случай уникален и индивидуален.

- Тщательное изучение вопроса не всегда гарантирует положительный исход дела. Он зависит от множества факторов.

Чтобы получить максимально подробную консультацию по своему вопросу, вам достаточно выбрать любой из предложенных вариантов:

- Обратиться за консультацией через форму.

- Воспользоваться онлайн чатом в нижнем углу экрана.

- Позвонить:

- Московская область: +7 (499) 938-42-57

- Ленинградская область: +7 (812) 467-32-98

- Федеральный номер: +7 (800) 350-83-26

Чистое помещение, улыбчивый персонал – не самое главное, на что должен обращать внимание клиент. Это своеобразная «вывеска», за которой не каждый посетитель способен распознать профессионализм врача.

Для начала доктор должен осмотреть и составить план лечения. Как правило, это бесплатная услуга. В документе отражаются лечебные манипуляции, сроки выполнения, стоимость.

Затем заключается письменный договор на медлечение. В бумаге прописываются основные моменты:

- планируемый результат;

- наименование предоставляемых услуг;

- срок выполнения;

- стоимость;

- способ оплаты;

- гарантийный срок на выполненные услуги;

- порядок урегулирования конфликтов.

После каждого внесения оплаты клиенту должен выдаваться чек. Именно чек кассового аппарата, а не вручную выписанная квитанция. В документе должна указываться та же медорганизация, которая предоставляет услуги, и с которой заключен договор. Иначе, при возникновении проблем, жалоба на стоматологию будет бессмысленной.

Внимание! Как и любой договор, который вы подписываете, этот нужно обязательно прочитать. Зачастую нечистые на руку стоматологии вносят совершенно немыслимые пункты.

Куда подавать жалобу на стоматологию?

Для начала необходимо решить на кого клиент планирует жаловаться. Если это не частнопрактикующий доктор, а медучреждение, например частная клиника, то можно (но не обязательно) для начала подать жалобу администрации учреждения. При отсутствии необходимой реакции можно уже написать жалобу на стоматологию в Росздравнадзор.

Подать жалобу можно двумя способами:

- традиционным — с помощью письма по следующим реквизитам:

Справочная Росздравнадзора: +7 (495) 698-45-38; +7 (499) 578-02-30

Адрес: 109074, Москва, Славянская площадь, д.4, стр.1

- или онлайн при помощи соответствующего сервиса сайта здесь. Вам предстоит заполнить следующие поля:

После получения ответа на жалобу подается претензия на возмещение ущерба. При игнорировании нарушителем данного документа или отказе удовлетворить требования клиента, у последнего появляется право подать иск в суд.

Это идеальный, но не обязательный порядок решения конфликта. Так, пострадавший вправе сразу подать на стоматолога в суд и требовать компенсацию.

Образец жалобы и претензии к стоматологии

Прежде всего стоит уточнить, что правильный порядок решения конфликта следующий:

- Вы устно пытаетесь решить свою проблему. Не получается? Пункт 2.;

- Вы оформляете письменную претензию стоматологии заказным письмом (или под роспись вручаете ее руководителю). Не помогло? Пункт 3.;

- Оформляете жалобу в Росздравнадзор;

- И вместе с положительным решением по жалобе подаёте исковое заявление в суд на стоматологию.

Грамотно составленное жалобы – 50% успешного завершения дела. Составить документ поможет любой юрист. Бумагу можно подготовить и самому. Самостоятельная жалоба на врача стоматолога, образец которой размещен на нашем сайте чуть ниже, существенно сэкономит Ваше время и деньги.

Используйте документ, как пример либо оптимизируйте под свою ситуацию. Хотя ссылки на законы указывать необязательно, именно ссылка на правовые и нормативные документы подтвердит серьезность ваших намерений.

Если пострадавшими проанализирована жалоба на стоматолога (образец), то им понятно, что документ хоть и составлен в произвольной форме, все же имеет определенную структуру:

- наименование учреждения, которому бумага адресована;

- ФИО заявителя, контактные данные (телефон, почта, фактический адрес);

- название документа;

- фактическое изложение обстоятельств;

- конкретные требования;

- перечень приобщенной документации;

- дата составления;

- подпись заявителя.

Жалобу составьте в двух экземплярах. Один – предоставляется адресату, второй – остается клиенту стоматологии. Если материалы отправляются почтой (заказным письмом), обязательно храните квитанцию, подтверждающую отправку. Далее вы можете скачать образец жалобы на стоматологию — Жалоба на стоматологию, а также пример претензии — Претензия к стоматологии.

Ниже представлен образец и пример «из жизни» жалобы на стоматологию. Жалоба получилось длинной, но возможно именно этот случай будет вам полезен

Страница 1

Страница 2

Страница 3

Страница 4

Какие документы надо предоставить?

Жалоба на врача стоматолога будет удовлетворена лишь в том случае, если изложенные в ней факты подтверждены документально. Стандартный пакет документации, который следует приобщить, выглядит так:

- договор на медуслуги по стоматологии;

- план лечения;

- выписка медкарты;

- акт выполненных работ (если есть);

- кассовые чеки, свидетельствующие о произведенных выплатах;

- реквизиты банковского счета заявителя.

Внимание! Прилагаются исключительно фотокопии вышеуказанных материалов. Оригиналы остаются пострадавшему гражданину. Они предъявляются по требованию госоргана, суда.

В администрации медучреждения копии уже есть. Поэтому при направлении претензии документы прилагать необязательно. Если подаете исковое заявление, то перечень документов дополняется копией поданной ранее жалобой, результатом ее рассмотрения, фотокопией претензии.

Когда жалоба на стоматологию не будет удовлетворена?

Чтобы получить компенсацию от нерадивого стоматолога не достаточно написать жалобу на стоматолога в Росздравнадзор. Качество медсервиса должно признаться неудовлетворительным. Услуги считаются предоставленными надлежащим образом, если:

- договором не предусмотрен конкретный результат, а полученную услугу можно использовать по назначению (например, не указана степень белизны зуба-протеза);

- услуга соответствует действующим росстандартам;

- полученный результат соответствует заявленным целям.

Помочь установить качество полученной услуги поможет независимая экспертиза. Они обследуют пациента, изучат данные медкарты и план лечения. Свои выводы эксперты оформляют письменно. Подпись эксперта, печать учреждения являются обязательными.

Если решением госоргана жалоба на действия стоматологии отклонена, не надо отчаиваться. У пострадавшей стороны остается возможность защитить свои интересы в суде.

Типичный случай на видео:

Макарова Наталья Николаевна

Юрист коллегии правовой защиты. Специализируется на ведении административных и гражданских дел, возмещением ущерба страховыми компаниями, защитой прав потребителя, а также дел, связанных с незаконным сносом ракушек и гаражей.

Остались вопросы по теме Спросите у юриста

Источник

Я ненавижу лечиться в государственных поликлиниках.

Мне проще заплатить, чем стоять в очередях к уставшей бабушке-врачу. Поэтому при любом заболевании я иду в платную клинику.

В 2015 году я потратила 18 800 Р на диагностику, консультации и процедуры. В 2016 году я оформила налоговый вычет на лечение и вернула 2500 Р. Расскажу, как сделать так же.

Мы регулярно рассказываем как получать максимум выплат и льгот

Все новые способы — в нашей рассылке

Екатерина Кондратьева

получила налоговый вычет за лечение

Что такое налоговый вычет на лечение

Налоговый вычет — это деньги, которые государство возвращает вам из уплаченного вами же НДФЛ, если вы делаете что-то полезное для государства. Бывают налоговые вычеты за покупку квартиры и обучение. Сегодня поговорим о вычете за платные медицинские услуги.

Под медицинскими услугами налоговый кодекс подразумевает прием у врача, диагностику, медицинскую экспертизу, сдачу анализов, госпитализацию, лечение в дневном стационаре, стоматологию, протезирование. В список попадает всё, с чем обычно сталкивается заболевший человек.

Операции, в том числе пластические, ЭКО, лечение тяжелых заболеваний, относятся к категории дорогостоящего лечения. За них получают другой вычет, но об этом в следующий раз.

Вычет также можно получить за добровольную медицинскую страховку, если вы сами оплатили полис. Если его оплатил работодатель, то вычет не сделают.

Размер вычета зависит от стоимости лечения: чем больше вы потратили, тем больше вам вернут. Но максимальная стоимость лечения, которая учитывается при расчете вычета на лечение, — 120 000 Р. Это общий лимит почти для всех социальных вычетов, в частности по расходам на лечение и обучение (см. п. 2 ст. 219 НК РФ). Даже если вы заплатили в больнице миллион, вы получите вычет будто заплатили 120 тысяч.

Кто может получить вычет

Если вы получаете зарплату или имеете доход, с которого платите НДФЛ, вы можете получить вычет. Неработающие пенсионеры, студенты и женщины в декретном отпуске таких доходов не имеют, НДФЛ не платят, поэтому конкретно на этот вычет не претендуют.

Вам также вернут деньги, если вы оплачивали лечение своих родителей, супруга, детей до 18 лет. Для этого нужен документ, подтверждающий родство: свидетельство о браке или свидетельство о рождении. За оплату лечения тещи или тестя вычет вам не дадут.

На кого оформлен договор на лечение — значения не имеет. Но платежный документ должен быть оформлен на того, кто будет получать вычет.

Например, пожилой отец попал в больницу и дочь хочет оформить вычет за его лечение. Договор можно оформлять или на отца, или на дочь, а вот платежные документы — только на дочь. Если платежные документы выпишут на отца, клиника не даст дочери справку для налоговой. Лучше всего, если и в договоре и в платежных бумагах будут данные человека, который будет оформлять вычет. В нашем примере — дочери.

Сколько денег вернут

Сумма вычета зависит от размера вашей зарплаты и стоимости лечения. В любом случае налоговая не вернет денег больше, чем уплачено НДФЛ за год. Рассчитайте сумму своего вычета на калькуляторе.

Как получить вычет на лечение

Чтобы получить деньги, сначала нужно собрать подтверждения, что вы лечились и платили: договоры, чеки и справки из клиники. Потом заполнить декларацию 3-НДФЛ на сайте налоговой и отправить вместе с отсканированными документами на проверку.

После того как декларацию одобрят, надо написать заявление на возврат денег. По закону через месяц после подачи заявления налоговая должна перечислить деньги на ваш счет.

Можно делать всё постепенно. Я никуда не торопилась и готовила документы около трех месяцев.

Шаг 1

Соберите чеки и договоры на лечение

В кассе или регистратуре клиники вам дадут договор и чек. Сохраните эти документы: только они подтверждают факт оплаты лечения. Прикрепите чек к договору скрепкой или степлером. Потом замучаетесь искать, к какому договору какой чек.

Договор и чек из платной клиники

Шаг 2

Получите справку из клиники

Подойдите в регистратуру или бухгалтерию и попросите справку для налоговой. Предъявите паспорт, ИНН, договор с клиникой, все чеки.

Рекомендуем еще до подписания договора с клиникой поинтересоваться, есть ли у нее лицензия и даст ли клиника справку для вычета. Проверять лицензию после оплаты лечения поздно.

Паспорт, договор с клиникой и ИНН — возьмите с собой эти документы, когда пойдете получать справку для налоговой

Некоторые клиники не требуют чеки. Они берут сведения об оказанных услугах из своей базы данных. Но так делают не все. Я потеряла несколько чеков, и девушка на ресепшене не включила их в сумму справки.

Если вы оформляете вычет за лечение родственников, вместе с документами принесите свидетельство о браке или свидетельство о рождении и попросите оформить справку на ваше имя.

В клинике, которую я посещала, справку делают максимум за 5—7 дней. Я пришла в безлюдное время, поэтому мне сделали справку за полчаса.

Справка для налоговой. Обратите внимание на код услуги: он должен быть 1 или 001

Если вы сомневаетесь, что справка оформлена правильно, — проверьте, соответствует ли она инструкции Минздрава. Обычно такой проблемы не возникает. Если у клиники есть лицензия, она обязана выдать правильно оформленную справку.

Вместе со справкой вам выдадут копию лицензии на осуществление медицинской деятельности. Если у клиники нет лицензии или ее срок действия истек, налоговая вам ничего не вернет. Копия лицензии остается у вас, ее не нужно отправлять в налоговую инспекцию.

Проверьте срок действия лицензии. Чаще всего лицензия выдается бессрочно, но лучше перестраховаться

Шаг 3

Подготовьте документы для декларации

Отсканируйте справку из клиники и договор, чтобы отправить их в налоговую удаленно. Если вы получаете вычет за лечение родителей, супруга, детей до 18 лет, то сделайте скан свидетельства о браке или свидетельства о рождении.

Я рекомендую сканировать документы в многостраничный файл формата пдф. Сначала справку, потом договор. Файл должен быть размером менее 2 Мб, иначе вы не сможете загрузить его на сайте налоговой.

Возьмите справку 2-НДФЛ в бухгалтерии на работе. Данные из этой справки понадобятся для заполнения декларации. Ее сканировать не нужно.

Шаг 4

Подайте документы в налоговую

Документы можно подать тремя способами:

- лично в ближайшей налоговой;

- по почте заказным письмом;

- на сайте nalog.ru.

Первые два способа мне не подошли: я не хотела стоять в очередях. Потратила вечер и подала документы на сайте.

Как подать документы на вычет на сайте налоговой

Подать документы в налоговую несложно. Общая логика такая: заполнить персональные данные, указать доходы и загрузить доказательства расходов на лечение. Чтобы вы не запутались, мы подготовили инструкцию из шести шагов.

1. Заходим в личный кабинет налогоплательщика и выбираем раздел «Налог на доходы ФЛ» → НДФЛ.

2. Заполняем паспортные данные. Если вы указали ИНН, то дату, место рождения, паспортные данные и гражданство можно не заполнять.

3. Указываем работодателя и доход. Здесь вам понадобится справка 2-НДФЛ. В первом пункте справки указана информация о работодателе (ИНН, КПП и ОКТМО).

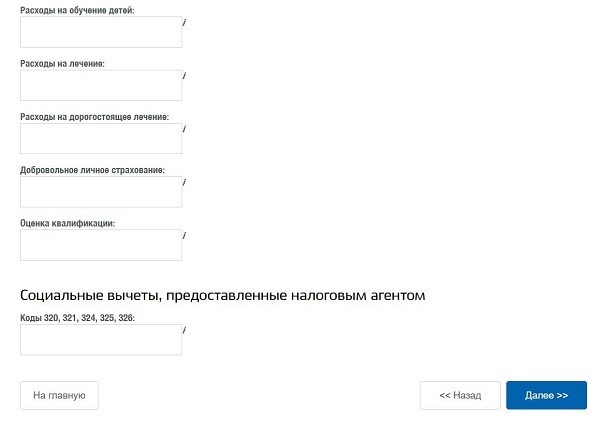

4. Выбираем вычет, который хотим получить. Вычет на лечение находится в группе «Социальные налоговые вычеты». Вводим сумму, которую потратили, в окно «Расходы на лечение».

Обратите внимание: расходы на лечение и расходы на дорогостоящее лечение — это разные вещи. Мы говорим только о вычете на лечение.

5. Проверяем цифры и нажимаем красную кнопку «Сформировать файл для отправки».

6. Добавляем отсканированные справки и договоры. Подписываем электронной подписью и нажимаем «Подписать и направить». Если у вас нет электронной подписи, оформите ее в личном кабинете в разделе «Профиль» → «Получение сертификата ключа проверки электронной подписи».

Всё, вы отправили декларацию в налоговую инспекцию. Инспектор обязан ее проверить в течение трех месяцев. Уведомлений о проверке декларации нет, поэтому я проверяла личный кабинет раз в месяц.

Через полтора месяца мою декларацию одобрили.

Шаг 5

Подайте заявление на возврат денег

Даже если вашу декларацию одобрили, без заявления деньги не вернут. Снова идем на сайт ФНС:

В заявлении ФИО, паспортные данные загрузятся автоматически. Вам нужно ввести реквизиты счёта, куда вы хотите получить деньги.

Реквизиты смотрите в личном кабинете на сайте банка. В Тинькофф-банке зайдите в личный кабинет на вкладку «О счете»:

После того как вы отправите заявление, деньги поступят на счет в течение месяца. Об этом вы получите сообщение из банка.

Смс о возврате денег. 042202001 — реквизиты Межрайонной ИФНС России № 2 по Нижегородской области. У вашей налоговой может быть другой код

Запомнить

- Налоговый вычет вернут, если вы оплачивали собственное лечение или лечение родителей, супруга, ребенка до 18 лет.

- Подать заявление на вычет можно в течение трех лет после года, в котором оплатили лечение.

- Для получения вычета сохраните чеки и договоры. Попросите в клинике справку для налоговой, а на работе — справку 2-НДФЛ.

- Отсканируйте документы и подайте заявление на сайте налоговой. После того как вы отправите заявление, деньги поступят на счет в течение месяца.

Источник

120 000 рублей – максимальная сумма расходов на лечение и (или) приобретение медикаментов, в совокупности с другими расходами налогоплательщика, связанными, например, с обучением, уплатой взносов на накопительную часть трудовой пенсии, добровольное пенсионное страхование и негосударственное пенсионное обеспечение, прохождение независимой оценки своей квалификации.

По дорогостоящим видам лечения сумма налогового вычета принимается в размере фактически произведенных расходов, без учета указанного ограничения.

Социальный налоговый вычет на лечение может получить физлицо, оплатившее:

- медицинские услуги, в том числе дорогостоящие, оказанные ему самому, его супругу (супруге), родителям, а также детям (в том числе усыновленным) и подопечным в возрасте до 18 лет (далее — члены семьи);

- назначенные врачом лекарства, в том числе для членов семьи;

- страховые взносы по договору ДМС, заключенному в целях своего лечения или лечения членов семьи.

Для получения социального вычета необходимо, чтобы медицинская организация (или ИП), оказавшие медицинские услуги, имели российскую лицензию на осуществление медицинской деятельности.

Условием включения в состав вычета сумм страховых взносов по договору ДМС является также наличие у страховой организации, с которой заключен данный договор, лицензии на ведение соответствующего вида деятельности, предусматривающего оплату ею исключительно медицинских услуг.

В целях получения социального вычета медицинские услуги, в том числе по дорогостоящему лечению, должны входить в утвержденные Постановлением Правительства Российской Федерации от 19.03.2001 № 201 перечни.

Вопрос об отнесении оказанных физлицу медицинских услуг к соответствующим перечням решается медицинскими организациями путем указания стоимости медицинской услуги по коду 1 или дорогостоящего лечения по коду 2 в «Справке об оплате медицинских услуг для представления в налоговые органы».

Документы, подтверждающие право налогоплательщика на получение социального вычета по расходам

На оплату лечения:

На оплату дорогостоящих видов лечения:

На приобретение медикаментов:

На страховые взносы по договору ДМС:

При оплате лечения или взносов, приобретение медикаментов за членов своей семьи необходимо также представлять документы, подтверждающие родство, опеку или попечительство, заключение брака (например, свидетельство о рождении, свидетельство о браке).

Способы получения социального вычета на лечение и приобретение медикаментов

^К началу страницы

Получить социальный вычет можно двумя способами – в налоговом органе или у работодателя.

Получение вычета в налоговом органе

По окончании календарного года, в котором были произведены расходы на лечение и (или) приобретение медикаментов, социальный вычет может быть предоставлен налоговой инспекцией по месту вашего жительства.

Для этого налогоплательщику необходимо:

1

Заполнить налоговую декларацию по форме 3-НДФЛ.

Для ее заполнения может понадобиться справка о суммах начисленных и удержанных налогов за соответствующий год по форме 2-НДФЛ, которую можно получить у работодателя.

2

Подготовить комплект документов, подтверждающих право на получение социального вычета по произведенным расходам.

3

Представить заполненную налоговую декларацию и подтверждающие документы в налоговый орган по месту жительства.

Получение вычета у работодателя

Социальный вычет можно получить и до окончания налогового периода, в котором произведены расходы на лечение и (или) приобретение медикаментов, при обращении к работодателю, предварительно подтвердив это право в налоговом органе.

Для этого налогоплательщику необходимо:

1

Подготовить комплект документов, подтверждающих право на получение социального вычета по произведенным расходам.

2

Представить в налоговый орган по месту жительства заявление на получение уведомления о праве на социальный вычет с приложением подтверждающих документов.

Рекомендуемая форма заявления: письмо ФНС России от 16.01.2017 № БС-4-11/500@ «О направлении рекомендуемых форм»

3

По истечении 30 дней получить в налоговом органе уведомление о праве на социальный вычет.

4

Представить выданное налоговым органом уведомление работодателю, которое будет являться основанием для неудержания НДФЛ из суммы выплачиваемых физическому лицу доходов.

Наиболее удобный способ заполнения налоговой декларации или заявления и представления таких документов в налоговый орган — в режиме онлайн посредством интернет-сервиса «Личный кабинет налогоплательщика для физических лиц».

Новости по теме «Социальный вычет по расходам на лечение и приобретение медикаментов»

Пример заполнения 3-НДФЛ

30.10.2013

Все новости по теме

Оформив подписку, Вы сможете получать новости по теме “Социальный вычет по расходам на лечение и приобретение медикаментов” на следующий адрес электронной почты:

Поле заполнено некорректно

Источник